При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Обзор акций Procter & Gamble и Lockheed Martin. Финансовые отчёты прошлой недели.

Procter & Gamble

Procter & Gamble по праву занимает лидирующее место на рынке потребительских товаров. P&G основали в 1837 году, и сначала это был небольшой семейный бизнес, который быстро разросся. А через каких-то 20 лет продажи превысили миллион долларов.

Компания на рынке больше 180 лет, и за годы своей жизни она стала огромным конгломератом, который внёс массу нововведений во все направления, в которых он представлен.

Продукцию компании вы найдёте в 180 странах, распространение происходит через продуктовые магазины, закрытые магазины-склады, аптеки, универмаги, специализированные салоны красоты, фарммаркеты.

Считается, что именно Procter & Gamble основали систему управления брендами. Так, на данный момент эмитент владеет более чем 20 брендами с продажами выше 500 млн долл. США. Кстати, капитализация P&G превышает 350 млрд долларов.

Procter & Gamble – это дивидендный аристократ, который регулярно выплачивает дивиденды последние 130 лет. При этом последние 60 лет дивидендные выплаты стабильно растут.

Colgate-Palmolive, Unilever, Schwarzkopf – эти компании являются прямыми конкурентами Procter & Gamble, но, P&G опережает их, так как обладает нестандартным маркетинговым подходом и использует грамотную рекламную кампанию.

Отметим, что P&G стала одним из первых, кто разглядел потенциал рекламы. Всё началось с рекламы в прессе и с рассылки клиентам рекламных листовок с пробниками своей продукции, затем компания перешла на радиорекламу, а с появлением телевидения реклама стала носить массовый характер.

Одним из козырных тузов в рекламе стала раздача в роддомах родителям новорождённых детей подгузников Памперс, а молодым юношам Procter & Gamble отправляла бритвенные станки Джилет.

Компания работает в следующих сегментах: красота, уход за собой, здоровье, чистящие и моющие средства, а также детская и женская гигиена.

Есть у компании 4 департамента.

- GBUs работает с клиентами на глобальном уровне. В сферу ответственности этого департамента входит внедрение инноваций, а также финансовые показатели.

- MDOs отвечает за маркетинговую составляющую бизнеса Procter & Gamble, изучает специфику потребителей и поставщиков. Департамент отвечает и за внедрение глобальных инициатив.

- GBS оказывает поддержку бизнесу.

- Департамент CF отвечает за внедрение функциональных инноваций.

Финансовые показатели

Компания оказалась в выигрыше от пандемии, и в течение всего 2020 финансового года показывала хорошие результаты. С началом вакцинации и открытием основных экономик компания продолжила процветать. Так, согласно отчётам, показатели II квартала 2021 финансового года продолжили радовать инвесторов. Смотрите сами, выручка эмитента увеличилась на 8% в годовом исчислении. На выручку положительно повлиял и запуск в продажу новых товаров, востребованных в период пандемии коронавируса.

Чистые продажи вышли на уровне 19,75 млрд долл. США, эксперты ожидали этот показатель в районе 19,27 млрд долл. США. Чистая прибыль показала рост с 3,72 млрд долл. США до 3,85 млрд долл. США, а показатель скорректированной прибыли оказался в районе 1,64 $ в расчёте на акцию.

Procter & Gamble улучшила прогноз на весь 2021 финансовый год. Сейчас эмитент ожидает роста продаж на 5– 6% против раннего прогноза на 3–4%. Скорректированная прибыль при нынешнем темпе роста к концу года составит порядком 8–10% при прогнозах 5–8%.

Цифровая коммерция и P&G

Генеральный директор Дэвид Тейлор готовится сделать ставку именно на расширение бизнеса в цифровом пространстве, поскольку для компании именно отсюда исходит реальная угроза. За последнее время ряд молодых компаний, которые преуспели в онлайн-продажах, потеснили Procter & Gamble по ряду направлений. Речь идёт о Dollar Shave Club и Harry's, из-за которых доля рынка бритв P&G Gillette сократилась в США.

В декабре 2020 года у P&G сорвалась сделка с компанией Billie, онлайн-продавцом бритвенных принадлежностей для женщин. Приобретение Billie стало бы сильным подспорьем для эмитента в борьбе с конкурентами.

При этом нельзя сказать, что эта корпорация беспомощна на рынке электронных услуг. Примерно 11% своей выручки в конце прошлого года она сделала именно через электронную коммерцию. Это примерно 6% от выручки P&G пару лет назад. Да, сложно назвать P&G центром электронной коммерции, но компания однозначно движется в правильном направлении.

Ещё в 2019 году руководство компании впервые начало использовать термин «умная аудитория». Procter & Gamble начала собирать информацию о своих клиентах, чтобы достучаться до каждого из них, используя стратегии прямого обращения к потребителю.

Стоит ли покупать акции PG?

Последние годы P&G меняет свои бизнес, подстраивая его под новые поколения покупателей. Чтобы захватывать новые рынки, компания создаёт студию по работе со стартапами P&G Ventures. Мы видим, что Procter & Gamble готова меняться вместе со своими клиентами, что обеспечивает стабильность компании в долгосрочной перспективе.

Хотя акции эмитента заслуживают того, чтобы их добавили в инвестиционный портфель, покупать их сейчас не стоит. Эта бумага явно проигрывает другим акциям, которые показали рост 20–25% в последние кварталы. В настоящее время P&G находится ниже этого уровня, хотя её положение и улучшается.

Кроме того, у бумаги рейтинг RS на уровне 70, что пока ниже минимального значения 80.

Правда, если учесть, что пандемия скоро не закончится, а товары первой необходимости, которыми занимается P&G, продолжат пользоваться спросом, эта корпорация и дальше будет радовать своей квартальной отчётностью. Сейчас акции лучше добавить в «лист ожидания» и ждать благоприятной ситуации на рынке.

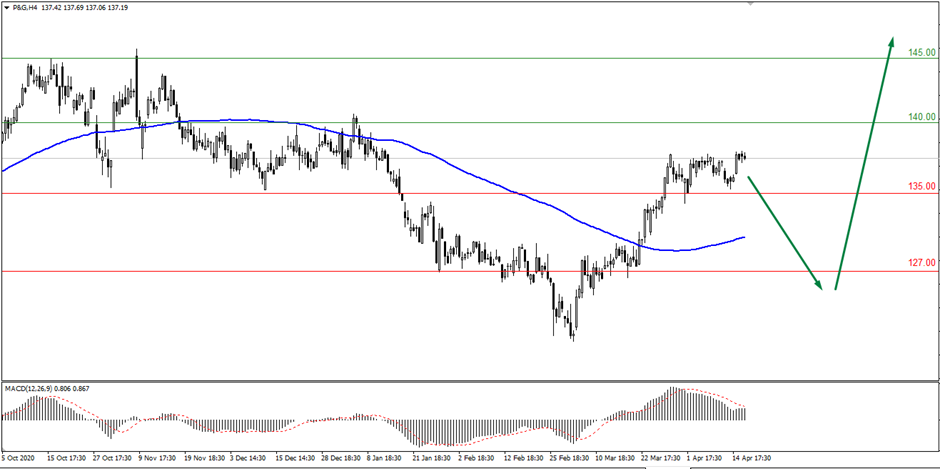

Кстати, она может наступить уже скоро. Не так давно акции P&G завершили среднесрочную корректировку. От уровня 145 $ (максимум ноября 2020) цена упала к поддержке 122 $, где покупатели смогли перехватить инициативу и сейчас штурмуют область сопротивления 140 $.

Сейчас покупатели подрастеряли свой пыл, и, если предстоящий отчёт им не понравится, на рынке может начаться корректировка. При таком сценарии инструмент может вернуться в область 125–130 $. И именно эту корректировку мы предлагаем использовать для входа в рынок со среднесрочной целью 147 $.

Lockheed Martin

Для своего бизнеса компания Lockheed Martin (LM) выбрала аэрокосмическую область и производство вооружения и военной техники. Это сравнительно молодая организация, которая появилась на свет только в 1995 году после слияния Lockheed Corporation с Мартином Мариеттой.

Бизнес этой корпорации диверсифицирован. Львиная доля заказов приходит из Министерства обороны США и от американского правительства (примерно, 70%). Им Lockheed Martin поставляет военную технику, транспортные системы, занимается для них IT-услугами, системой интеграции и организует обучение для правительства США. Помимо госзаказов LM занимается и коммерческими продажами своих продуктов, услуг и платформ.

Военная корпорация не только производит вооружение, но и обеспечивает его сервисное обслуживание. Основные покупатели продукции Lockheed Martin находятся в Азии, Европе, Ближнем Востоке, но большая часть остаётся в США.

Направления бизнеса Lockheed Martin

Эмитент работает в четырёх бизнес-направлениях: аэронавтика, электронные системы, информационные и глобальные системы, космос.

Аэронавтика

Основа бизнеса Lockheed Martin – производство самолётов: истребители 5 поколения, транспортные самолёты и недорогие истребители. Сегмент генерирует 40% от общей выручки группы. Основной заказчик – ВВС и ВМС США.

Основной бизнес корпорации – это производство самолётов. Lockheed Martin разрабатывает и производит как современные военные самолёты, в основном истребители, так и транспортные самолёты. Доля этого сегмента в общей выручке составляет примерно 40%. Основной заказ приходит от Пентагона.

Электронные системы

Эмитент предоставляет и услуги в области кибербезопасности. Решения компании обеспечивают коммуникацию и командно-контрольное управление. Это подразделение генерирует 24% от общей выручки корпорации. Основной заказчик – ВМФ и армия США.

Системы управления

Lockheed Martin производит системы управления огнём и обмена информацией. Этот сегмент приносит компании 17% дохода ежегодно. Это оборудование заказывают правительственные учреждения США.

Космос

Корпорация разрабатывает и производит спутники, а также баллистические ракеты. Доля в общей выручке этого сегмента – 18%. Основным клиентом является армия США.

Бизнес на века

Lockheed Martin – основной подрядчик американского правительства, который обеспечивает большую часть его доходов.

Оружейный бизнес тесно связан с политикой. Так, правительство может увеличивать или уменьшать свои расходы на оборону, отменять контракты, но полностью отказаться от военных заказов оно не может, так как это подорвёт обороноспособность США. А компания Lockheed Martin является неотъемлемой частью этой обороноспособности.

У эмитента есть множество долгосрочных контрактов от правительства, надёжные источники дохода, что делает Lockheed менее зависимыми от ежегодного военного бюджета США. А, учитывая, что военный бюджет США является самым большим в мире, Lockheed Martin всегда достанется хорошая его часть. Даже во время пандемии 2020 года выручка корпорации выросла на 9%, а прибыль – на 11%.

Показатели бизнеса

Как мы уже писали, 70% выручки обеспечиваются заказами от американского правительства, остальные 30% обеспечивают контракты со странами-партнёрами.

Последние годы наблюдается тенденция наращивания выручки эмитентом, в среднем на 9% в год.

Стоит учесть, что на исследования и новые разработки компания тратит лишь 2,5% своей выручки. Полученных от продажи средств достаточно, чтобы покрыть расходы на производство и реализацию продукции. Правда, из-за низкой маржинальности бизнеса рост чистой прибыли ограничен.

Последние двадцать лет корпорация стабильно выплачивает дивиденды, причём, их размер растёт от года в год. Выплаты начинались с 0,11 $ и в прошлом году они достигли 2,6 $ за одну бумагу. Также эмитент каждый год проводит buyback, выкупая на полтора млрд долларов ежегодно.

Риски

Санкции Пекина

Последние пять лет отношения между США и Китаем оставляют желать лучшего. Обе страны не раз обменивались санкциями. И дело не только в спорных моментах по экономике, но и в том, что Белый дом поддерживает правительство Тайваня, оказывая этой стране военную помощь. Сейчас между США и КНР установился хрупкий мир, но угроза нового конфликта остаётся. Пекин может в любой момент ввести санкции против оборонного подрядчика. Так, КНР может прекратить поставку компонентов и сырья для производства оружия, что повлечёт за собой рост операционных издержек военной корпорации.

Конкуренция

Lockheed Martin – не единственная компания, которая продаёт вооружение. Россия, Израиль и многие страны Евросоюза составляют достойную конкуренцию Lockheed Martin. Часто государственные контракты срываются, так как меняется вектор внешней политики той или иной страны. Например, Германия может отказаться от закупки истребителей F-35, и может вместо них купить истребители Eurofighters от Airbus.

Внешняя политика

Отношения Белого дома со странами-партнёрами влияют на финансовые показатели Lockheed Martin. Любое обострение может стать причиной запрета поставок американского вооружения в ту или иную страну.

Покупать или подождать?

Давайте перейдём к самому важному моменту нашей статьи – к оценке Lockheed Martin. Коэффициент цена/выручка у эмитента равен 1,6, а средняя цифра этого показателя за последние 5 лет равняется примерно 1,7. Отношение цены к прибыли равняется 15, значительно ниже долгосрочного среднего показателя в 23. А отношение цены к денежному потоку составляет 12,8 по сравнению со средним показателем за пять лет, равным 17,1. Иначе говоря, эта бумага на данный момент выглядит относительно дешёвой.

По отчётности корпорация завершила IV квартал 2020 года ростом выручки, которая достигла 17 млрд долл. США. Показатель чистой прибыли вырос на 19,6% и достиг 1,8 млрд долларов.

К тому же у корпорации за последние годы увеличилось количество заказов от Пентагона. Общая сумма госзаказа превышает 4 млрд долл. США.

С технической стороны бумага находится под контролем быков. Последняя нисходящая корректировка завершилась в январе 2021 года в районе 320 $, после чего был сформирован сильный бычий тренд. Сейчас рынок находится в районе сопротивления 390 $, и мы не наблюдаем признаков остановки или замедления роста. Мы рекомендуем включать акции эмитента в портфель с целевым ориентиром 470 $.

Квартальные отчёты прошлой недели

На прошлой неделе мы рассмотрели два банка. Давайте посмотрим, как они отчитались.

Citigroup Inc

Итак, показатель чистой прибыли Citigroup Inc. в начале нового финансового года вырос в 3 раза и достиг 7,942 млрд долларов. В пересчёте на акцию чистая прибыль составила 3,62 $. Год назад эти два показателя были 2,534 млрд долл. США и 1,06 $ соответственно.

Аналитики ожидали показатель в районе 2,6 $ за бумагу.

Банк сообщил о снижении выручки за квартал до 19,327 долларов на фоне ухудшения розничных банковских услуг.

Операционные расходы компании увеличились на 4% до 11,2 млрд долл. США за отчётный период.

После выхода отчёта картина рынка по этой бумаге не изменилась. Актив не покинул район 72 $, но и позиций своих не растерял. Мы по-прежнему считаем, что цена продолжит увеличиваться в сторону 100 $.

JPMorgan Chase

В первом квартале банк JPMorgan Chase показал рост чистой прибыли, которая выросла в 5 раз. Показатель вышел на уровне 14,3 млрд долл. США.

Прибыль на одну бумагу также показала рост и составила 4,5 $, а в 2020 году она не превысила 0,78 $. Выручка выросла на 14% и поднялась до 33,12 млрд долл. США. Эксперты считали, что выручка будет в районе 30,46 млрд долларов, а прибыль на бумагу в районе 3,05 $.

Чистый процентный доход за отчётный период показал снижение и достиг уровня 13 млрд долларов – это снижение на 11%. Ожидания по показателю были на уровне 13,2 млрд долларов.

Сильный отчёт за I квартал не помог покупателям, и бумага JPMorgan Chase осталась в диапазоне 150–155 $. Мы сохраняем позитивный прогноз по этому инструменту и ждём роста актива в сторону 190 $.

обсуждение