При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Обзор акций Coca-Cola и Nvidia . Финансовые отчёты прошлой недели.

Coca-Cola

Как и демократия, Кока-Кола – это символ США. Сложно поверить, но этому напитку уже более 100 лет. Правда, кроме названия мало что связывает современную Колу с тем, что появилось в продаже 100 лет назад. Да и сама компания уже не та. За годы своего существования эмитент диверсифицировал бизнес, и помимо Колы продаёт соки, воду, чай и практически все виды готовых к употреблению напитков.

Помимо Кока-Колы компания владеет и другими торговыми марками. Вот ряд напитков, которые компания производит: Fanta, Sprite, Schweppes, BonAqua, Nino, Burn и ряд других.

География компании охватывает весь мир. Её продукцию вы встретите и в Европе, и на Ближнем Востоке, в Африке, Латинской Америке.

Правда, последние годы из-за роста популярности здорового образа жизни популярность основного напитка компании падает. Она снижается медленно, поэтому у корпорации есть ещё время, чтобы пересмотреть свою бизнес-стратегию.

Итак, компания Coca-Cola – это крупнейший в мире производитель безалкогольных напитков, сиропов и концентратов. Представительства компании разбросаны по всему миру. Продукты компании разрекламированы, и мало кто в мире не слышал о них. Напитки компании пьют люди всех возрастов, что позволяет компании держать уровень продаж на высоком уровне.

Напиток Coca-Cola изобрёл фармацевт в 1886 году. По сей день рецепт этого напитка является секретом американского бизнеса. Да, на упаковке Колы можно прочитать состав напитка, но он намеренно изменён для сохранения коммерческой тайны.

Если рецепт напитка тайна, как же тогда происходит продажа? Тут всё просто: ежедневно компания отправляет концентрат своего газированного напитка на специальные заводы, где их разливают по бутылкам. Каждый день компании нужны миллионы единиц различной тары.

Производитель газировки выплачивает дивиденды. За последние 25 лет размер ежеквартальных выплат увеличился с 0.0550 $ за одну акцию до 0.4 $. На данный момент дивидендная доходность составляет 3.30%.

Пандемия COVID-19 внесла правки в работу Coca-Cola. Во всём мире многие рестораны и развлекательные заведения были либо полностью закрыты во время карантина, или обслуживали меньше клиентов. Это сказалось на продажах напитков, и повлекло за собой снижение выручки эмитента.

Тем не менее если вы предпочитаете долгосрочные инвестиции, то должны понимать, что пандемия рано или поздно закончится, и всё вернётся на круги своя, а компания Coca-Cola обладает тем продуктом, популярность которого точно не ослабнет в ближайшее время.

Давайте рассмотрим, какие перспективы есть у компании, и определим, подходящее ли время, чтобы инвестировать сюда.

Финансовые показатели

В III квартале показатель чистой прибыли производителя напитков снизился на 9%. В отчёте говорится и о снижении органической выручки на 6%.

Операционная прибыль эмитента отступила на 8%, а операционная маржа вышла на уровне 26.6%, а годом ранее она составила 26.3%. Аналитики говорят о сопоставимой операционной марже в районе 30.4% по сравнению с 28.1% в предыдущем году. Прибыль за одну ценную бумагу снизилась на 33% до 0.40 $.

Отметим, что денежный поток от операционной деятельности эмитента с начала года до настоящего времени снизился на 20%, если сравнивать с аналогичным периодом 2020 года.

Coca-Cola против коронавируса

Больше половины продаж компании приходится на бары, кафе, кинотеатры, стадионы. Локдауны и отсутствие у людей желания выходить в свет поставили компанию перед выбором: или оставить всё как есть и терпеть убытки, или исправить ситуацию. Руководство компании выбрало второй вариант.

Чтобы снизить расходы Coca-Cola пошла на реструктуризацию своего бизнеса. Так, компания сократила расходы на рекламу, а в конце лета 2020 производитель напитков предложил 4000 $ своим сотрудникам в США и Канаде как компенсацию в обмен на заявление об увольнении по собственному желанию. Сколько компаний планирует сократить персонал неизвестно, зато известно, что на компенсацию при увольнении будет потрачено от 300 млн до 550 млн долл. США.

Компания на этом не остановилась и убрала из производства и продаж часть продукции, не пользующейся высоким спросом, закрыла производство соков и смузи под брендом Odwalla и избавилась от 200 грузовиков, которые развозили свежие напитки по магазинам. Структура корпорации также претерпела изменения, и 17 её подразделений превратятся в 9.

Перспективы Coca-Cola

Продажи компании пытаются вернуться к докризисным уровням, но этому мешает новый всплеск коронавирусной инфекции. При этом руководство компании уже видит свет в конце туннеля. Так, не так давно генеральный директор компании сообщил, что, несмотря на проблемы, результаты в III квартале вселяют надежды, что Coca-Cola на правильном пути.

Однако, быстрого восстановления ждать не стоит. С учётом темпов вакцинации компания, если и начнёт возвращаться к нормальной жизни, то не раньше III квартала 2021 года. В ближайшее время людям придётся отказаться от походов в бары, рестораны и от отдыха на пляже, то есть забыть про места, где напитки Coca-Cola пользуются популярностью.

Таким образом, пока коронавирус свободно гуляет по миру, нет и речи о возвращении к росту финансовых показателей. Зато, когда пандемия закончится…

Coca-Cola – проверенная временем бумага с многолетним опытом утоления жажды вкусными напитками. Когда пандемия пройдёт, локдауны отменят, и люди снова вернутся к привычной жизни, потребление напитков компании вырастет на порядок по сравнению с текущими уровнями. Компания Coca-Cola – была, есть и будет ведущим участником рынка безалкогольных напитков. По мнению экспертов, следующие пять лет её совокупный годовой рост составит в среднем 6.8%.

В планах Coca-Cola нет ни намёка на быстрое увеличение выручки. Но если эмитент сможет продемонстрировать рост, хотя бы незначительный, то этого будет достаточно, чтобы акционеры уверовали в выздоровление компании.

Какой же вердикт?

У компании Coca-Cola долгая история. Уже не одно десятилетие она радует инвесторов своими успехами, а клиентов – вкусными напитками. Пандемия коронавируса создаёт ряд трудностей, которые в ближайшее время просто так не исчезнут. Но с началом вакцинации в США и других уголках мира к концу 2022 года бизнес-процессы компании могут вернуться в нормальное русло.

Стоит ли покупать акции Coca-Cola? – Дважды «Да»! И, учитывая, что акции компании только готовятся расти, сейчас для покупки складывается благоприятная ситуация.

Не думаем, что предстоящий отчёт произведёт фурор. Во-первых, пандемия далека от завершения, во-вторых, сейчас не сезон прохладительных напитков. Полагаем, что цена на акции Coca-Cola так и не продвинется в северном направлении и сохранит текущее положение.

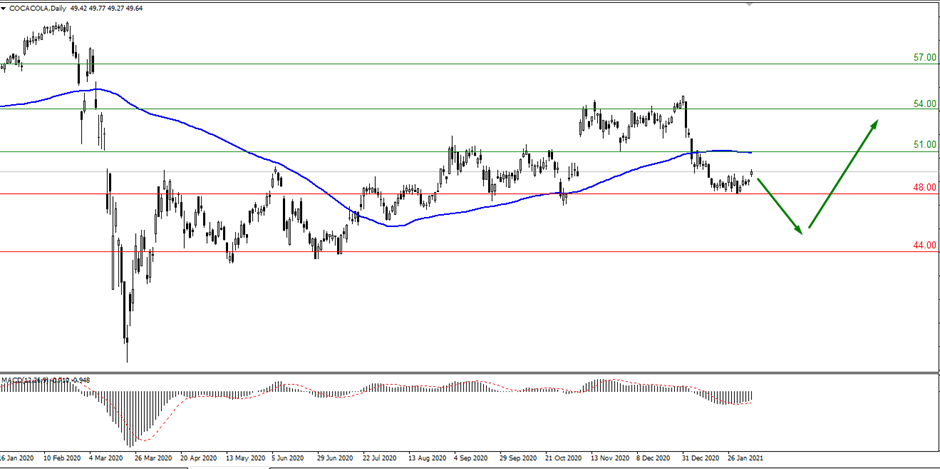

Напомним, что после мартовского падения акции эмитента частично нивелировали потери. Правда, смогли отбить чуть больше половины понесённых потерь. Так, покинув район мартовских минимумов (37.50 $) акции начали рост, и к концу 2020 года достигли района 54.70 $, от которого отступили к значению 48.30 $.

Можно купить эту бумагу прямо сейчас, но те, у кого есть терпение – подождите. Мы ожидаем снижение в область 46–44 $, которое можно рассмотреть для начала покупок акций.

Nvidia

Американская компания Nvidia, занимающаяся технологическими разработками, была основана в 1993 году тремя специалистами в области чипов для компьютеров. Одним из основателей был Дженсен Хуанг, который сегодня является гендиректором.

Основным направлением деятельности Nvidia можно назвать разработку графических процессоров и SoC (системы на чипе).

Продукты компании находят применение в следующих сферах:

- видеоигры (особенно популярными являются процессоры GeForce);

- профессиональная визуализация;

- высокопроизводительные вычисления;

- автомобильная промышленность (компания производит бортовые компьютеры для автомобилей-беспилотников);

- искусственный интеллект.

Сначала компания специализировалась на производстве процессоров для видеоигр. Начиная с 1990 стала очень популярной стала трёхмерная графика, что создало большие возможности для компаний, производящих видеокарты.

В настоящее время большое внимание компания уделяет сегменту обработки данных. Отмечается рост выручки сегмента более, чем в 2,5 раза. Её объем во 2 квартале превысил выручку от видеоигр.

Компания активно развивается и изыскивает ресурсы для дивидендов своим акционерам. В настоящее время они составляют 0.16 $ на акцию ежеквартально. Доходность составляет 0.03%, но компания инвестирует в собственное развитие. И в то же время отмечается постепенный рост дивидендов.

Терра инкогнита

Есть два направления в бизнесе, в которые Nvidia только вступила. Осенью 2020 года эмитент объявил о покупке компании ARM, разработчика чиповых архитектур. Более 60% населения мира использует чипы этой компании. Чипы ARM можно найти и в автомобилях, их используют в дата-центрах, во многих бытовых устройствах, таких как смартфоны и ПК. За шесть месяцев 2020 года выручка ARM увеличилась более чем на 20% в годовом исчислении и достигла 992 млн долл. США.

Если предположить, что выручка ARM сохранится на прежнем уровне, то в текущем фин. году её выручка приблизительно составит 2 млрд долларов. Это станет отличным дополнением к прибыли Nvidia. По прогнозам аналитиков в 2021 году продажи Nvidia вырастут на 12% благодаря недавнему приобретению.

Но не только покупка ARM делает бумаги Nvidia привлекательными для инвестиций. В своё время Nvidia начинала с чипов для видеоигр, но с тех пор компания расширила их функционал, и они стали важным инструментом в сфере обработки данных. Сейчас у эмитента есть возможность расширить сферу деятельности и на технологию 5G. Многие телекомы начинают использовать графические процессоры для ускорения своей инфраструктуры 5G.

Так, Nvidia заявляет, что она уже работает с рядом телекоммуникационных компаний над созданием инфраструктурных решений, которые позволят увеличивать объём памяти и обрабатывать большие объёмы информации в новых сетях.

Согласно анализу Opensignal, сети 5G используют в 2.6 раза больше данных, чем сеть 4G. Продвижение этой технологии потребует от операторов сотовой связи не только оборудования для связи, но и информационных центров для быстрой обработки всех этих данных.

Уже в следующие 5 лет графические процессоры Nvidia станут неотъемлемой частью мощных периферийных вычислительных сетей, которым придётся обрабатывать всё более сложные данные. Так, корпорация Verizon уже использует процессоры Nvidia в своей сети 5G.

Риски для компании

Пандемия коронавируса способствовала активному развитию Nvidia. В условиях самоизоляции и ограничительных мер многие люди во всём мире перешли на удалённую работу, а в качестве развлечений стали использовать видеоигры.

Кроме того, компаниям пришлось внедрять цифровые технологии, что также способствовало развитию Nvidia, что отразилось в рекордном числе проданных процессоров для дата-центров.

Сокращение розничных продаж из-за карантина удалось компенсировать за счёт продаж онлайн. Рост выручки от сегмента видеоигр в 3 квартале составил 37%, она достигла 2.3 млрд долл. США.

Акции компании остаются чувствительными к любым обострениям в отношениях между США и Китаем. Предыдущая администрация Белого дома оказывала давление на китайского технологического гиганта Huawei. И по заявлениям нового президента США антикитайские настроения сохранятся среди американских законодателей на ближайшие годы.

Из-за напряжённости между двумя сверхдержавами китайские компании сократили закупку продуктов Nvidia, что стало причиной уменьшения суммы лицензионных отчислений.

Правда, американскому чипмейкеру ещё повезло, так как он и AMD получают от Huawei от 1% до 2% выручки, и потери от ограниченного сотрудничества были минимальными.

Финансовые отчёты

Согласно отчёту, выручка за III квартал, завершившийся 25 октября, выросла на 57% в сравнении с аналогичным периодом прошлого года. Её объём составил 4.73 млрд долл. США (впервые превысил 4 млрд долларов).

В отчётном периоде отмечается рост чистой прибыли. Она составила 2.12 $ на акцию или 1.34 млрд долларов. В прошлом году эти показатели составляли 1.45 $ на акцию и 899 млн долларов соответственно. Прибыль, не учитывающая разовые факторы, составила 2.91 $. В прошлом году она достигла 1.78 $ на акцию. Согласно прогнозам аналитиков, этот показатель должен был составить 2.58 $ на акцию.

В долгосрочной перспективе, возможно, компанию не следует рассматривать как гегемона в отрасли полупроводников, но она останется в числе лидеров. Показатель среднегодовой динамики акций за последние пять лет говорит сам за себя – он составил 76%.

Стоит ли покупать акции Nvidia сейчас?

С фундаментальной позиции американская компания прочно стоит на ногах, а её финансовые показатели вновь растут после недавнего снижения.

Приобретение Mellanox и Arm Holdings расширило возможности в новых областях, таких как дата-центры. Новые игровые чипы продолжают доминировать на рынках, и на сегодня нет более или менее конкурентоспособной продукции, которая могла бы помешать экспансии Nvidia на рынки. Продолжающийся спрос на криптовалюту также увеличивает спрос на продукцию компании.

Nvidia остаётся лидером в области чипов fabless, которая недавно пережила упадок. Но сохраняющиеся риски, которые создаёт коронавирус, могут негативно повлиять на рынки электроники в 2021 году.

Бумаги Nvidia сейчас покупать нежелательно. С сентября 2020 года котировки бенчмарк застряли в диапазоне 500–550 $. За это время ни продавцы, ни покупатели так и не набрались сил для изменения баланса сил на рынке.

Однако, в долгосрочной перспективе этот актив станет ценным дополнением к пакету акций, торгующихся на долгий срок.

Корпоративные отчёты прошлой недели

За прошлый финансовый квартал PayPal показала трёхкратный рост чистой прибыли. И всё это благодаря ускоренному внедрению цифровых платежей во время пандемии COVID-19.

Чистая прибыль за отчётный период выросла до 1.57 млрд долл. США, или 1.32 $ в перерасчёте на акцию. Год назад этот показатель был 507 млн долларов, или 0.43 $ на акцию.

Скорректированная прибыль вышла 1.08 $ на акцию против 0.83 $ годом ранее. Ожидалось, что этот показатель будет на уровне 1 $ на акцию.

Показатели квартальной выручки выросли на 23% и достигли 6.12 млрд долл. США, поднявшись с 4.96 млрд долларов. Эксперты ожидали 6.09 млрд долл. США. За год объёмы платежей выросли на 39%. За четвёртый квартал число новых клиентов выросло на 16 млн.

Хороший отчёт компании изменил баланс сил на рынке. Вместо того, чтобы продолжить снижение торговый инструмент вновь стал расти. Бумаги актива отскочили от уровня 225 $ и выросли к значению 270 $.

Полагаем, что в сложившейся ситуации актив будет и дальше двигаться в северном направлении. Сейчас ждём укрепления в сторону сопротивления 290 $.

обсуждение