При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Внимание на облигации.

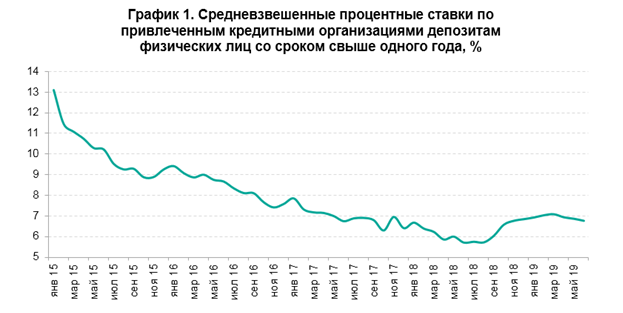

Номинальные ставки по банковским вкладам в России падают уже с 2015 года. В 2019 году ставки по депозитам снизились из-за смягчения денежно-кредитной политики ЦБ РФ на фоне существенного замедления темпов инфляции. С июня по сентябрь регулятор уменьшил ключевую ставку уже трижды и не исключает ее дальнейшего снижения до конца текущего года. Такая ситуация делает российский фондовый рынок очень привлекательным, потому что по сравнению с депозитами он позволяет получить более высокую доходность.

В августе индекс потребительских цен в России снизился на 0,24% м/м, поскольку произошло сезонное снижение цен на плодоовощную продукцию. Месячная дефляция была зафиксирована впервые с сентября 2017 года. В годовом выражении рост потребительских цен в августе замедлился до 4,3% после 4,6% в июле. В данный момент инфляция находится на уровне декабря 2018 года, т.е. эффект от повышения НДС с 18% до 20% с 1 января 2019 года исчерпал себя. В конце августа Минэкономразвития понизил прогноз по инфляции на конец 2019 года с 4,3% до 3,8%.

Замедление темпов роста цен в экономике, снижение покупательской способности населения, ослабление рубля, невысокие темпы экономического роста – все это факторы, на которые Центробанк обращает особое внимание, принимая решение по ключевой ставке. В настоящий момент ключевая ставка составляет 7% годовых. При этом ЦБ оценивает нейтральный для экономики уровень реальной ставки (разница между номинальной ставкой и уровнем инфляции) в 2-3%. Т.е., если инфляция к концу года опустится ниже 4%, смягчение монетарных условий продолжится до конца года и, возможно, в I полугодии 2020 года. Естественно, это повлечет за собой дальнейшее снижение ставок по банковским вкладам.

Источник: ЦБ РФ, расчет QBF

На фондовом рынке есть свой аналог процентов по депозитам – это купонные выплаты держателям облигаций или дивидендные выплаты владельцам акций. Размер дивидендов определяется компаниями самостоятельно с учетом ограничений или минимальных требований (в зависимости от дивидендной политики). При этом дополнительный доход по бумагам также обеспечивается ростом курса акций и стоимости облигаций.

Российский фондовый рынок лидирует по дивидендной доходности среди всех мировых рынков: на данный момент она составляет около 7% годовых и уже превышает ставки по банковским вкладам для физических лиц со сроком более одного года. При этом на рост дивидендной доходности влияют такие факторы как: улучшение финансовых результатов компаний, ожидаемое или уже произошедшее обновление дивидендной политики, повышение коэффициента дивидендных выплат компаний с государственным участием до 50% чистой прибыли. Кроме того, российский фондовый рынок остается одним из самых недооцененных в мире: фундаментальная оценка по мультипликатору Р/Е составляет лишь 5,5х. Никакой другой рынок в мире не дает такое сочетание высокой доходности и потенциала для роста акций.

В условиях снижения ключевой ставки ЦБ приобрести облигации также становится более выгодно – за счет ожидаемого роста их цены. Привлекательны облигации с высокими купонными выплатами ранних выпусков: дело в том, что ставка купона новых выпусков имеет тенденцию к снижению, поскольку следует за динамикой ключевой ставки ЦБ РФ.

Растущий интерес к российскому фондовому рынку подтверждается статистикой. За последние 5 лет число физических лиц-участников финансового рынка РФ увеличилось более чем в 2 раза и в 2019 году превысило 2 млн чел. По состоянию на 27 августа 2019 года, количество открытых ИИС достигло 1 млн. С начала 2016 года объем торгов на фондовой секции биржи возрос в 2 раза, а на рынке акций – на 25%.

Пока темпы роста глобальной экономики замедляются, доллар слабеет, а интерес к американским казначейским облигациям проходит, инвесторы все больше смотрят на развивающиеся рынки, и российский здесь – не исключение. Ожидается, что благоприятная внутренняя и внешняя конъюнктура поспособствует росту российского фондового рынка во II полугодии 2019 года. Так, свое положительное влияние окажут низкая фундаментальная оценка, высокая дивидендная доходность, вероятное уменьшение санкционного и геополитического давления и смягчение денежно-кредитной политики ЦБ РФ.

обсуждение