При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

В первой половине 2020 года на мировых рынках наблюдалось стремительное падение индексов в виду масштабного распространения коронавирусной инфекции. Так, например, индекс S&P 500 показал падение в 35% в начале года, однако стимулирование американской экономики, благодаря активному вмешательству ФРС, позволило восстановиться на 60%, показав годовой рост в 18%.

Чего стоит ждать в 2021 году?

В декабре прошлого года американские индексы обновляли свои исторические максимумы, из чего складывается впечатление, что мировые рынки продолжат такой же рост и в последующие месяцы. Эйфория, царящая на рыках, свидетельствует о позитивных ожиданиях инвесторов, подкрепленные началом массовых вакцинаций населения по всему миру, а также безграничными вливаниями денежной массы в экономику США со стороны ФРС. Недавнее заявление со стороны будущего президента Джо Байдена, в котором говорится о новом крупном пакете стимулов примерно в $2 триллиона в связи с коронавирусом, являются тому подтверждением.

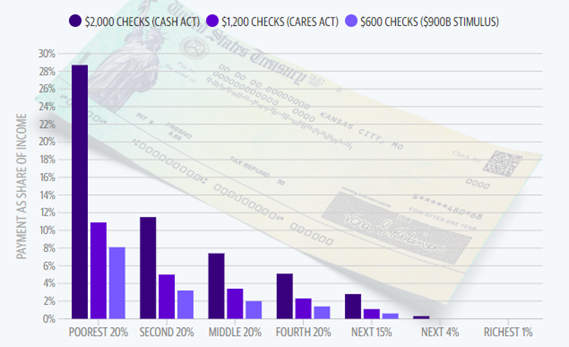

Согласно проведенному анализу, доходы беднейших семей Америки вырастут более чем на четверть, если предложенные стимулы будут приняты. По данным комитета по налогообложению, предоставление стимулирующих чеков на сумму $2000 будет стоить около $464 миллиардов, по сравнению $166 миллиардами при предоставлении стимулирующих чеков на $600, по данным Комитета по ответственному федеральному бюджету. 20% домохозяйств с самыми низкими доходами увеличат свой годовой доход на 29%.

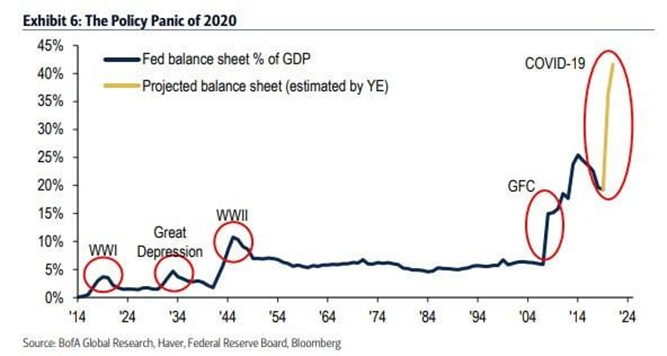

Федеральная резервная система (ФРС) в течение года изменила свой подход к пандемии в некоторых важных направлениях. Первоначально, с конца февраля по начало июня, ФРС приобрела широкий спектр активов и предоставила ссуды нескольким частям финансовой системы, увеличив свой баланс с $4 триллионов до $7 триллионов.

Ожидается, что тенденция к наращиванию баланса ФРС продолжится и в 2021 году. Согласно оценкам, ФРС будет очень активна с расширением покупок казначейских ценных бумаг США в 2021 году, чтобы смягчить влияние на рынки последующих раундов налогово-бюджетных стимулов и массового выпуска казначейских облигаций, которые ожидаются после выборов. К концу 2021 года баланс ФРС может увеличиться до $8,5-$10 трлн в зависимости от размера дефицита бюджета США.

По мнению международных инвестиционных банков, рост фондового рынка продолжится и в 2021 году. Согласно ожиданиям Goldman Sachs, индекс S&P 500 покажет рост в 17%, что составит около 4300 пунктов. Такой «оптимистичный» сценарий подкрепляется тем, что корпорации смогут увеличить свои корпоративные доходы, благодаря низким процентным ставкам, которые позволяют им выгоднее привлекать средства для развития своего бизнеса. Менее оптимистичны такие инвестиционные банки как: Morgan Stanley, Wells Fargo и LPL Financial, которые ожидают рост индекса S&P 500 до 3900 пунктов, что говорит о возможном апсайде в 6%. Ожидания Wells Fargo и LPL объясняются также ростом корпоративных доходов до 30% в год, что позитивно повлияет на экономику.

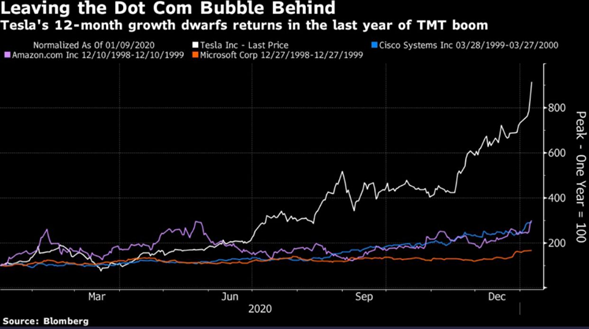

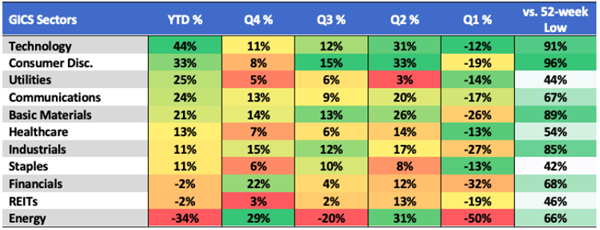

По мнению банка Morgan Stanley, в следующем году стоит ожидать значительную отдачу от циклических акций из дискреционных отраслей, в которые входят авиакомпании, рестораны и гостиничные сети, которые показывают рост последние шесть недель, а также имеют все шансы вновь обрести лидерство в 2021 году. Отрасли, которые доминировали в 2020 году, вероятно, не покажут подобного роста в новом году. Более того, начнется постепенный переход крупного капитала в другие сектора экономики. Несомненным лидером роста в 2020 году стал технологический сектор. Самый большой вклад в надувание пузыря на рынке США внесли компании FAANG (Facebook, Amazon, Apple, Netflix и Google), а также компания Tesla.

Основные тренды 2021 года

По мере того, как стабилизируется общая ситуация на фондовом рынке, постепенно прошлые инвестиционные стратегии уступят место более фундаментальным, акциям, которые показывают большую эффективность, а не зависят от макрофакторов, таких как фискальный стимул или действия ФРС. В свою очередь, это должно помочь рынку расшириться в текущем году, создав множество возможностей для выбора акций.

Ожидается, что в 2021 году постепенно начнется переток капитала из компаний с большой капитализации в компании с меньшей, в индустрии, которые показали наибольшее снижение в 2020 году, а также развивающиеся рынки.

По мере того, как экономика улучшается, вероятно, выиграют более циклические области рынка, например, акции финансовых компаний. Хотя краткосрочные процентные ставки, вероятно, останутся близкими к нулю, более долгосрочные ставки, вероятно, будут дрейфовать выше по мере роста экономической активности. Это так называемое повышение кривой доходности обычно является сильным фактором роста финансовых акций.

Промышленные предприятия — это еще одна область, которая, вероятно, будет доминировать, поскольку глобальная экономическая активность постепенно нормализуется, а многие акции в этом секторе зависят от других стран в получении прибыли. Кроме того, низкие процентные ставки в США, вероятно, будут несколько сдерживать курс доллара, что является еще одной характеристикой, которая обычно улучшает показатели промышленных запасов. Восстановление рынка труда позволит постепенно нормализовать реальную экономику США, так как потребители начнут тратить больше, поскольку ограничения пандемии начинают ослабевать.

Реальная экономика и фондовый рынок – это две разные реалии, которые друг от друга не зависят, что, возможно, никогда не было более очевидным, чем в настоящее время. Массовые денежно-кредитные и стимулирующие вливания, а также ожидания улучшения экономической активности в 2021 году привели рынок к новым максимумам. Не смотря на позитив, происходящий на фондовом рынке в последние недели, необходимо также принимать во внимание риски, которые могут оказать влияние на дальнейшие перспективы. Риск мутации вируса, а также начало третьей волны COVID-19, по-прежнему остаются на повестке дня, что может привести к еще большему замедлению восстановления мировой экономики. Инаугурация нового президента также окажет непосредственное влияние на дальнейшие перспективы фондового рынка США, так как политика демократической партии во главе с новым президентом Джо Байденом, будет в ближайшие месяцы определять будущие тенденции.

обсуждение