При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Исторические данные показывают, что наиболее успешный 6-месячный период в среднем приходился на период с ноября по апрель. Однако, возможно, есть стратегии получше?

История показывает, что у этой теории торговли, основанной на календаре, есть недостатки, пишут аналитики Fidelity. Чаще всего акции в среднем демонстрируют рост в течение года. Таким образом, продажа в мае, как правило, не имеет особого смысла. В таком случае, почему некоторые инвесторы так упорно следуют поговорке «Продавай в мае и уходи».

7% против 2%

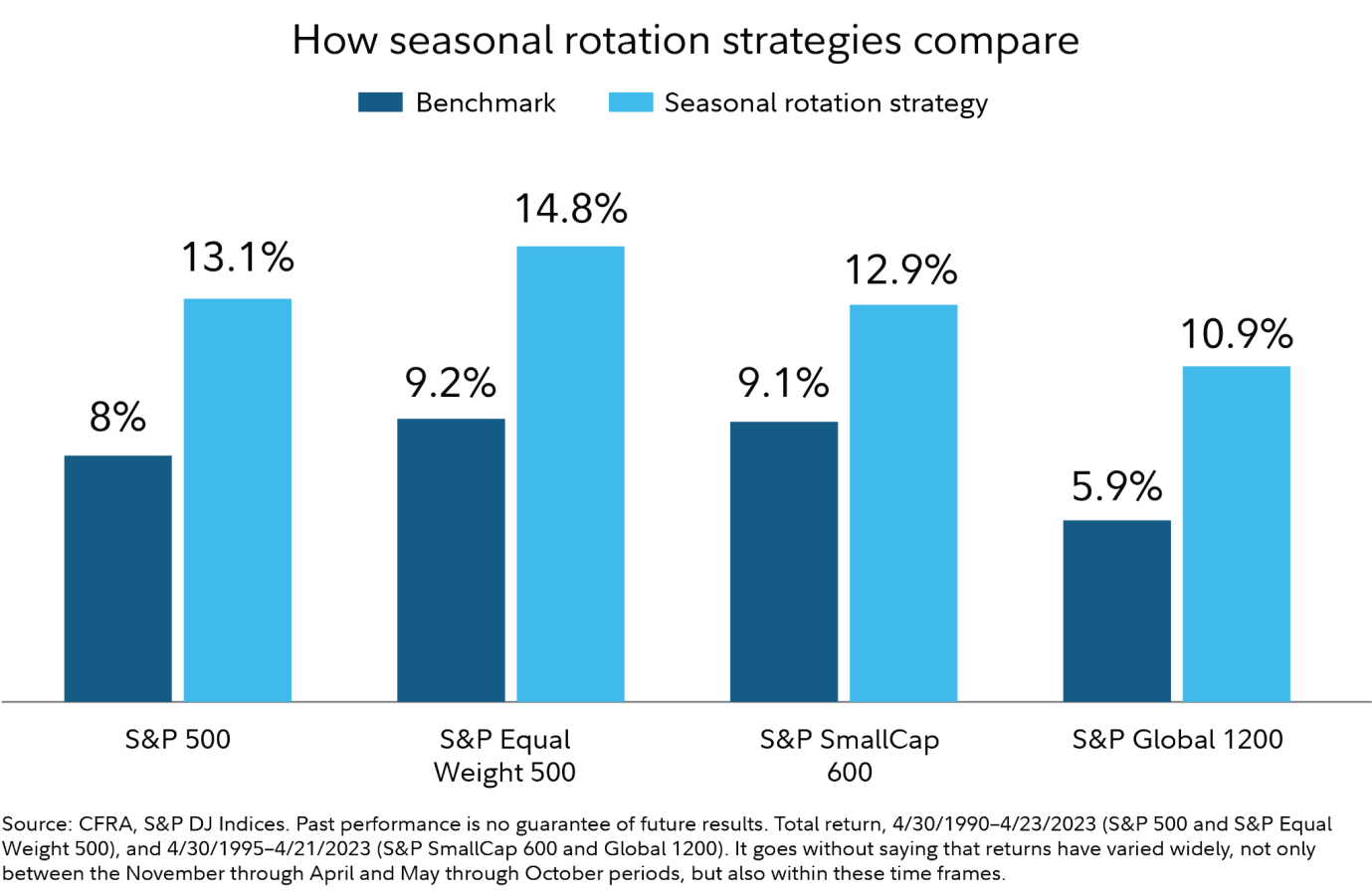

С 1990 года индекс S&P500 с мая по октябрь рос в среднем примерно на 2%. При этом, с ноября по апрель средний рост составил около 7%. Это превосходство наблюдается не только в отношении акций с большой капитализацией, но и в отношении акций с малой капитализацией и глобальных акций (согласно соответствующим индексам S&P). Более того, стратегии ротации по рыночной капитализации исторически демонстрировали ещё более высокие средние показатели.

Согласно анализу Центра финансовых исследований и анализа (CFRA), если вы совершаете тактические сделки с некоторым процентом своего портфеля, а календарные тренды являются составной частью вашей стратегии, ротация секторов может быть более подходящим вариантом для перехода от календарного тренда «продавать в мае», настаивают в Fidelity. Аналитики брокера предлагают инвесторам, вместо того, чтобы уходить с рынка, рассмотреть стратегию ротации секторов. Согласно CFRA, с 1990 года наблюдается явное расхождение в показателях между секторами в двух временных периодах – циклические сектора в среднем легко опережают защитные сектора в течение «лучших 6 месяцев».

«Оборонка» против всех

Да, действительно, в период с ноября по апрель такие сектора, как потребительский, промышленность, производство материалов и технологий заметно опережали остальной рынок. Между тем, оборонный сектор в этот период опережал рынок с мая по октябрь.

Эксперты Fidelity также предлагают рассмотреть ещё одну стратегию. Если у инвестора действительно есть положительная прибыль и он хочет зафиксировать часть этой прибыли, то можно рассмотреть стратегию «продать часть в мае и остаться».

– Другими словами, рассмотрите возможность продажи в мае только тех позиций, которыми вы не хотите заниматься в долгосрочной перспективе, имейте под рукой наличные деньги, чтобы при необходимости скорректировать свой инвестиционный портфель, и придерживайтесь своей стратегии в отношении остальной части вашего портфеля, – предлагают аналитики.

По их словам, стоит признать, что указанные типы стратегий могут подойти только активным инвесторам с более короткими инвестиционными горизонтами. Более того, активным инвесторам разумно рассматривать свои торговые стратегии в контексте диверсифицированного портфеля, который отражает их временной горизонт, устойчивость к риску и финансовое положение.

Май-2025. Час Х

Индекс S&P500 вырос примерно на 14% с 1 мая 2023 года по 31 октября 2024 года и снизился примерно на 5% с Хэллоуина по апрель.

Что еще более важно, инвесторы могут извлечь выгоду, отслеживая важнейшие рыночные факторы, которые влияют на акции в гораздо большей степени, чем любые календарные тенденции.

К ключевым факторам эксперты относят:

Тарифы и процентные ставки. Влияние торговых разногласий, таких как тарифы, как уже вступившие в силу, так и предлагаемые или обсуждаемые в настоящее время, может по-прежнему вызывать волатильность рынка. Потенциальное влияние тарифов на инфляцию может также влиять на процентные ставки, что имеет значительные последствия для целого ряда секторов.

Настроения инвесторов и потребителей. Некоторые инвесторы все чаще обращают внимание на широту рынка, а также на то, что чувствуют потребители. Примечательно, что, согласно последним опросам Conference Board и Мичиганского университета, настроения потребителей ухудшились. Так, согласно Американской ассоциации индивидуальных инвесторов, в настоящее время менее 20% участников опроса заявили, что настроены оптимистично в отношении фондового рынка. Это самый низкий уровень за историю опроса.

Доходы и оценки. Сезон отчетности за первый квартал начался в основном позитивно, и в конце апреля FactSet сообщил, что «процент компаний из списка S&P500, сообщающих о положительных результатах, оказался ниже средних показателей за последнее время, но масштабы неожиданных результатов выше средних показателей за последнее время». В Fidelity объясняют это тем, что влияние новой тарифной политики пока не оказывает существенного влияния на корпоративные результаты.

В общем, стоит ли вам «продавать в мае и уходить»? Судя по историческим данным, скорее всего, нет, поскольку могут быть стратегии получше. Более того, каждый рыночный период уникален, что, безусловно, можно сказать и о данном, резюмируют аналитики Fidelity.

обсуждение