При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Динамика фондового рынка США перед выборами президента.

Президентские выборы в США, безусловно, оказывают значительное влияние на динамику фондового рынка в Соединенных Штатах Америки. Избирательные кампании кандидатов формируют ожидания инвесторов относительно будущей динамики различных секторов экономики и всего рынка в целом еще задолго до объявления официальных результатов голосования. Согласно исследованию аналитической компании Dimesional Funds, за период с 1928 года по 2016 год фондовый рынок США продемонстрировал рост в 19 из 23 избирательных годов. В свою очередь, смена правящей партии и президента также оказывает значительное влияние на динамику фондового рынка. По данным за 2012 избирательный год, за 3 месяца до и после президентских выборов в США, ценные бумаги компаний из различных секторов, входящих в индекс S&P 500, продемонстрировали положительную динамику. Рост акций был обусловлен тем, что инвесторы были уверены в переизбрании на 2-й срок кандидата от Демократической партии Барака Обамы. Однако в 2016 году практически все сектора экономики за 3 месяца до выборов испытывали давление ввиду значительной политической неопределенности в стране. В данный период президентскую гонку возглавили кандидат от Республиканской партии Дональд Трамп и кандидат от Демократической партии Хиллари Клинтон. После победы Дональда Трампа котировки компаний продемонстрировали значительную положительную динамику. Наибольшей доходностью за 3 месяца отличились финансовый, сырьевой и промышленный сектора. Выборы президента США назначены на 3 ноября 2020 года. Политическая неопределенность высока как никогда. Поддержит ли смена правящей партии и президента котировки компаний в среднесрочной перспективе?

Таблица 1. Динамика отраслевых Индексов S&P 500 до и после президентских выборов в США

|

Сектор |

2012 год |

2016 год |

||

|

За 3 месяца до выборов |

За 3 месяца после выборов |

За 3 месяца до выборов |

За 3 месяца после выборов |

|

|

Циклические товары |

8,3% |

6,7% |

-6,2% |

10,8% |

|

Нециклические товары |

-1,1% |

5,6% |

-5,7% |

1,6% |

|

Телекоммуникации |

-3,7% |

2,3% |

-14,7% |

10,3% |

|

Здравоохранение |

4,6% |

7,1% |

-12,1% |

4,4% |

|

Сырье |

4,2% |

8,5% |

-4,0% |

12,9% |

|

Промышленность |

4,1% |

9,1% |

-3,1% |

11,8% |

|

Технологии |

0,1% |

1,1% |

2,9% |

6,8% |

|

Нефть и газ |

2,2% |

7,2% |

1,0% |

8,8% |

|

Финансы |

9,3% |

9,1% |

1,5% |

20,7% |

|

Коммунальные услуги |

-5,3% |

2,8% |

-8,1% |

2,7% |

|

Индекс S&P 500 |

3,9% |

5,2% |

-1,8% |

7,0% |

Источник: Investing.com, расчет QBF

Зеленым цветом выделены сектора, продемонстрировавшие бо́льшую доходность за 3 месяца после выборов президента США по сравнению с аналогичным периодом до выборов

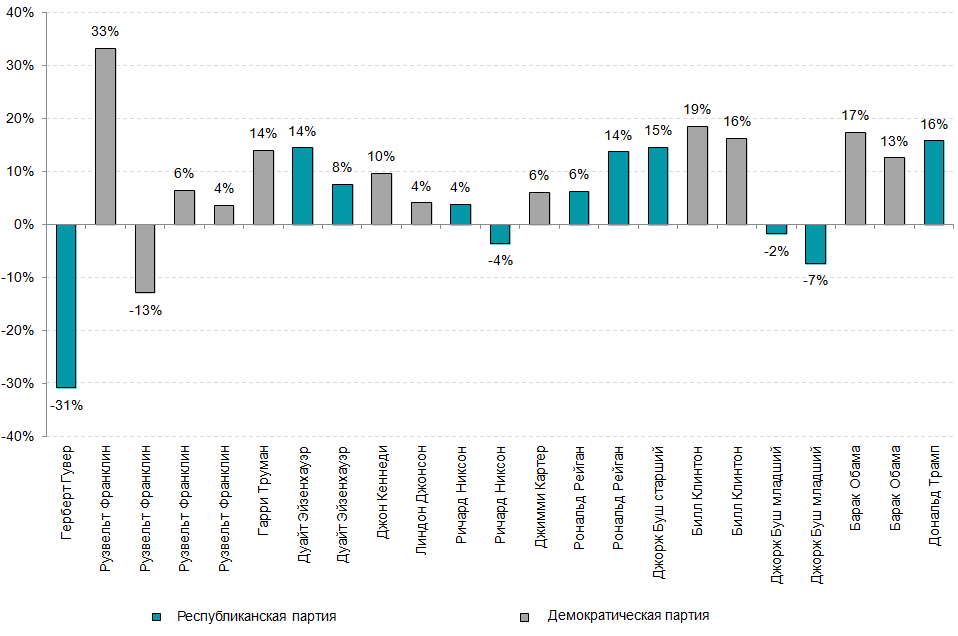

Согласно данным аналитического агентства Bloomberg, за период с 1929 года по 2020 год среднегодовая доходность фондового рынка в США в случае Республиканской правящей партии составляла 1,7%, тогда как в случае правления демократической партии – 10,8%. Однако утверждение, что росту фондового рынка в США способствует правление Демократической партии, ошибочно ввиду множества факторов, включающих как текущие бизнес-циклы, доходы предприятий, так и монетарную политику государства. Более того, рост глобализации также оказывает значительное влияние на котировки бумаг американских компаний. Стоит отметить, что большая часть предприятий, входящих в индекс S&P 500, генерируют свою выручку за пределами США.

График 2. Среднегодовая доходность фондового рынка США в зависимости от правящей партии и президента в 1929-2020* гг., %

Источник: Bloomberg, расчет QBF

* С учетом неполного президентского срока Дональда Трампа

Выборы президента США назначены на 3 ноября 2020 года. Ключевым моментом для инвесторов является тот факт, будет ли правительство единым или разделенным. Результаты предстоящих осенних выборов могут во многом определить динамику финансовых рынков. В зависимости от того, какую политику продвигал в ходе своей избирательной кампании тот или иной кандидат, инвесторы формируют собственные ожидания относительно будущего развития экономики страны.

Кандидат от Демократической партии США Джо Байден в рамках своей избирательной программы предложил повысить налоги для корпораций с нынешних 21% до 28%. Также Байден обещает выделить до $300 млрд на инвестиции в исследования и разработку высоких технологий от систем 5G до электромобилей. Более того, господин Байден крайне заинтересован в переходе на зеленую энергетику в целях снижения выбросов углекислого газа от промышленных производств. Согласно оценке банка The Morgan Stanley, наибольшую уязвимость в случае победы Джо Байдена на предстоящих президентских выборах имеют акции нефтяных копаний, банков, а также предприятий, производящих циклические товары.

В свою очередь, кандидат от Республиканской партии США Дональд Трамп намерен также продолжать политику низких корпоративных налогов и отсутствия налогообложения с доходов физических лиц. Данная мера была принята в связи с пандемией коронавируса. Однако, по словам действующего президента, в случае переизбрания Дональда Трампа 3 ноября 2020 года, он продлит срок налоговых каникул на заработную плату людей, чьи доходы не превышают $100 тыс. в год. Необходимо добавить, что текущая президентская кампания господина Трампа немногим отличается от выборов 2016 года. В случае победы действующего президента США Трамп продолжит курс милитаризации, а также перманентного экономического и политического конфликта с Китаем. В данной ситуации наиболее защищенными активами со значительным потенциалом роста станут акции компаний финансового сектора, промышленности, а также энергетического сектора.

Таблица 2. Отрасли-бенефициары в зависимости от кандидата в президенты США

|

Сектор |

Дональд Трамп |

Джо Байден |

|

Циклические товары |

+ |

– |

|

Нециклические товары |

+ |

+ |

|

Телекоммуникации |

– |

+ |

|

Здравоохранение |

– |

+ |

|

Сырье |

+ |

– |

|

Промышленность |

+ |

– |

|

Технологии |

– |

+ |

|

Нефть и газ |

+ |

– |

|

Финансы |

+ |

– |

|

Коммунальные услуги |

– |

+ |

Источник: Morgan Stanley, расчет QBF

Таким образом, предстоящие президентские выборы в США окажут значительное влияние на динамику не только фондового рынка США, но и мирового финансового рынка в целом ввиду напряженной политической гонки между двумя основными кандидатами – Джо Байденом и Дональдом Трампом. Инвесторам следует быть крайне осторожными в выборе активов ввиду сохранения потенциальных рисков их ослабления. В целях снижения подобных рисков инвестору следует высоко диверсифицировать свой портфель ценных бумаг. Несмотря на то, что в период с 1929 года по неполный 2020 год в случае правления Демократической партии фондовый рынок США рос в среднем на 10,8% в год, это не свидетельствует о подобных успехах в будущем в случае смены правящей партии. Необходимо понимать, что динамику финансового рынка определяет множество факторов. В их число входят текущие бизнес-циклы, проводимая монетарная политика ФРС США, а также взаимоотношения между США и Китаем.

обсуждение