При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Высокодоходные облигации: наблюдения и практические эксперименты.

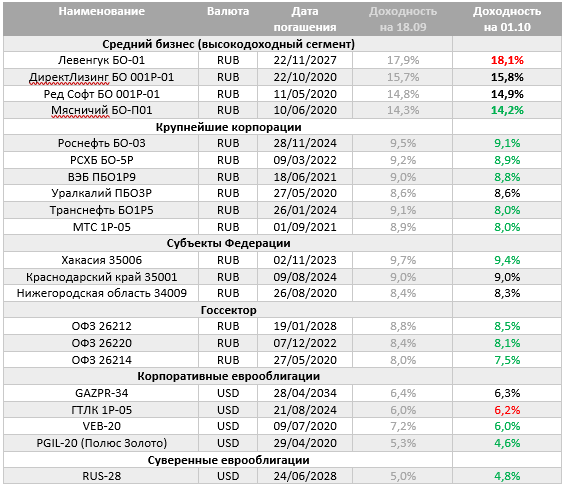

Ниже вы видите таблицу, отражающую доходности рублевых и долларовых облигаций, допущенных для обращения на Московской бирже. Бумаги распределены по секторам, а внутри секторов ранжированы по доходностям к погашению. Актуальные доходности сравниваются с доходностями середины сентября, когда облигационный рынок нащупывал дно коррекции.

Доходности некоторых облигаций, в динамике (Московская биржа)

Как можно видеть в таблице, происходит достаточно заметный отскок облигационного рынка. Особенно в госбумагах и облигациях крупнейших корпораций. Можно говорить или о завершении коррекции российского облигационного рынка (она началась в середине апреля), или хотя бы о стабилизации цен и доходностей облигаций.

Менее остальных секторов отреагировал на данный отскок сектор среднего бизнеса/высокодоходных облигаций. Причина в том, что давление коррекции апреля-сентября задело этот сегмент в меньшей степени: из-за изначально высоких доходностей бумаги не стали объектом распродаж. Поэтому и отскок всего рынка, практически, не коснулся сектора высокодоходных облигаций.

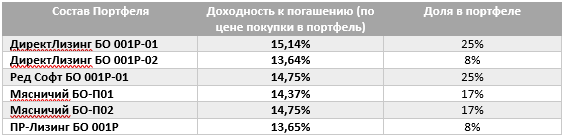

В середине лета, когда мы решили сформировать свой облигационный портфель, было понимание, что рынок рублевых облигаций перегрет (доходности ряда ОФЗ были ниже 7%, крупнейшие корпорации давали 7-8%). И идея сформировать портфель именно из высокодоходного сегмента себя оправдала. На сегодня, портфель обыгрывает рынок (по индексу корпоративных облигаций Мосбиржи) почти на 4% в абсолютном выражении. Пока рынок терял, портфель получил прирост более 2,5%, или почти 13% годовых.

Сейчас портфель состоит из шести позиций. Всем бумагам – менее года с момента размещения. Позиции отобраны с поправкой на ликвидность (бумага должна свободно торговаться), кроме того, исключены пиковые по доходностям бумаги (поскольку экстремальные доходности часто свидетельствуют о проблемах эмитента). Насчет ликвидности: на указанные 6 облигаций приходится более 35% от оборота всего сектора (в секторе, по нашей оценке – 24 облигационных выпуска). Так, 107 тысяч бумаг (около 107 млн.р.) – оборот облигационных выпусков, входящих в наш портфель, из 316 тысяч бумаг (около 316 млн.р.) оборота всего сектора в сентябре. Так что портфель имеет вполне ликвидную и рыночную природу.

Но, хорошо, мы опередили рынок, и в отличие от всего рынка – заработали. Что дальше? Пора ли переходить из высокодоходного сегмента в более спокойный рынок – в облигации крупнейших корпораций, в субфедеральные облигации или в ОФЗ? Мы настроены на сохранение позиций в высокодоходном сегменте. Во-первых, дальнейший рост широкого облигационного рынка – под вопросом, сложившиеся сейчас доходности – комфортны и могут считаться равновесными. Во-вторых, если к началу лета эмитенты высокодоходного сегмента, на перегретом рынке, уже начали занимать деньги под 12,5-13%, то сейчас, после повышения ключевой ставки, новые размещения в сегменте ожидаются с купонами 13,5-14% и даже выше. И это нормально для рынка. А потому, пока что покидать сектор мы не склонны.

обсуждение