При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Почему я оптимистичен в их отношении.

Сегодня доля аллокации в моём портфеле и моих клиентов в акции составляет 75%. Я не раз писал и говорил, почему я считаю, что в последующие 3-5 лет мы можем увидеть рост 20% годовых и более. Несомненно, сейчас геополитика определяет настроение на фондовом рынке, тем более сегодня это рынок розничных инвесторов. За свои 20 лет на рынке я убедился, в истинности слов Грэма: "В долгосрочной перспективе - рынок это весы, а в краткосрочной - машина для голосования". Я не знаю когда кончится конфликт на Украины, но он кончится. Поймать идеальный момент не получится. Но я вижу, что сейчас хорошее время для инвестиций в акции для тех кто мыслит долгосрочно. И вот несколько простых соображений - почему.

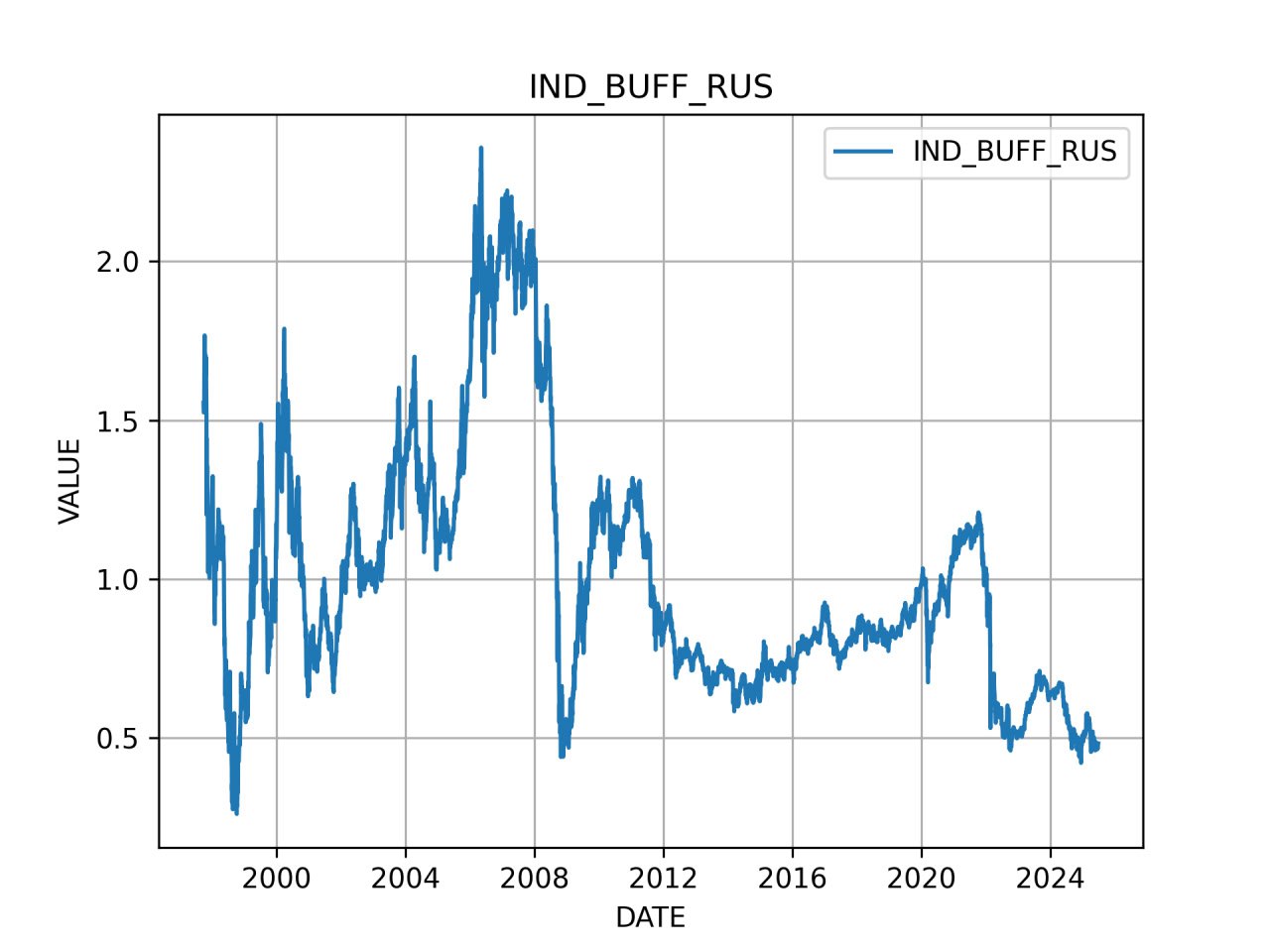

✅ График 1 - вариация индикатора Баффета для российского рынка. Индикатор отнормирован на среднее значение за всю историю IMOEX. Его значение на 30.06.2025 (по ВВП есть данные пока за полгода) - 0,48, это значит, что только возврат к среднему должен дать 107%. Даже если мы возьмём не среднее, а медиану - 0,88, то это рост 84%. Если потенциал по ценовому индексу реализуется за 5 лет (хотя я думаю намного раньше), то он даст 12 - 15% годовых. А ведь ещё есть дивидендная доходность, которая сейчас около 7,7% годовых. Вот и итоговые 20%.

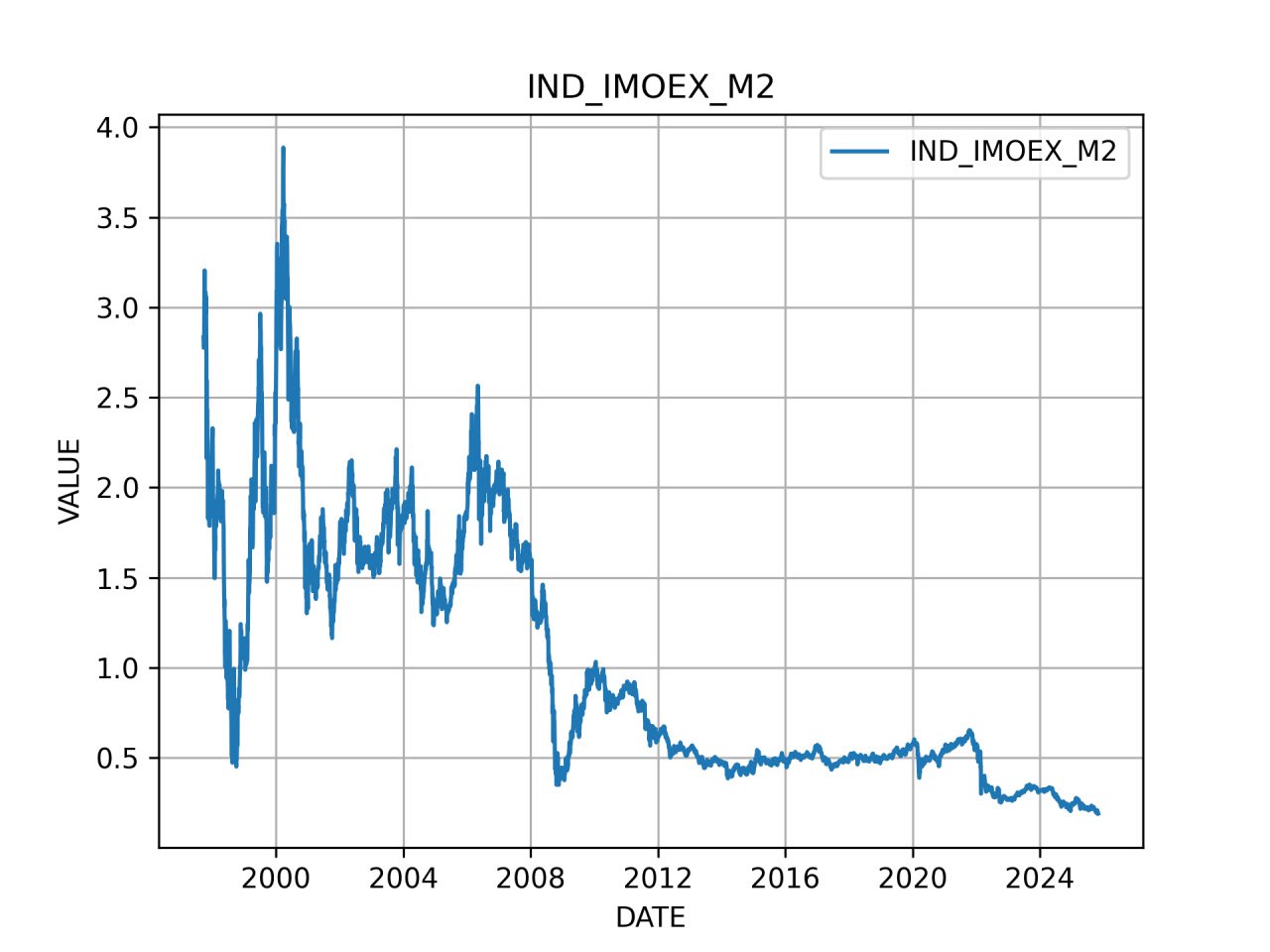

✅ График 2 - IMOEX / М2 нормированный на среднее значение, для российского рынка он спорный, но в США, взаимосвязь между ростом М2 и SP500 чуть ли не прямая. Здесь цифры просто обескураживают. Рост до среднего составляет 425%, а до медианного 218%. Пересчитывать в годовые на 5 лет просто не вижу смысла.

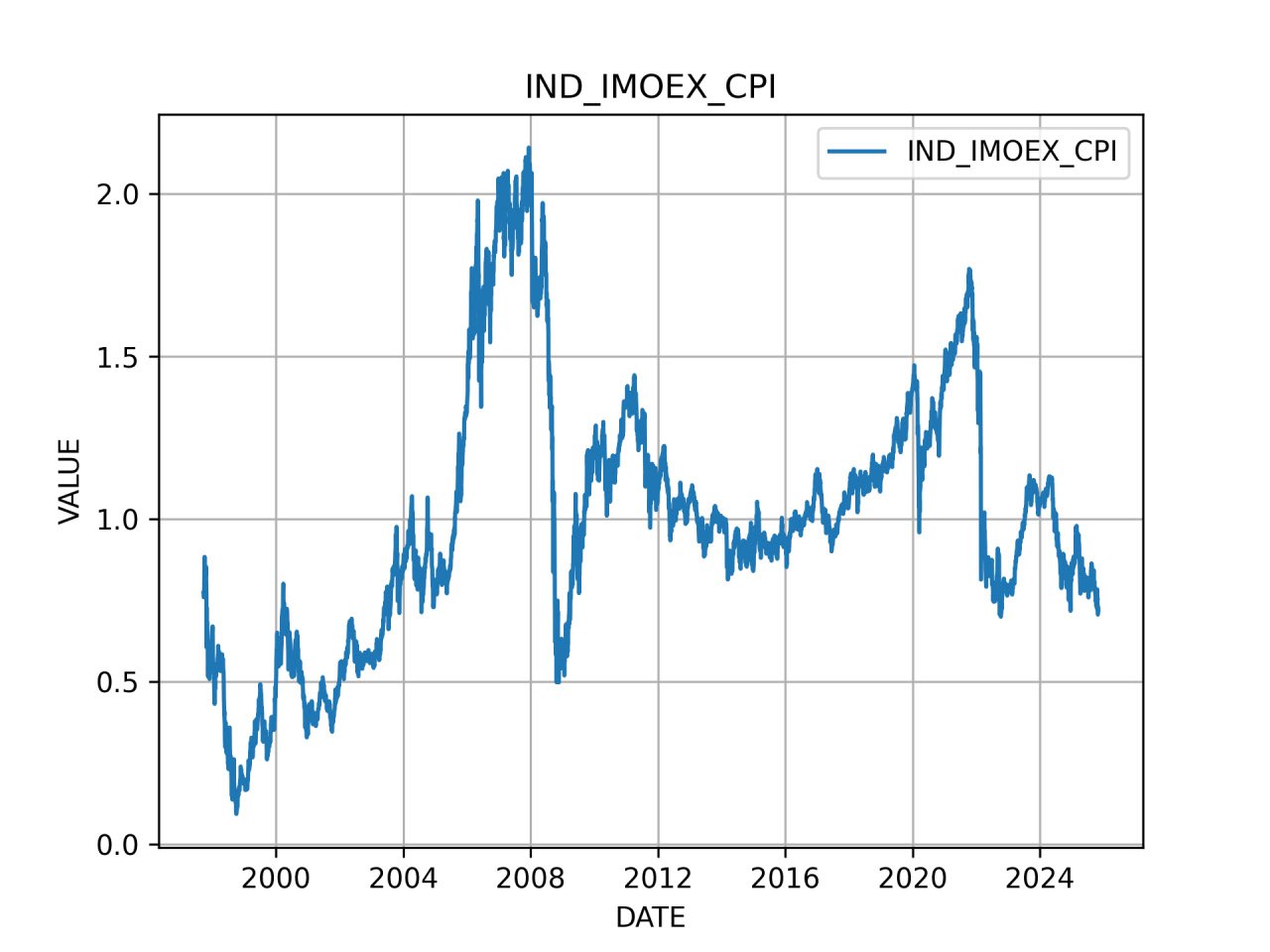

✅ График 3 - IMOEX / CPI нормированный на среднее значение. Долгосрочно рост рынка акций не должен отставать от инфляции, а вообще-то должен иметь премию. Что мы видим? Возврат к среднему должен дать 39%, а до медианного - чуть меньше 36%. Конечно, не так впечатляет, как результат по индикатору Баффета, и тем более по М2, но тоже очень достойно.

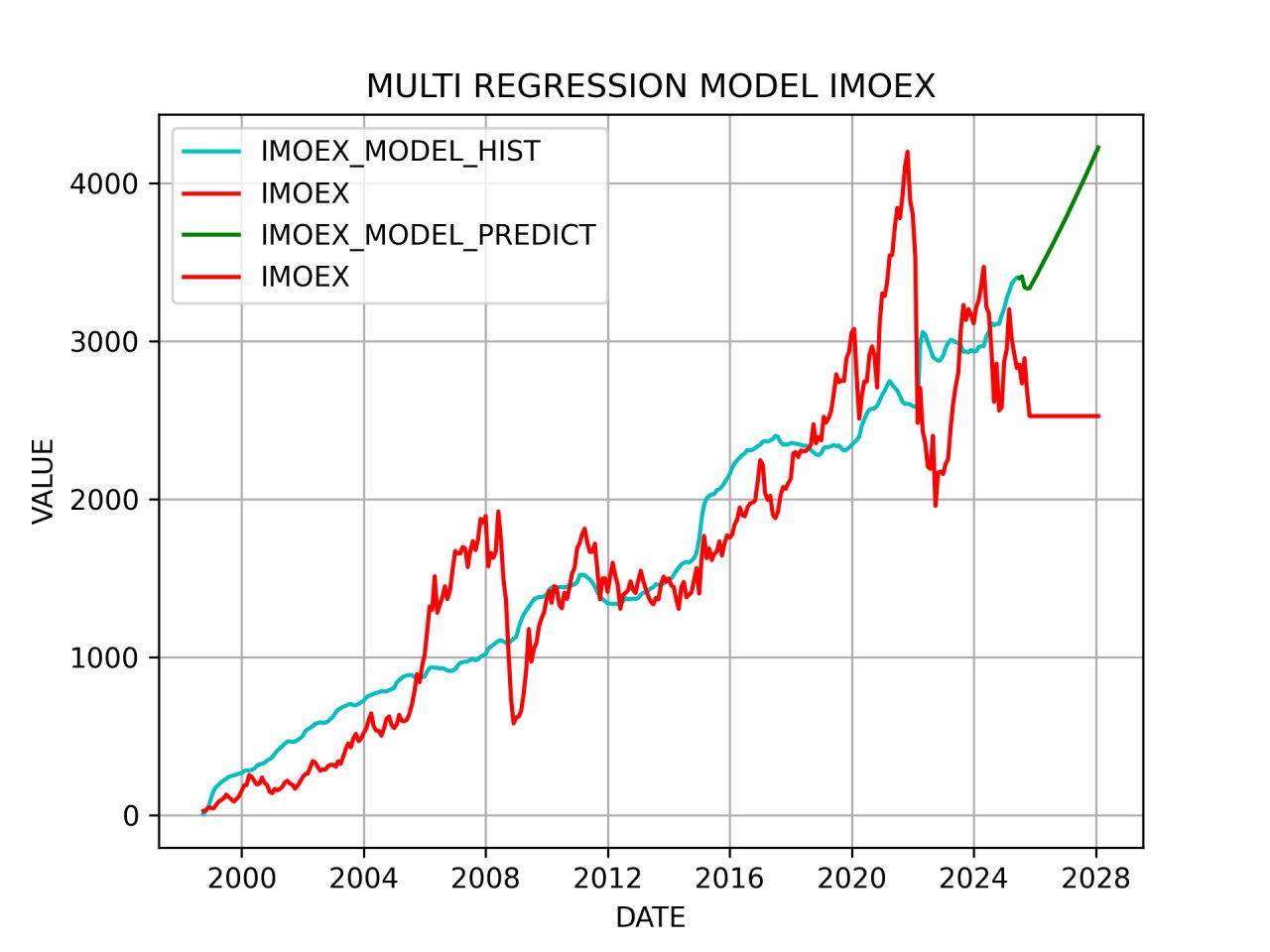

✅ График 4. По моей многофакторной модели, о которой я писал ранее, текущая недооценка составляет 32%, и опять же это без учёта дивидендов.

Конечно, эти расчёты просты, и я не дам гарантий, что они дают надежные ориентиры. Но они позволяют быстро и грубо прикинуть, стоит ли "игра свеч". На мой личный взгляд - стоит, и это находит отражение в моих портфелях.

Удачных всем инвестиций!

Не является индивидуальной инвестиционной рекомендацией

Telegram канал автора: https://t.me/s/ab_trust

обсуждение