При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

План по размещению трежерис во втором квартале с треском провален.

На 2кв24 Казначейство США планировало разместить 350 млрд нот (в итоге разместили лишь 249 млрд), 111 млрд бондов (разместили – 113.6 млрд) и 34 млрд TIPS (размещено – 34 млрд).

В совокупности по плану было 495 млрд, а по факту – 396.5 млрд, т.е. расхождение в 100 млрд обусловлено разрывов в нотах. Данных по FRN будут позже, но за апрель-май чистые размещения были 16.5 млрд, тогда как план на квартал – 46 млрд и маловероятно, что выгребли 30 млрд за месяц, т.е. и здесь расхождение будет.

По гособлигациям США от 2 лет с учетом TIPS и FRN планировали разместить 541 млрд, а по факту размещения составили примерно 420 млрд, т.к. как минимум 20-22% недобрали и это очень много.

Векселей погасили на 296 млрд, что в точности соответствует плану в 297 млрд – именно по этой причине с апреля избыточная ликвидность в обратном РЕПО имеет тенденцию к росту (441 млрд в начале апреля и 457 млрд в начале июля), т.к. почти треть триллиона выбросили обратно в рынок.

С июля по сентябрь планируют снова активизировать размещения в векселях на 290 млрд, поэтому к началу сентября избыточная ликвидность опустится к 100 млрд и ниже, в том числе за счет операций QT от ФРС и общего сжатия ликвидности в системе.

В июне 2024 чистые погашения векселей составили 101 млрд, чистые размещения нот – 81.4 млрд. бондов – 20.5 млрд, TIPS – 8 млрд.

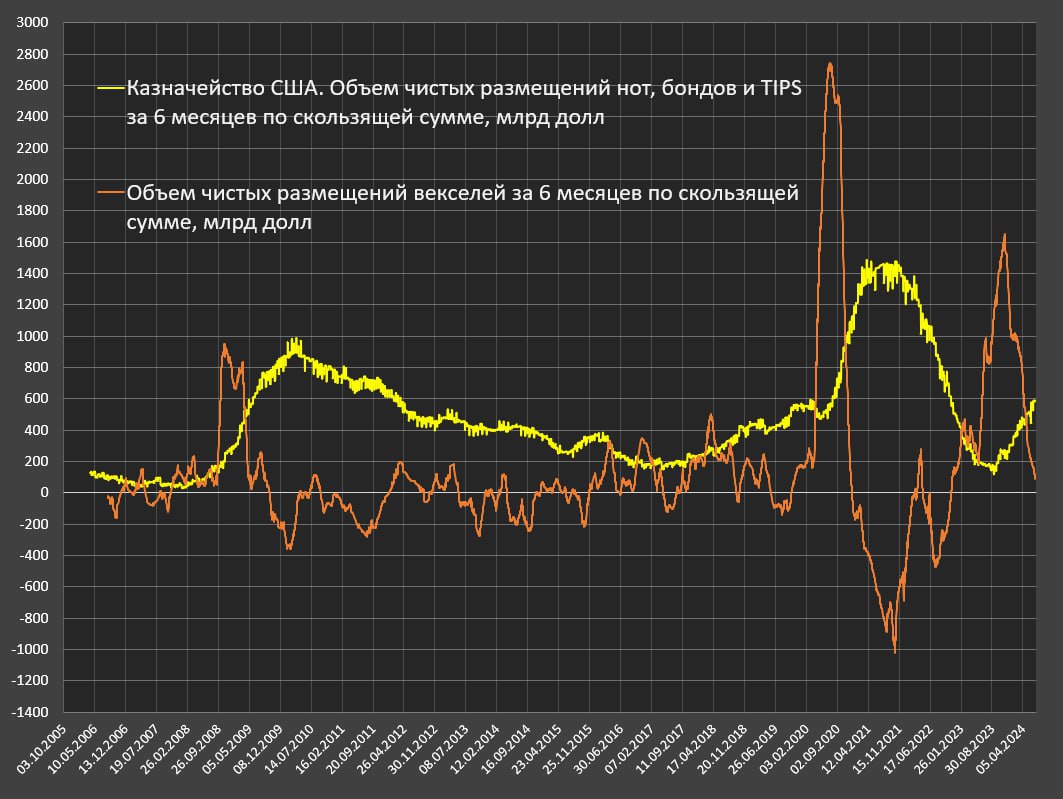

На графике скользящей суммы чистых размещений за 6 месяцев (как раз покрывает 1П24) можно заметить, что резко сократились размещения векселей до 90 млрд vs 1.65 трлн на пике в конце ноя.23, при этом начали расти размещения нот, бондов и TIPS до 600 млрд vs 120-150 млрд в сен-окт.23.

По трежерис план размещения с апреля по сентябрь 2024 составляет 1.04 трлн, а максимальная интенсивность по данным типам бумаг была в мар-ноя.21 в диапазоне 1.3-1.5 трлн за полугодие на фоне рекордного QE и профицита ликвидности.

Сейчас профицита ликвидности нет, а потребность в размещениях расширяется.

Telegram канал автора: https://t.me/s/spydell_finance/

обсуждение