При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Почему за этим важно следить.

Анализ критически важен, т.к. от структуры размещения трежерис зависит баланс ликвидности в долларовой финсистеме, траектория процентных ставок и общая устойчивость долговой конструкции.

При смещении размещений в среднесрочный и долгосрочный долг при дефиците ликвидных ресурсов начнут расти процентные ставки, что окажет влияние на все долларовые облигации со всеми вытекающими последствиями.

Точка отсечки – 1 июня 2023, т.к. именно с этого момента Минфин активно вышел на открытый рынок после устранения препятствия в виде лимита по долгу.

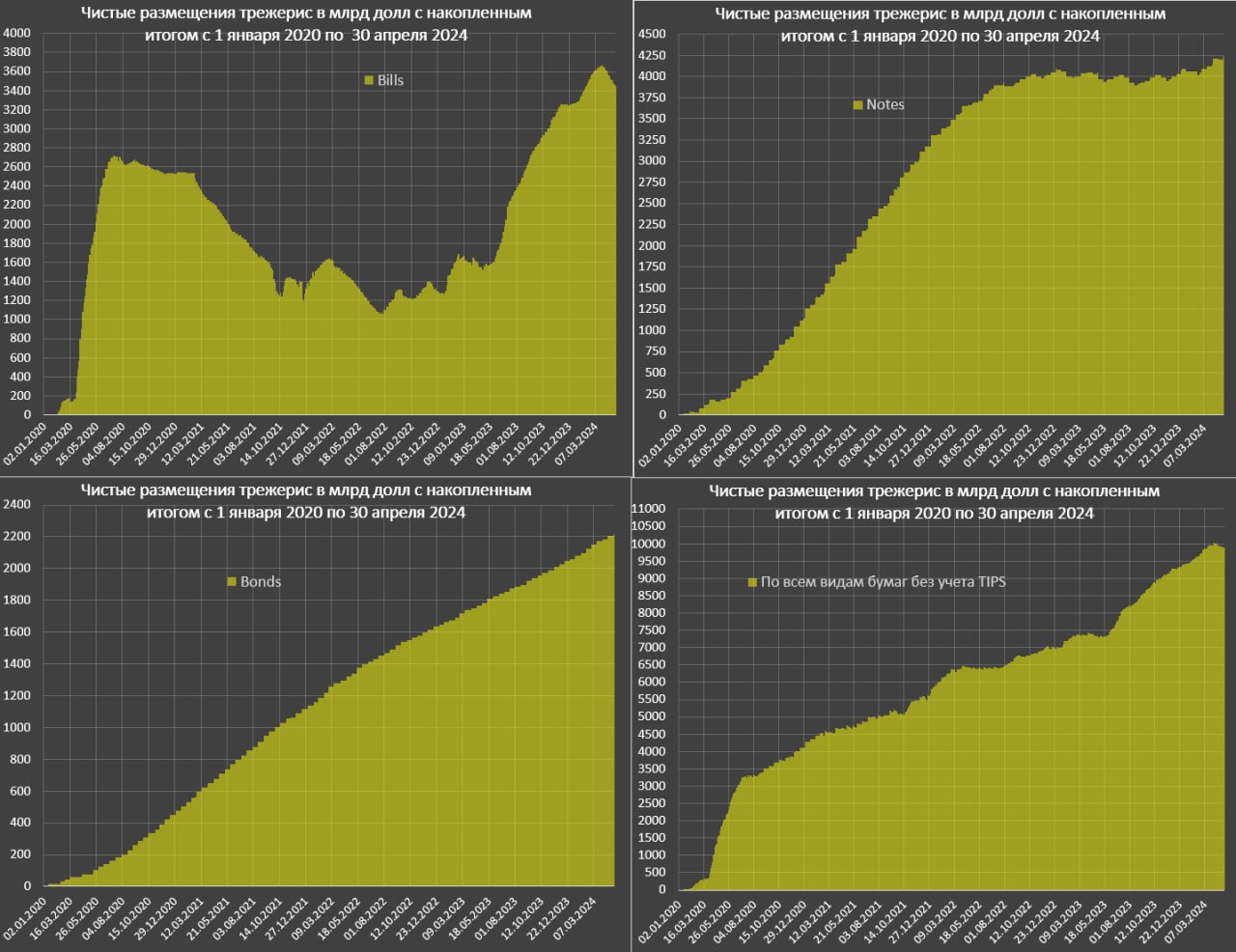

За полных 11 месяцев (июнь 2023 – апрель 2024) было размещено 2575 млрд гособлигаций и вот, как это было по собственным расчетам:

- Векселя (до года): размещено 21.1 трлн, погашено 19.3 трлн, чистые размещения – 1856 млрд.

- Ноты (от двух до 10 лет включительно): размещено 3085 млрд, погашено 2815 млрд, чистые размещения – 271 млрд.

- Бонды (свыше 10 лет): размещено 416 млрд, погашено 23 млрд, чистые размещения – 393 млрд.

- TIPS (с защитой от инфляции): чистые размещения – 56 млрд.

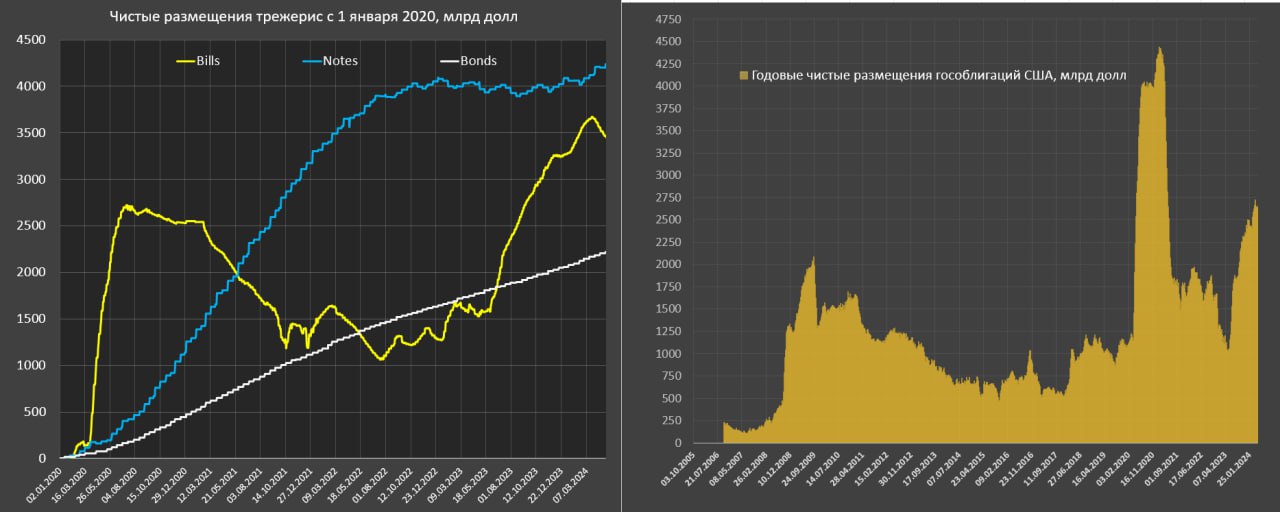

Много ли это мало почти 2.6 трлн за 11 месяцев? Очень много. В период с мая 2011 по февраль 2020 диапазон годовых размещений был всего 0.5-1.25 трлн, на пике после кризиса 2009 было чуть больше 2 трлн в сентябре 2009.

Единственное исключение – COVID кризис с пиковой нагрузкой до 4.4 трлн за год, но тогда ФРС влила более 4.5 трлн QE за два года.

С 2017 по 2019 чистые размещения были 2.77 трлн или в среднем 77 млрд в месяц, а сейчас 234 млрд в месяц, в три раза больше!

С июн.23 по дек.23 в векселях разместили 82.2%, с янв.24 по апр.24 лишь 33%, а с 25 марта 2024 начали гасить векселя на 234 млрд, перебрасывая размещения в ноты – 118 млрд, что сразу же привело к росту ставок с 4.2 до 4.5-4.7%.

С мая по сентябрь 2024 Казначейство США собирается все чистые размещения производить в нотах и бондах в объеме до 1-1.1 трлн долл, что в 3.5-3.7 раза интенсивнее, чем с июн.23 по апр.24! Безумный стресс тест на систему!

Telegram канал автора: https://t.me/s/spydell_finance/

обсуждение