При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Прогнозы по курсам 7 топ-валют на каждый день июля 2021 года

Растущая нефть и ключевая ставка способствовали в июне укреплению рубля ко всем семи топ-валютам, просевшим к российской валюте в пределах от 1,65% и до 4,15%. Но новое значительное удорожание нефти может оказаться не по силам ослабленной кризисом мировой экономике (уже в октябре-ноябре можно ожидать сезонного снижения спроса на черное золото), а вот ключевую ставку российскому Центробанку до конца года придется повышать еще несколько раз. Поможет ли это дальнейшему укреплению рубля?

Почему ЦБ придется повысить ключевую ставку до 7% годовых

11 июня 2021 г. Совет директоров Банка России поднял ключевую с 5,0% до 5,5% годовых на фоне растущей годовой инфляции, подскочившей к 7 июня до 6,15%. При этом рост цен в годовом исчислении в конце апреля находился на уровне 5,5%, а в конце мая – 6,0%. По данным ЦБ РФ, инфляционные ожидания россиян вот уже несколько месяцев находятся вблизи максимума за последние четыре года. По оценке аналитиков ЦБ, инфляция в России снизится до 4% годовых лишь во втором полугодии 2022 г.

Вот как прокомментировала это решение глава ЦБ РФ Эльвира Набиуллина: «Списывать этот повышенный рост цен исключительно на влияние временных факторов со стороны предложения, в частности динамику мировых цен, представляется ошибочным. Напомню, что эта интерпретация была основной, когда цены ускорились в IV квартале прошлого года. Действительно, в тот момент сохранялись сомнения в устойчивости восстановления спроса в условиях продолжавшейся пандемии. Но уже тогда мы высказывали опасения, что вызванный этими внешними шоками рост инфляционных ожиданий может превратить разовые проинфляционные факторы в устойчивые. Сейчас же мы видим, что в последние месяцы проинфляционное влияние спроса стало преобладающим.

Принципиальное отличие так называемой инфляции издержек от инфляции спроса состоит в том, как это влияет на физические объемы потребления. В случае инфляции издержек, то есть шока со стороны предложения, цены растут, но потребители в ответ на это вынуждены сокращать покупки. Предприятия способны только отчасти переложить свои издержки в цены, так как спрос ограничен. Если же растут и цены, и объемы продаж (а именно такую картину мы сейчас видим в очень многих сегментах рынка), это значит, что расширение спроса с лихвой перекрывает вклад факторов предложения. И значит, мы имеем дело с инфляцией спроса.

И наконец, повышенные инфляционные ожидания действительно вносят существенный вклад в инфляцию. В ожидании роста цен потребители готовы покупать раньше, чем планировали. Таким образом, при незаякоренных ожиданиях даже временные всплески цен могут приобрести более устойчивый характер».

В связи с этим Эльвира Набиуллина не исключила дальнейшего перехода к умеренно жесткой кредитно-денежной политике. Она также указала на высокую вероятность того, что ключевая ставка будет вновь повышена на следующем заседании Совета директоров Банка России, запланированном на 23 июля 2021 г. Впрочем, есть небольшой шанс, что это решение может быть отложено, если в июле темпы роста цен продемонстрируют снижение. Тем не менее наша оценка такова, что с учетом текущей инфляции Центробанку придется до конца 2021 г. повысить ключевую ставку, как минимум, до 7,0-7,15% годовых, чтобы ее реальный уровень (за вычетом роста цен) оказался равен 0,75%-1,0% годовых.

Вслед за российским ЦБ озаботились борьбой с инфляцией центральные банки и ряда других стран с развивающейся экономикой. В их числе и ближайшие конкуренты россиян по процентным ставкам. В частности, Центробанк Бразилии и Банк Мексики, 16 и 24 июня подняли ставку рефинансирования до 4,25% годовых, причем, первый – сразу на 0,75 базисных пункта, а второй – на 0,25 базисных пункта.

По уровню ключевой ставки Россия сегодня среди топ-20 мировых экономик занимает третье место, уступая лишь Аргентине (38% годовых) и Турции (19% годовых), в которых наблюдается галопирующая инфляция. Соответственно, 4 и 5 место по величине ставки рефинансирования сейчас делят Мексика и Бразилия. Таким образом Россия сегодня находится в авангарде ужесточения денежно-кредитной политики среди топ-20 мировых экономик. Поэтому российские долговые бумаги сейчас более привлекательны для кэрри трейдеров, чем, например, мексиканские или бразильские.

Следовательно, это будет стимулировать рост спроса иностранных инвесторов на российские рубли. Тем более что во многих странах с развитой экономикой сейчас ставки рефинансирования либо близки к нулю, либо даже отрицательные. Причем, ниже всех ключевая ставка в Швейцарии, где она уже с марта 2015 г. держится на уровне -0,75 %, в Японии – -0,1% (с января 2016 г.), Еврозоне – 0,0% (с марта 2016 г.), Британии – 0,1% (с марта 2020 г.), и в США – в диапазоне от 0,0% до 0,25% годовых (с марта 2020 г.). Таким образом кэрри трейдерам становится выгодным брать кредит в американских долларах, евро, йенах, фунтах стерлингов, швейцарских франках и инвестировать их, например, в российские, мексиканские и бразильские долговые бумаги, доходность по которым существенно выше.

Для справки заметим, что повышение ставки рефинансирования в США ожидается, по меньшей мере, не ранее 2022 г. Это стало ясным по итогам прошедшего 16 июня заседания ФРС, главным итогом которого стал пересмотр прогноза по ключевой ставке: теперь 7 членов ФРС ожидают ее повышения в 2022 году, а медианный прогноз на 2023 год предполагает два повышения. Кроме того, были повышены прогнозы по экономическому росту в США в этом году с 6,5% до 7% и по инфляции – с 2,4% до 3,4%.

Будет ли нефть дороже 100 долларов за баррель?

Дополнительным фактором для роста курса рубля могут стать цены на нефть. Так, цены на нефть Brent две декады июня росли благодаря оптимизму на рынке, подкрепляемому еженедельными данными Управления энергетической информации США (The U.S. Energy Information Administration), которые сообщали о сокращении запасов нефти и потребления бензина ниже прогнозных значений. Кроме того, после президентских выборов, состоявшихся в Иране 18 июня, перспективы ядерного соглашения и возврата значительного объема иранской нефти на мировой рынок стали менее определенными, так как на них победил ультраконсервативный кандидат Ибрагим Раиси, сторонник сближения с Китаем и Россией.

Вместе с тем следует заметить, что победивший кандидат ядерную сделку с США не исключает. В частности, Ибрагим Раиси в ходе предвыборной кампании заявил: «Мы привержены договору, обязательствам, подтвержденным верховным лидером. Точно так же своим обязательствам должны быть привержены и другие подписанты». В случае заключения ядерной сделки, по оценке экспертов, экспорт иранской нефти может вырасти с 2,3 млн баррелей в сутки до 4 млн, что значительно увеличило бы предложение на мировом рынке и негативно сказалось на ценах.

В последних числах июня на рынке нефти царила нервозность, обусловленная растущими опасениями, что участники сделки ОПЕК+ на встрече 1 июля объявят о наращивании добычи нефти в августе. Однако, согласно информации ТАСС, на этой встрече вопрос о наращивании добычи нефти не обсуждался.

Согласно прогнозу Bank of America, средняя стоимость барреля нефти Brent в 2021 г. составит 68 долл. США, а в 2022 году – 75 долл. США. Вместе с тем аналитики банка не исключают, что «совокупность факторов может подтолкнуть нефть к цене в 100 долларов за баррель в следующем году, в основном из-за трех ключевых факторов спроса и трех ключевых факторов предложения» По мнению банка, во-первых, со стороны спроса может значительно возрасти мобильность населения после проведения массовой вакцинации. Во-вторых, банк ожидает сохранения тренда на дистанционный формат работы, который увеличивает пробег автомобиля. В-третьих, люди по-прежнему будут предпочитать личный автомобиль, из-за чего уровень потребления топлива в перспективе также возрастет.

Со стороны предложения эксперты Bank of America ожидают, что давление со стороны правительства США во всем мире приведет к сокращению капитальных вложений в нефтяные проекты для достижения целей Парижского договора, регулирующего меры по снижению содержания углекислого газа в атмосфере с 2020 года. Во-вторых, инвесторы все более активно выступают против расходов в энергетическом секторе по финансовым и экологическим причинам. Наконец, возрастает юридическое давление со стороны судебных органов с целью ограничения выбросов углекислого газа.

Среди рисков снижения цены Bank of America отмечает возможный выход иранской нефти на рынок, ухудшение дисциплины исполнения сделки ОПЕК+, мутацию коронавируса и замедление темпов вакцинации, ужесточение денежно-кредитной политики и неустойчивое положение демократического большинства в конгрессе США.

На наш взгляд, перспективы роста нефтяных котировок выше 100 долл. за баррель в ближайший год весьма сомнительны по следующим причинам. Во-первых, потому, что по мере роста цен среди участников сделки ОПЕК+ вырастет число сторонников, выступающих за сокращение ограничительных квот. Во-вторых, на этом фоне среди участников этой сделки начнет снижаться дисциплина по соблюдению установленных квот. Во-третьих, при таком уровне цен резко увеличатся объемы поставок на мировой рынок американской сланцевой нефти, добыча которой невыгодна при низких ценах. В-четвертых, слишком высокие цены на нефть наряду с удорожанием прочих сырьевых товаров оказывают стагнирующее влияние на ослабленную мировом кризисом экономику, а потому невыгодны не только потребителям, но и даже нефтедобытчикам, т.к. мешают им зарабатывать на растущих объемах поставок.

Сезонный взлет нефти Brent

Как мы уже говорили, в первые две декады июня нефть продемонстрировала неплохой рост, который затем резко замедлился. В результате по итогам июня на мировом рынке нефти наблюдался повышательный тренд. За период с 27.05.2021 г. по 21.06.2021 г. цена на нефть марки Brent выросла с 69,43 долл. до 74,49 долл. за баррель или на 7,29 %. С конца мая по конец июня цена на нефть находилась на своем локальном максимуме 21 июня 2021 г., когда она равнялась 74,49 долл. за баррель. В то время как на уровне своего локального минимума цена на нефть была 28 мая 2021 г., упав до 70,03 долл. за баррель.

Помимо сделки ОПЕК+ подорожанию углеводородов также способствовал сезонный фактор, обусловленный ростом летом спроса на ГСМ, как со стороны автотуристов, так и аграрного сектора Европы и Северной Америки. Анализ сезонных колебаний цен на нефть за последние 20 лет свидетельствует о том, что июньские цены на углеводородное сырье в этом месяце в среднем бывают на 3,27 % выше своего обычного ежемесячного уровня. В целом же за последние 20 лет сезонный фактор в июне в 57,7 % случаях способствовал росту, а в 42,3 % случаях на рынке, напротив, наблюдался прямо противоположный тренд.

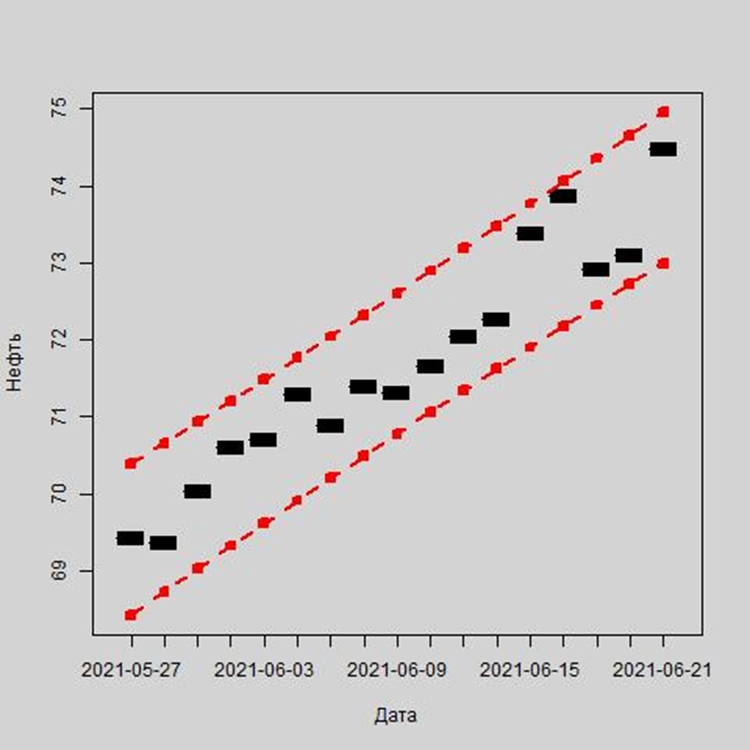

Судя по графику на рис. 1, ожидаемое колебание цен на нефть марки Brent на 27.05.2021 г. прогнозировалось в пределах от 68,42 долл. и до 70,39 долл. за баррель, а по данным на 21.06.2021 г. они уже прогнозировались в диапазоне от 72,99 долл. до 74,96 долл. за баррель. Заметим, что эти краткосрочные прогнозы по ценам на нефть построены с упреждением в один торговый день. На рис. 1 нижняя и верхняя границы интервального прогноза обозначены красным цветом.

Рис. 1. Динамика цен на нефть марки Brent, в долл. за баррель

Источник: The U.S. Energy Information Administration

При этом регрессионный анализ ежедневной динамики курса нефти показывает, что ее июньский тренд может быть описан следующей формулой:

Y = 69,120 долл. + 0,286 долл. * t

Где t – порядковый номер торгового дня, начиная с 27.05.2021 г.=1.

Иначе говоря, с 27.05.2021 г. и по 21.06.2021 г. цена на нефть марки Brent в среднем ежедневно повышалась на 28,6 цента при расчетном начальном уровне, равном 69,12 долл. за баррель. Таким образом на рынке нефти в прошлом месяце наблюдался повышательный тренд. Причем, судя по коэффициенту детерминации, объясняющему 92,7 % динамики цен на нефть, этот тренд можно считать очень сильным . При этом значимость коэффициента уравнения регрессии, характеризующего ежедневную динамику цен на нефть, оказалась равна 0,00, то есть этот коэффициент можно считать статистически значимым. (Статистически значимым коэффициент регрессии считается в том случае, когда его значимость не превышает 0.05, то есть риск ошибки при оценке коэффициента регрессии не превышает 5,0%).

На рис 1 приведены данные по нефтяному рынку за период с 27.05.2021 г. по 21.06.2021 г., обнародованные Управлением энергетической информации США (The U.S. Energy Information Administration). Более актуальна опубликованная Яндексом статистика за последние 10 дней торгов июня по нефтяным фьючерсам, торгуемым на Московской бирже, которая, правда, свидетельствует о незначительном росте спроса на углеводороды, так как фьючерсные цены на нефть за этот период выросли на 0,57 %.

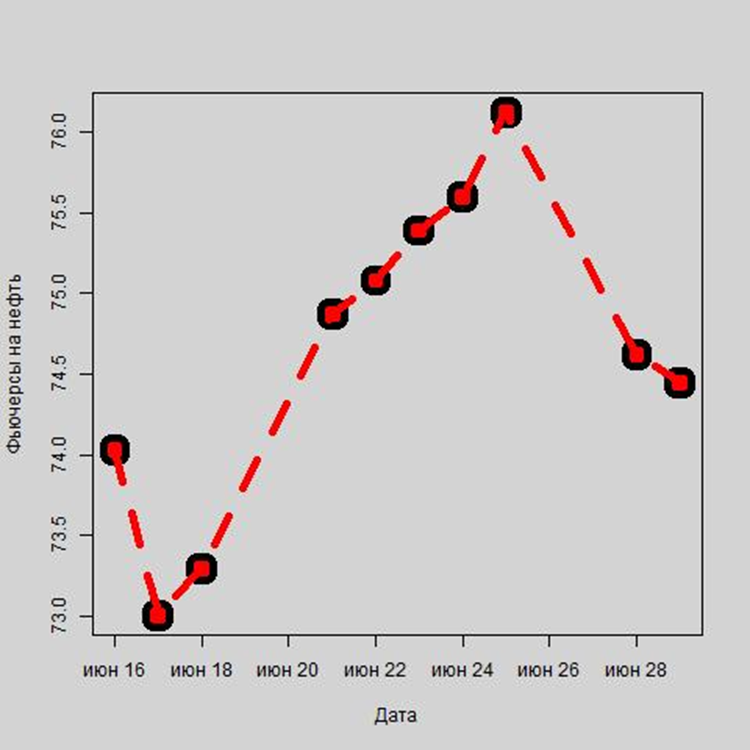

На рис 2 приведены данные по ценам на фьючерсный контракт на нефть Brent за последние 10 дней торгов июня. При этом индекс силы тренда по фьючерсным ценам на нефть за этот период оказался равен 58,8 % (Индекс, равный 100%, означает максимально возможную силу повышательного тренда, а максимально возможная сила понижательного тренда= -100%. Индекс построен путем умножения на 100 коэффициента корреляции между ценами на нефть и хронологической последовательностью их торговли).

Рис. 2. Динамика цен на фьючерсный контракт на нефть марки Brent, в долл. за баррель

Источник: Московская биржа

Сохранится ли этот тренд в июле? Ответить на этот вопрос довольно непросто. Во всяком случае сезонный фактор в предстоящем месяце может сыграть на повышение. По нашим оценкам, сделанным на основе данных по ежемесячным ценам на нефть за период с начала 1999 г. по июнь 2021 г., сезонный фактор обычно способствовал в июле росту цен на нефть в среднем на 3,7 %. В целом же за последние 20 лет сезонный фактор в июле в 53,9 % случаях приводил к росту цен на нефть, а в 46,1 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Июньские потери по 7 топ-валютам

Посмотрим, как повышательный тренд на рынке нефти в июне повлиял на динамику курсов семи ведущих валют. По итогам последнего месяца, величина корреляции между колебаниями цен на нефть и курсов доллара США, евро, йены, фунта стерлингов, швейцарского франка, канадского и австралийского доллара оказалась равна, соответственно, -0,307, -0,826, -0,593, -0,768, -0,837, -0,840 и -0,871.

Соответственно, величина корреляции между фьючерсными ценами на нефть за этот период с курсом доллара США оказалась равна 0,166, с евро = -0.058, с йеной = -0,098, с фунтом стерлингов = -0.046, с швейцарским франком = -0,268, с канадским долларом = 0,132, с австралийским долларом = -0,137. Заметим, что отрицательная корреляция говорит о том, что рост или снижение цен на нефть приводил, соответственно, к снижению или росту стоимости валют. В то время как положительная корреляция говорит об относительно синхронной динамике курса валюты с ценами на нефть.

Судя по таблице № 1, в целом за июнь относительно лучшие результаты были получены владельцами доллар США, поскольку доходность по этой валюте составила -1,65 %, в то время как относительно худшие результаты – у тех, кто сделал ставку на швейцарский франк, так как доходность по этой валюте оказалась равна -4,15 %.

В таблице №1 также представлены еще и индексы силы краткосрочных и долгосрочных трендов, которые составлены на основе переведенных в проценты коэффициентов корреляции между курсами валют и хронологической последовательностью их торговли. При этом индекс краткосрочного тренда учитывает корреляцию между курсами валют и последовательностью пронумерованных по порядку дней торгов за последний месяц, а индекс долгосрочного тренда учитывает корреляцию между среднемесячными курсами валют и последовательностью пронумерованных по порядку последних 12 месяцев. Причем, индекс, равный 100%, означает максимально возможную силу повышательного тренда, а максимально возможная сила понижательного тренда= -100%.

При этом наиболее низким индекс силы краткосрочного тренда за последний месяц оказался у швейцарский франк, величина которого равнялась -96,52 %. Соответственно, наиболее высоким индекс силы краткосрочного тренда в июне был у доллар США, величина которого равнялась -51,23 %.

В целом по итогам июня средний индекс силы краткосрочного тренда по семи валютам оказался равен -86,4 %, в то время как по итогам мая он находился на уровне -59,5 %, то есть упал на -26,86 процентных пункта. Стоит также обратить внимание на то, что наиболее низкий индекс силы долгосрочного тренда по итогам последнего месяца продемонстрировал йена, величина которого равнялась -37,00 %. А вот наиболее высокий индекс силы долгосрочного тренда был у канадского доллара, величина которого равнялась 83,62 %.

По итогам минувшего месяца средний индекс силы долгосрочного тренда по семи валютам оказался равен 35,9 %, в то время как по итогам мая он находился на уровне 64,2 %, то есть упал на 28,2 процентных пункта. Таким образом индексы силы долгосрочного тренда из-за специфики их расчета менее чувствительны к колебаниям рынка по сравнению с аналогичными индексами краткосрочного тренда.

По итогам последнего месяца можно сделать вывод, что волатильность на валютном рынке повысилась, так как средняя величина стандартного отклонения (в % доходности) оказалась равна 0,47 %, в то время как по итогам мая она составила 0,32 %, то есть выросла на 0,15 процентных пункта. При этом наиболее низким стандартное отклонение по итогам последнего месяца оказалось у канадский доллар, величина колебаний которого равнялась 0,38 %. Соответственно, наиболее высоким стандартное отклонение в июне было у йены, величина колебаний которого достигла 0,53 %.

Таблица 1.Рыночная статистика доходности и риска по ведущим мировым валютам за июнь 2021 г.

|

Валюты |

Доллар США |

Евро |

Йена |

Фунт стерлингов |

Швейцар- |

Канад- |

Австралий- |

|---|---|---|---|---|---|---|---|

|

Доходность за последний месяц, в % |

-1,65 |

-3,87 |

-2,45 |

-4.08 |

-4,15 |

-3,99 |

-4,14 |

|

Краткосрочная сила тренда за последний месяц |

-51,23 |

-94,86 |

-79,99 |

-93,57 |

-96,52 |

-93,20 |

-95,35 |

|

Краткосрочная сила тренда за предпоследний месяц |

-90,87 |

-36,71 |

-94,88 |

-11,76 |

-36,16 |

-54,80 |

-91,52 |

|

Долгосрочная сила тренда за последний месяц |

-3,15 |

39,77 |

-37,00 |

81,73 |

9,64 |

83,62 |

76,96 |

|

Долгосрочная сила тренда за предпоследний месяц |

44,36 |

67,71 |

19,58 |

88,61 |

51,18 |

88,51 |

89,23 |

|

Стандартное отклонение за последний месяц, в % |

0,53 |

0,46 |

0,53 |

0,41 |

0,48 |

0,38 |

0,49 |

|

Стандартное отклонение за предпоследний месяц, в % |

0,26 |

0,28 |

0,23 |

0,44 |

0,31 |

0,33 |

0,38 |

Источник: расчеты автора по данным Банка России

Спрос россиян на доллары и евро

Для того, чтобы посмотреть, каким был спрос россиян на доллары США и евро в минувшем месяце, воспользуемся данными сайта KOVALUT.RU, на котором около 150 банков размещают информацию о своих курсах продаж и покупки валюты. Сначала эти данные мы суммировали и усреднили по итогам каждого торгового дня, а затем, чтобы нагляднее показать тенденцию построили на их основе скользящие средние с периодом в пять дней.

Судя по таблице 2, в начале прошедшего месяца спрос россиян на доллары США был выше их спроса на рубли. Поэтому банки взимали с клиентов более высокую комиссию за покупку долларов, чем за их продажу. Так, на 05.06.2021. средняя (за пять первых дней месяца) доля комиссии за покупку доллара США составляла 56,1 % от общей маржи банка, которая тогда равнялась 2,89 руб. (1,62 руб. – комиссия за покупку долларов и плюс еще 1,27 руб. – за их продажу).

К 29.06.2021 г. спрос клиентов на доллары США еще больше вырос, а потому средняя доля комиссии банка, взимаемая с клиента при покупке доллара, поднялась до 67,5 % от общей маржи банка, которая тогда равнялась 2,67 руб. (1,80 руб. – комиссия за покупку долларов и плюс еще 0,87 руб. – за их продажу). Отчасти рост спроса на доллары связан с потребностями летнего туризма, а также желанием приобрести по низкой цене падающий доллар, чтобы защититься от растущей в России инфляции.

Чем выше 50% (от общей маржи) доля, взимаемая банком при покупке клиентом валюты, тем выше на нее спрос и выше шансы для ее роста. Поэтому эту цифру можно использовать в качестве одного из индикаторов роста. Тот факт, что в конце прошлого месяца услуги банков по покупке долларов США были дороже, чем по их продаже, говорит о том, что рынок в краткосрочной перспективе ожидал укрепления американского доллара.

Таблица 2. Покупка и продажа доллара США банками РФ в июне 2021 г.

|

Дата |

Комиссия за |

Доля комиссии за |

Комиссия за |

Доля комиссии за продажу клиентом |

|---|---|---|---|---|

|

05.06.2021 |

1,62 |

56,1 |

1,27 |

43,9 |

|

29.06.2021 |

1,80 |

67,5 |

0,87 |

32,5 |

|

Разница, в абсолют. значениях |

0,18 |

11,4 |

-0,40 |

-11,40 |

|

Разница, в % |

11,1 |

20,3 |

-31,7 |

-26,0 |

Источник: расчеты автора по данным сайта KOVALUT.RU

Согласно данным таблицы 3, в начале минувшего месяца спрос россиян на евро был выше их спроса на рубли. Поэтому банки взимали с клиентов более высокую комиссию за покупку евро, чем за их продажу. Так, на 05.06.2021. средняя (за пять первых дней месяца) доля комиссии за покупку евро составляла 62,3 % от общей маржи банка, которая тогда равнялась 3,38 руб. ( 2,11 руб. – комиссия за покупку евро и плюс еще 1,27 руб. – за их продажу).

К 29.06.2021 г. спрос клиентов на евро несколько снизился, а потому средняя доля комиссии банка, взимаемая с клиента при покупке евро, упала до 53,5 % от общей маржи банка, которая тогда равнялась 3,29 руб. ( 1,76 руб. – комиссия за покупку евро и плюс еще 1,53 руб. – за их продажу).

Чем выше 50% (от общей маржи) доля, взимаемая банком при покупке клиентом валюты, тем выше на нее спрос и выше шансы для ее роста. Поэтому эту цифру можно использовать в качестве одного из индикаторов роста. Тот факт, что в конце прошлого месяца услуги банков по покупке евро были дороже, чем по их продаже, говорит о том, что рынок в краткосрочной перспективе ожидал небольшого укрепления евро.

По данным сайта KOVALUT.RU, среднесуточное количество обновлений банков на этом портале по покупке и продаже доллара США и евро снизилась с 22518 в начале минувшего месяца до 15105 к его концу или на 32,9 %, то есть можно сказать, что волатильность спроса по доллару США и евро уменьшилась.

Таблица 3. Покупка и продажа евро банками РФ в июне 2021 г.

|

Дата |

Комиссия за |

Доля комиссии за |

Комиссия за |

Доля комиссии за продажу клиентом |

|---|---|---|---|---|

|

05.06.2021 |

2,11 |

62,3 |

1,27 |

37,7 |

|

29.06.2021 |

1,76 |

53,5 |

1,53 |

46,5 |

|

Разница, в абсолют. значениях |

-0,35 |

-8,8 |

0,26 |

8,8 |

|

Разница, в % |

-16,4 |

-14,2 |

20,3 |

23,5 |

Источник: расчеты автора по данным сайта KOVALUT.RU

Доходность мировых валют на конец июля 2021 года

Теперь давайте построим прогнозы по курсам ведущих мировых валют на конец июля т. г., а также по итогам каждого торгового дня этого месяца. Для прогнозирования ожидаемого роста или падения валюты воспользуемся статистической базой данных Центробанка РФ за период с начала 2000 года по июнь 2021 года о росте или снижении официального курса российской валюты по сравнению с ее предыдущим уровнем. При этом будем строить прогнозы с опережением в один, два, три торговых дня … и так далее вплоть до последнего торгового дня месяца.

Для прогнозирования будем использовать статистику по разнице между текущим и предыдущим курсами валют по каждому временному интервалу. Поскольку объем расчетов из-за такого подхода к прогнозированию резко возрастает, то для решения этой задачи будем применять язык программирования R. Заметим также, что методика расчетов построена таким образом, что прогнозируемый курс валюты должен с 95% уровнем надежности оказаться в рамках нижней и верхней границ интервальных прогнозов. Соответственно, риск выхода курса валюты за диапазон прогноза у нас равен 5%.

Сводная информация по прогнозируемому курсу семи валют на конец июля т. г. представлена в таблице 4. Согласно полученным интервальным прогнозам, доходность, например, доллара США в конце июля (по сравнению с концом июня ) может оказаться в диапазоне от -5.08 % до 8,21 %.

На наш взгляд, особо стоит обратить внимание на такой показатель, как представленный в таблице 4 диапазон колебаний в доходности, характеризующий разницу между доходностью по верхней и нижней границам интервальных прогнозов. Фактически эту цифру можно считать прогнозируемой волатильностью по каждой валюте, рассчитанной по итогам прошлых торгов.

Согласно составленным интервальным прогнозам, наиболее низким диапазон колебаний в доходности оказался у канадского доллара, величина колебаний которого равняется 10,85 процентным пунктам. В то время как наиболее высокий диапазон колебаний в доходности ожидается по курсу йена, величина колебаний которого равнялась 14,24 процентным пунктам.

Таблица 4.Ожидаемая доходность на конец июля 2021 г.

|

Валюты |

Доллар США |

Евро |

Йена |

Фунт стерлингов |

Швейцар- |

Канад- |

Австралий- |

|---|---|---|---|---|---|---|---|

|

Точечный прогноз, в руб. |

73,5027 |

87,4788 |

66,1294 |

100,9765 |

79,5331 |

59,3626 |

55,0086 |

|

Нижняя граница прогноза, в руб. |

68,6944 |

82.0746 |

61,4754 |

93,9386 |

74,4567 |

56,1884 |

51,8659 |

|

Верхняя граница прогноза, в руб. |

78,3109 |

92,8829 |

70,7833 |

108,0143 |

84,6094 |

62,5367 |

58,1513 |

|

Доходность по точечному прогнозу, в % |

1,56 |

1,48 |

1,19 |

0,78 |

1,20 |

1,46 |

0,89 |

|

Доходность по нижней границе прогноза, в % |

-5.08 |

-4,79 |

-5,93 |

-6,25 |

-5,26 |

-3,97 |

-4,88 |

|

Доходность по верхней границе прогноза, в % |

8,21 |

7,75 |

8,31 |

7,80 |

7,66 |

6,88 |

6,65 |

|

Диапазон колебаний в доходности, в проц. пунктах |

13,29 |

12,54 |

14,24 |

14.05 |

12,92 |

10,85 |

11,53 |

Источник: расчеты автора по данным Банка России

Прогнозы по курсу доллара США

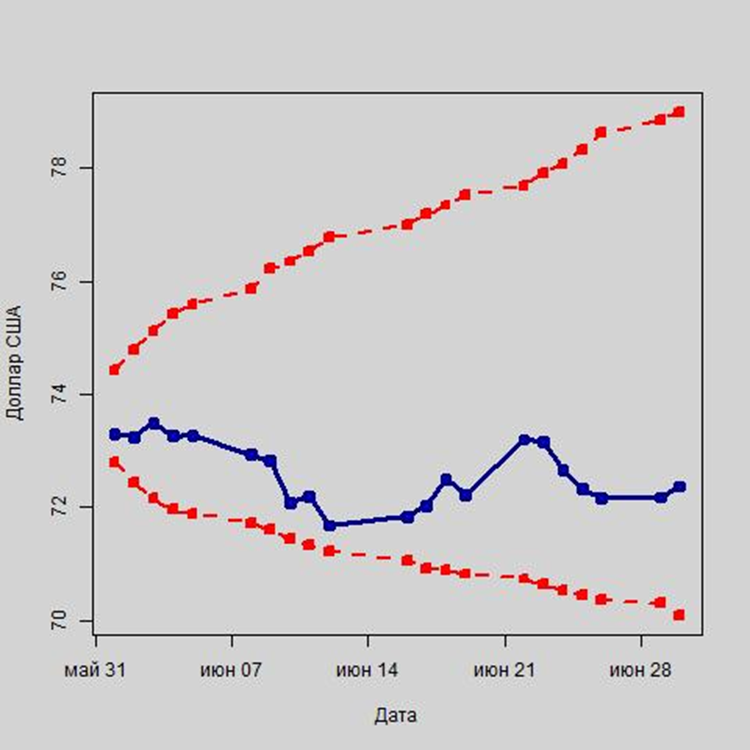

Согласно нашему прогнозу, составленному в конце мая, курс доллара США в конце июня т. г. должен был быть не ниже 70,0993 руб. и не выше 78,9909 руб., в то время как фактически официальный курс американского доллара оказался равен 72,3723 руб., то есть в рамках прогноза. См. график на рис. 3. При этом в ходе минувшего месяца курс доллара США 03.06.2021 г. находился на своем локальном максимуме, когда он равнялся 73,4979 руб., а до своего локального минимума валюта упала 12.06.2021 г., когда ее курс равнялся 71,6797 руб. На графике нижняя и верхняя границы интервального прогноза обозначены красным цветом.

Рис. 3. Колебания курса доллара США в рамках интервального прогноза, в руб.

В течение июня курс доллара США упал с 73,587 руб. до 72,3723 руб. или на 1,65 %. При этом регрессионный анализ ежедневной динамики курса доллара показывает, что его июньский тренд может быть описан следующей формулой:

Y = 73,1251 руб. -0.0462 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня июня т. г.=1.

Иначе говоря, в течение июня т. г. курс доллара США в среднем ежедневно падал на 4,6 коп. при расчетном исходном уровне, равном 73,1251 руб. Таким образом по этой валюте в прошлом месяце наблюдался понижательный тренд. При этом коэффициентом детерминации уравнения тренда объясняется 26,24 % динамики курса валюты, то есть этот тренд можно считать очень слабым. Значимость коэффициента уравнения регрессии, характеризующего ежедневный рост курса доллара США оказалась равна 0,02, поэтому данный коэффициент можно считать статистически значимым.

Сохранится ли этот тренд в июле? Анализ динамики ежемесячных курсов валют за последние 20 лет свидетельствует о том, что, сезонный фактор способствует в июле снижению курса доллара в среднем на 1,27 %. Причем, в целом за весь исследуемый 20-летний период сезонный фактор в этом месяце в 57,1 % случаях приводил к снижению курса доллара США, а в 42,90 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс доллара США на конец июля т. г., а также по итогам каждого торгового дня этого месяца. Для прогнозирования ожидаемого роста или падения доллара США воспользуемся статистической базой данных за последние 20 лет. Точечный и интервальный прогнозы, рассчитанные с помощью языка программирования R, размещены в таблице 5. Согласно точечному прогнозу, курс доллара на 31 июля 2021 г. будет равен 73,5027 руб., а в соответствии с более надежным интервальным прогнозом нижняя граница курса доллара составит 68,6944 руб., а верхняя – 78,3109 руб.

В то время как 1 июля 2021 г., согласно точечному прогнозу, курс доллара США будет равен 72,3976 руб., а в соответствии с интервальным прогнозом нижняя граница курса доллара составит 71,5886 руб., а верхняя – 73,2065 руб. При этом легко заметить, что по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. В частности, диапазон интервального прогноза для 1 июля 2021 г. равен 1,6179 руб., а для 31.07.2021 г. – 9,6165 руб.

Точечные и интервальные прогнозы по курсу доллара США и по другим шести валютам размещены, соответственно, в таблицах 5-11.

Таблица 5. Прогноз по курсу доллара США на июль 2021 г.

|

Дни торгов |

Нижняя граница |

Точечный |

Верхняя граница |

|---|---|---|---|

|

01.июл.21 |

71,5886 |

72,3976 |

73,2065 |

|

02.июл.21 |

71,2361 |

72,4047 |

73,5733 |

|

03.июл.21 |

70,9481 |

72,4289 |

73,9097 |

|

06.июл.21 |

70,7508 |

72,4756 |

74,2003 |

|

07.июл.21 |

70,6782 |

72,5247 |

74,3712 |

|

08.июл.21 |

70,5136 |

72,5805 |

74,6473 |

|

09.июл.21 |

70,3922 |

72,6871 |

74,9819 |

|

10.июл.21 |

70,2255 |

72,6758 |

75,1261 |

|

13.июл.21 |

70,1242 |

72,7184 |

75,3125 |

|

14.июл.21 |

70,0262 |

72,7875 |

75,5487 |

|

15.июл.21 |

69,8476 |

72,8147 |

75,7818 |

|

16.июл.21 |

69,7041 |

72,8377 |

75,9712 |

|

17.июл.21 |

69,6932 |

72,8991 |

76,1049 |

|

20.июл.21 |

69,6127 |

72,9518 |

76,2909 |

|

21.июл.21 |

69,5297 |

72,9979 |

76,4661 |

|

22.июл.21 |

69,4283 |

73.0400 |

76,6517 |

|

23.июл.21 |

69,3302 |

73,0947 |

76,8591 |

|

24.июл.21 |

69,2397 |

73,1742 |

77,1087 |

|

27.июл.21 |

69,1501 |

73,2706 |

77,3911 |

|

28.июл.21 |

69,0963 |

73,3627 |

77,6290 |

|

29.июл.21 |

68,8967 |

73,3222 |

77,7477 |

|

30.июл.21 |

68,7732 |

73,3188 |

77,8643 |

|

31.июл.21 |

68,6944 |

73,5027 |

78,3109 |

Источник: расчеты автора по данным Банка России

Прогнозы по курсу евро

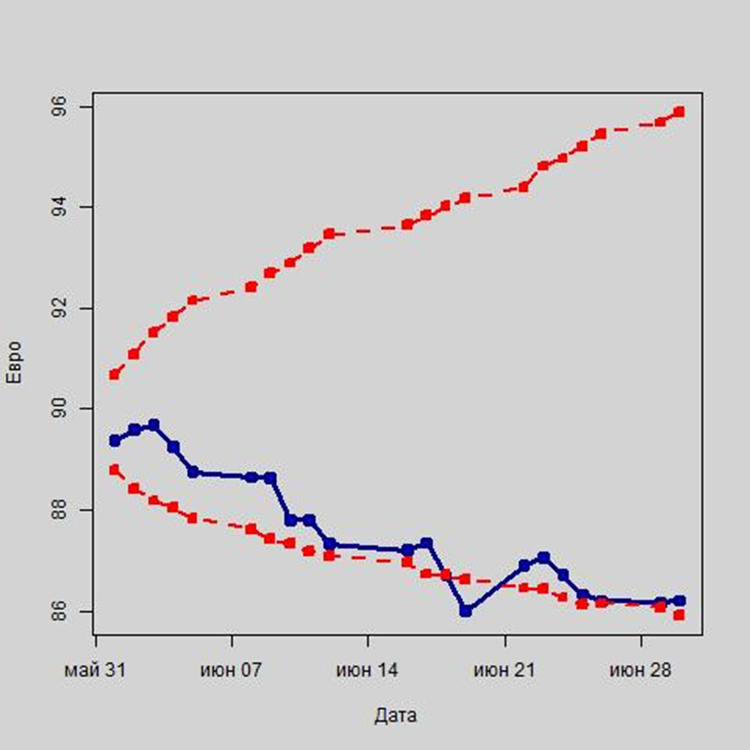

Судя по графику на рис. 4, курс евро в конце июня т. г. должен был быть не ниже 85,9212 руб. и не выше – 95,8868 руб., в то время как фактически официальный курс евро оказался равен 86,2026 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс евро достиг своего локального максимума 03.06.2021 г., когда он равнялся 89,6895 руб., а до своего локального минимума валюта упала 19.06.2021 г., когда ее курс равнялся 85,9943 руб.

Рис. 4. Колебания курса евро в рамках интервального прогноза, в руб.

В течение июня т. г. курс евро упал с 89,6731 руб. до 86,2026 руб. или на 3,87 %. При этом регрессионный анализ ежедневной динамики курса евро показывает, что его июньский тренд может быть описан следующей формулой:

Y = 89,6922 руб.-0,1896 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня июня т. г.=1.

Иначе говоря, в течение июня т. г. курс евро в среднем ежедневно падал на 19,0 коп. при расчетном исходном уровне, равном 89,69 руб. Таким образом по этой валюте в прошлом месяце наблюдался понижательный тренд. При этом коэффициентом детерминации уравнения тренда объясняется 90,0 % динамики курса валюты, то есть этот тренд можно считать сильным . Значимость коэффициента ежедневного роста курса евро оказалась равна 0.00, то есть данный коэффициент можно считать статистически значимым

Каким будет тренд по евро в июле? Анализ динамики ежемесячных курсов валют за последние 20 лет свидетельствует о том, что в июле сезонный фактор способствует снижению курса евро среднем на 0,96 %. Причем, в целом за весь исследуемый 20-летний период сезонный фактор в этом месяце в 56,1 % случаях приводил к снижению курса евро, а в 43,9 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс евро 31 июля 2021 г., а также по итогам каждого торгового дня этого месяца. Прогнозы, рассчитанные с помощью языка программирования R, размещены в таблице 6. Согласно точечному прогнозу, курс евро на 31.07.2021 г. будет равен 87,4788 руб. В соответствии с более надежным интервальным прогнозом на эту же дату нижняя граница курса евро будет равна 82.0746 руб., а верхняя – 92,8829 руб.

В то время как на 01.07.2021 г., согласно точечному прогнозу, курс евро будет равен 86,2636 руб., а в соответствии с интервальным прогнозом нижняя граница курса евро составит 85,3231 руб., а верхняя – 87,2041 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза (разница между верхней и нижней его границей) для 01.07.2021 г. равен 1,8810 руб., а для 31.07.2021 г. – 10,8083 руб.

Таблица 6. Прогноз по курсу евро на июль 2021 г.

|

Дни торгов |

Нижняя граница |

Точечный |

Верхняя граница |

|---|---|---|---|

|

01.июл.21 |

85,3231 |

86,2636 |

87,2041 |

|

02.июл.21 |

84,9484 |

86,2813 |

87,6142 |

|

03.июл.21 |

84,7202 |

86,3817 |

88.0431 |

|

06.июл.21 |

84,5781 |

86,4636 |

88,3491 |

|

07.июл.21 |

84,3619 |

86,5197 |

88,6775 |

|

08.июл.21 |

84,1571 |

86,5484 |

88,9396 |

|

09.июл.21 |

83,9429 |

86,5816 |

89,2203 |

|

10.июл.21 |

83,8531 |

86,6354 |

89,4176 |

|

13.июл.21 |

83,6880 |

86,7011 |

89,7141 |

|

14.июл.21 |

83,6091 |

86,7945 |

89,9798 |

|

15.июл.21 |

83,4771 |

86,8253 |

90,1734 |

|

16.июл.21 |

83,2592 |

86,8021 |

90,3450 |

|

17.июл.21 |

83,2335 |

86,8861 |

90,5386 |

|

20.июл.21 |

83,1532 |

86,9244 |

90,6955 |

|

21.июл.21 |

82,9655 |

86,9384 |

90,9112 |

|

22.июл.21 |

82,9107 |

87,1258 |

91,3408 |

|

23.июл.21 |

82,7900 |

87,1409 |

91,4917 |

|

24.июл.21 |

82,6493 |

87,1934 |

91,7374 |

|

27.июл.21 |

82,6708 |

87,3251 |

91,9794 |

|

28.июл.21 |

82,5895 |

87,3942 |

92,1989 |

|

29.июл.21 |

82,4429 |

87,4287 |

92,4144 |

|

30.июл.21 |

82,2163 |

87,4186 |

92,6208 |

|

31.июл.21 |

82.0746 |

87,4788 |

92,8829 |

Источник: расчеты автора по данным Банка России

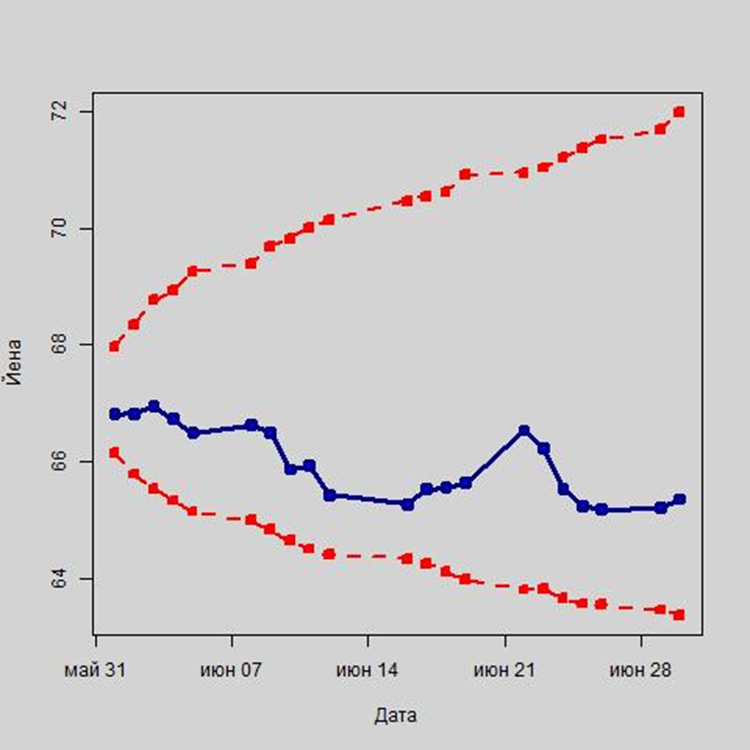

Прогнозы по курсу йены

Судя по графику на рис. 5, курс йены в конце июня т. г. должен был быть не ниже 63,3659 руб. и не выше 71,991 руб., ну а фактически официальный курс йены оказался равен 65,3534 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс йены достиг своего локального максимума 03.06.2021 г., когда он равнялся 66,941 руб., а до своего локального минимума валюта упала 26.06.2021 г., когда ее курс равнялся 65,1701 руб.

Рис. 5. Колебания курса йены в рамках интервального прогноза, в руб.

В течение июня т. г. курс йены упал с 66,9917 руб. до 65,3534 руб. или на 2,45 %. Регрессионный анализ ежедневной динамики курса йены показывает, что его июньский тренд может быть описан следующей формулой:

Y = 66,8621 руб.-0.0812 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня июня т. г.=1.

Судя по уравнению, в течение июня т. г. курс йены в среднем ежедневно падал на 8,1 коп. при расчетном исходном уровне, равном 66,86 руб. Таким образом, согласно нашей формуле, по йене в прошлом месяце наблюдался понижательный тренд. При этом коэффициентом детерминации объясняется 64,0 % динамики курса валюты, то есть этот тренд можно считать средним . Значимость коэффициента регрессии в этом уравнении оказалась равна 0,00, то есть данный коэффициент можно считать статистически значимым.

Какой будет тренд у йены в июле? Анализ динамики ежемесячных курсов валюты за последние 20 лет свидетельствует о том, что в июле сезонный фактор способствует снижению на 1,48 %. Причем, в целом за весь 20-летний период сезонный фактор в июле в 56,3 % случаях приводил к падению курса йены, а в 43,7 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс йены 31 июля 2021 г., а также по итогам каждого торгового дня этого месяца. Прогнозы, составленные с помощью языка R, размещены в таблице 7. Согласно точечному прогнозу, курс йены на 31 июля 2021 г. будет равен 66,1294 руб. В соответствии с интервальным прогнозом на эту же дату нижняя граница курса йены составит 61,4754 руб., а верхняя – 70,7833 руб.

В то время как 01.07.2021 г., согласно точечному прогнозу, курс йены будет равен 65,4158 руб., а в соответствии с интервальным прогнозом нижняя граница курса йены будет равна 64,5021 руб., верхняя – 66,3295 руб. При этом легко заметить, что по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза (разница между верхней и нижней его границей) для 01.07.2021 г. равен 1,8274 руб., а для 31 июля 2021 г. – 9,3079 руб.

Таблица 7.Прогноз по курсу йены на июль 2021 г.

|

Дни торгов |

Нижняя граница |

Точечный |

Верхняя граница |

|---|---|---|---|

|

01.июл.21 |

64,5021 |

65,4158 |

66,3295 |

|

02.июл.21 |

64,1477 |

65,4300 |

66,7123 |

|

03.июл.21 |

63,9019 |

65,5156 |

67,1292 |

|

06.июл.21 |

63,6887 |

65,4873 |

67,2858 |

|

07.июл.21 |

63,5092 |

65,5660 |

67,6227 |

|

08.июл.21 |

63,3547 |

65,5507 |

67,7466 |

|

09.июл.21 |

63,1951 |

65,6208 |

68.0464 |

|

10.июл.21 |

63,0066 |

65,5933 |

68,1799 |

|

13.июл.21 |

62,8627 |

65,6166 |

68,3705 |

|

14.июл.21 |

62,7638 |

65,6313 |

68,4988 |

|

15.июл.21 |

62,6887 |

65,7513 |

68,8138 |

|

16.июл.21 |

62,6191 |

65,7640 |

68,9089 |

|

17.июл.21 |

62,4838 |

65,7359 |

68,9879 |

|

20.июл.21 |

62,3329 |

65,8033 |

69,2736 |

|

21.июл.21 |

62,1638 |

65,7354 |

69,3070 |

|

22.июл.21 |

62,1840 |

65,7892 |

69,3944 |

|

23.июл.21 |

62,0127 |

65,7905 |

69,5682 |

|

24.июл.21 |

61,9257 |

65,8280 |

69,7303 |

|

27.июл.21 |

61,9025 |

65,8909 |

69,8793 |

|

28.июл.21 |

61,8175 |

65,9256 |

70,0336 |

|

29.июл.21 |

61,7289 |

66,0276 |

70,3263 |

|

30.июл.21 |

61,6110 |

66.0487 |

70,4864 |

|

31.июл.21 |

61,4754 |

66,1294 |

70,7833 |

Источник: расчеты автора по данным Банка России

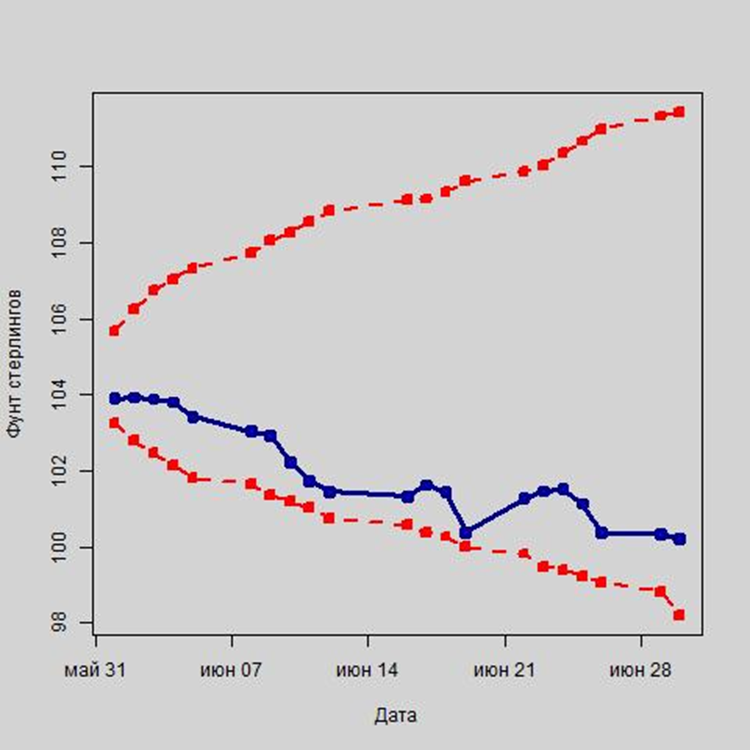

Прогнозы по курсу фунта стерлингов

Судя по графику на рис. 6, курс фунта стерлингов в конце июня т. г. должен был быть не ниже 98,2085 руб. и не выше 111,4296 руб., ну а фактический официальный курс этой валюты оказался равен 100,1994 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс фунта стерлингов достиг своего локального максимума 02.06.2021 г., когда он равнялся 103,9291 руб., а до своего локального минимума валюта упала 30.06.2021 г., когда ее курс равнялся 100,1994 руб.

Рис. 6. Колебания курса фунта стерлингов в рамках интервального прогноза, в руб.

В течение июня т. г. курс фунта стерлингов упал с 104,4567 руб. до 100,1994 руб. или на 4.08 %. При этом регрессионный анализ ежедневной динамики курса фунта показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 104.0868 руб. -0,1924 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня июня т. г.=1.

Согласно нашей формуле, в течение июня т. г. курс фунта стерлингов в среднем ежедневно снижался на 19,24 коп. при расчетном исходном уровне, равном 104,09 руб. Таким образом по фунту в прошлом месяце наблюдался понижательный тренд. При этом коэффициентом детерминации уравнения тренда объясняется 87,5 % динамики курса валюты, то есть этот тренд можно считать сильным . Значимость коэффициента регрессии в этом уравнении оказалась равна 0,00, то есть этот коэффициент можно считать статистически значимым.

Каким будет тренд в июле? Динамика валюты за последние 20 лет свидетельствует о том, что курс фунта в этом месяце под воздействием сезонного фактора в среднем обычно снижался на 0,45 %. За весь 20-летний период в июле в 62,4 % случаях курс британской валюты снижался, а в 37,6 % случаях в этом месяце наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс британского фунта 31 июля 2021 г.. Согласно точечному прогнозу, курс фунта стерлингов будет равен 100,9765 руб., в соответствии с интервальным прогнозом нижняя граница его курса составит 93,9386 руб., а верхняя – 108,0143 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 1 июля 2021 г. равен 2,4016 руб., а для 31 июля 2021 г. – 14.0757 руб.

Таблица 8. Прогноз по курсу фунта стерлингов на июль 2021 г.

|

Дни торгов |

Нижняя граница |

Точечный |

Верхняя граница |

|---|---|---|---|

|

01.июл.21 |

99,0153 |

100,2161 |

101,4169 |

|

02.июл.21 |

98,5385 |

100,2635 |

101,9885 |

|

03.июл.21 |

98,2038 |

100,3400 |

102,4762 |

|

06.июл.21 |

97,8995 |

100,3315 |

102,7635 |

|

07.июл.21 |

97,5533 |

100,3079 |

103.0624 |

|

08.июл.21 |

97,3960 |

100,4266 |

103,4572 |

|

09.июл.21 |

97,1043 |

100,4395 |

103,7746 |

|

10.июл.21 |

96,9445 |

100,4766 |

104,0087 |

|

13.июл.21 |

96,7799 |

100,5317 |

104,2834 |

|

14.июл.21 |

96,5141 |

100,5338 |

104,5534 |

|

15.июл.21 |

96,3267 |

100,5902 |

104,8537 |

|

16.июл.21 |

96,1027 |

100,4925 |

104,8823 |

|

17.июл.21 |

96,0203 |

100,5496 |

105.0788 |

|

20.июл.21 |

95,7370 |

100,5424 |

105,3477 |

|

21.июл.21 |

95,5716 |

100,5668 |

105,5620 |

|

22.июл.21 |

95,2323 |

100,5020 |

105,7716 |

|

23.июл.21 |

95,1583 |

100,5828 |

106,0072 |

|

24.июл.21 |

94,9701 |

100,6890 |

106,4079 |

|

27.июл.21 |

94,8239 |

100,7690 |

106,7140 |

|

28.июл.21 |

94,5956 |

100,8131 |

107,0305 |

|

29.июл.21 |

93,9696 |

100,5596 |

107,1495 |

|

30.июл.21 |

93,8613 |

100,7468 |

107,6322 |

|

31.июл.21 |

93,9386 |

100,9765 |

108,0143 |

Источник: расчеты автора по данным Банка России

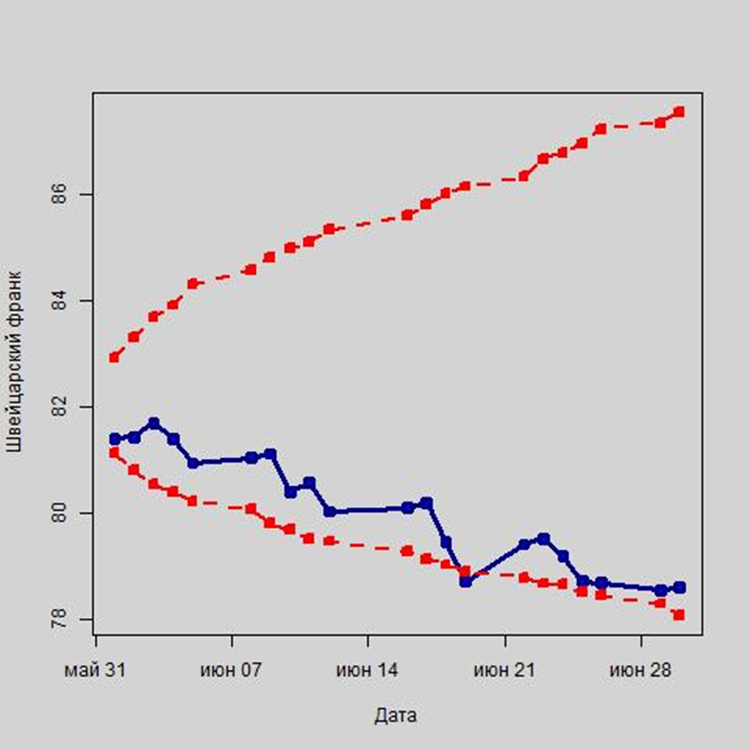

Прогнозы по курсу швейцарского франка

Судя по графику на рис. 7, курс швейцарского франка в конце июня т. г. должен был быть не ниже 78.0763 руб. и не выше 87,5517 руб., ну а фактический официальный курс этой валюты оказался равен 78,5887 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс франка достиг своего локального максимума 03.06.2021 г., когда он равнялся 81,6916 руб., а до своего локального минимума валюта упала 29.06.2021 г., когда ее курс равнялся 78,5479 руб.

Рис. 7. Колебания курса швейцарского франка в рамках интервального прогноза, в руб.

В течение июня т. г. курс швейцарского франка упал с 81,9911 руб. до 78,5887 руб. или на 4,15 %. При этом регрессионный анализ ежедневной динамики курса франка показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 81,8923 руб.-0,1675 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня июня т. г.=1.

Таким образом в течение июня т. г. курс швейцарского франка в среднем ежедневно снижался на 16,8 коп. при расчетном исходном уровне, равном 81,89 руб. Следовательно, по этой валюте в прошлом месяце наблюдался понижательный тренд. Причем, коэффициентом детерминации уравнения тренда объяснялось 93,2 % динамики курса валюты, то есть этот тренд можно считать очень сильным . Значимость коэффициента ежедневного роста швейцарского франка равна 0,00, то есть данный коэффициент можно считать статистически значимым.

Сохранится ли этот тренд в июле? Рыночные данные за последние 20 лет говорят о том, что курс франка в этом месяце под воздействием сезонного фактора в среднем обычно снижался на -0,97 %. Причем, в целом за весь исследуемый период сезонный фактор в этом месяце в 51,8 % случаях приводил к снижению франка, а в 48,2 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс швейцарского франка 31 июля 2021 г.. Согласно точечному прогнозу, курс швейцарского франка будет равен 79,5331 руб., а в соответствии с интервальным прогнозом нижняя граница курса франка составит 74,4567 руб., а верхняя – 84,6094 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 1 июля 2021 г. равен 1,8009 руб., а для 31 июля 2021 г. – 10,1527 руб.

Таблица 9. Прогноз по курсу швейцарского франка на июль 2021 г.

|

Дни торгов |

Нижняя граница |

Точечный |

Верхняя граница |

|---|---|---|---|

|

01.июл.21 |

77,7281 |

78,6286 |

79,5290 |

|

02.июл.21 |

77,3896 |

78,6441 |

79,8986 |

|

03.июл.21 |

77,1400 |

78,7175 |

80,2950 |

|

06.июл.21 |

76,9982 |

78,7537 |

80,5091 |

|

07.июл.21 |

76,8200 |

78,8586 |

80,8972 |

|

08.июл.21 |

76,6767 |

78,9254 |

81,1741 |

|

09.июл.21 |

76,3922 |

78,9009 |

81,4095 |

|

10.июл.21 |

76,2725 |

78,9220 |

81,5714 |

|

13.июл.21 |

76,1130 |

78,9075 |

81,7019 |

|

14.июл.21 |

76.0533 |

78,9856 |

81,9178 |

|

15.июл.21 |

75,8577 |

79,0222 |

82,1866 |

|

16.июл.21 |

75,7433 |

79.0728 |

82,4022 |

|

17.июл.21 |

75,6253 |

79,1145 |

82,6036 |

|

20.июл.21 |

75,4996 |

79,1134 |

82,7272 |

|

21.июл.21 |

75,3752 |

79,1560 |

82,9367 |

|

22.июл.21 |

75,2694 |

79,2664 |

83,2634 |

|

23.июл.21 |

75,2475 |

79,3089 |

83,3703 |

|

24.июл.21 |

75,1155 |

79,3367 |

83,5578 |

|

27.июл.21 |

75.0548 |

79,4365 |

83,8181 |

|

28.июл.21 |

74,9332 |

79,4359 |

83,9386 |

|

29.июл.21 |

74,6839 |

79,4148 |

84,1457 |

|

30.июл.21 |

74,6362 |

79,4922 |

84,3481 |

|

31.июл.21 |

74,4567 |

79,5331 |

84,6094 |

Источник: расчеты автора по данным Банка России

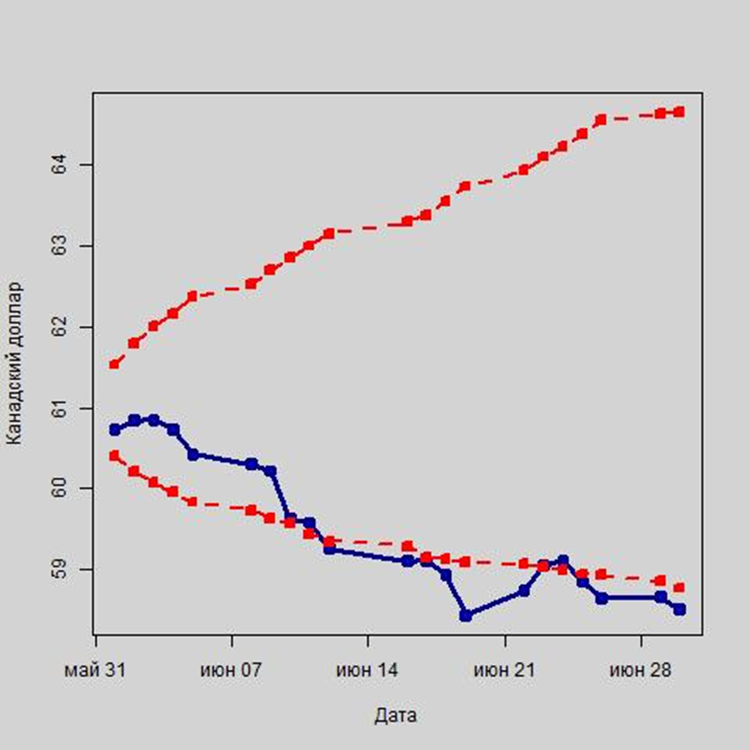

Прогнозы по курсу канадского доллара

Судя по графику на рис. 8, курс канадского доллара в конце июня т. г. должен был быть не ниже 58,7734 руб. и не выше 64,6575 руб., ну а фактический официальный курс этой валюты оказался равен 58,511 руб., то есть ниже прогноза. При этом в ходе последнего месяца курс канадского доллара достиг своего локального максимума 3 июня 2021 г., когда он равнялся 60,8527 руб., а до своего локального минимума валюта упала 19.06.2021 г., когда ее курс равнялся 58,4412 руб.

Рис. 8. Колебания курса канадского доллара в рамках интервального прогноза, в руб.

В течение июня т. г. курс канадского доллара упал с 60,9416 руб. до 58,511 руб. или на 3,99 %. При этом регрессионный анализ ежедневной динамики курса доллара показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 60,9095 руб. -0,1270 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня июня т. г.=1.

Таким образом в течение июня т. г. курс канадского доллара в среднем ежедневно снижался на 12,7 коп. при расчетном исходном уровне, равном 60,9095 руб. Следовательно, по этой валюте в прошлом месяце наблюдался понижательный тренд.. При этом коэффициентом детерминации уравнения тренда объясняется 86,9 % динамики курса валюты, то есть этот тренд можно считать сильным . Значимость коэффициента ежедневного роста канадского доллара равна 0,00, то есть данный коэффициент можно считать статистически значимым.

Сохранится ли этот тренд в июле? Рыночная статистика за последние 20 лет говорит о том, что курс канадского доллара в этом месяце под воздействием сезонного фактора в среднем обычно снижался на 0,57 %.. Причем, в целом за 20-летний период сезонный фактор в этом месяце в 54,6 % случаях приводил к падению курса канадского доллара, а в 45,4 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс канадского доллара 31 июля 2021 г.. Согласно точечному прогнозу, курс канадского доллара будет равен 59,3626 руб., в соответствии с интервальным прогнозом его нижняя граница составит 56,1884 руб., а верхняя – 62,5367 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 1 июля 2021 г. равен 1,1311 руб., а для 31 июля 2021 г. – 6,3483 руб.

Таблица 10. Прогноз по курсу канадского доллара на июль 2021 г.

|

Дни торгов |

Нижняя граница |

Точечный |

Верхняя граница |

|---|---|---|---|

|

01.июл.21 |

57,9711 |

58,5367 |

59,1022 |

|

02.июл.21 |

57,7869 |

58,5724 |

59,3578 |

|

03.июл.21 |

57,6442 |

58,6107 |

59,5771 |

|

06.июл.21 |

57,5247 |

58,6309 |

59,7371 |

|

07.июл.21 |

57,3931 |

58,6670 |

59,9409 |

|

08.июл.21 |

57,2915 |

58,6957 |

60,0998 |

|

09.июл.21 |

57,1900 |

58,7312 |

60,2724 |

|

10.июл.21 |

57,1051 |

58,7639 |

60,4227 |

|

13.июл.21 |

56,9866 |

58,7775 |

60,5684 |

|

14.июл.21 |

56,9035 |

58,8122 |

60,7208 |

|

15.июл.21 |

56,8354 |

58,8492 |

60,8629 |

|

16.июл.21 |

56,7159 |

58,8304 |

60,9449 |

|

17.июл.21 |

56,6901 |

58,9055 |

61,1208 |

|

20.июл.21 |

56,6523 |

58,9766 |

61,3009 |

|

21.июл.21 |

56,6056 |

59.0542 |

61,5027 |

|

22.июл.21 |

56,5660 |

59,1166 |

61,6672 |

|

23.июл.21 |

56,5259 |

59,1572 |

61,7885 |

|

24.июл.21 |

56,4666 |

59,2077 |

61,9487 |

|

27.июл.21 |

56,4765 |

59,2952 |

62,1138 |

|

28.июл.21 |

56,4149 |

59,3084 |

62,2018 |

|

29.июл.21 |

56,3076 |

59,2670 |

62,2264 |

|

30.июл.21 |

56,2405 |

59,2890 |

62,3375 |

|

31.июл.21 |

56,1884 |

59,3626 |

62,5367 |

Источник: расчеты автора по данным Банка России

Прогнозы по курсу австралийского доллара

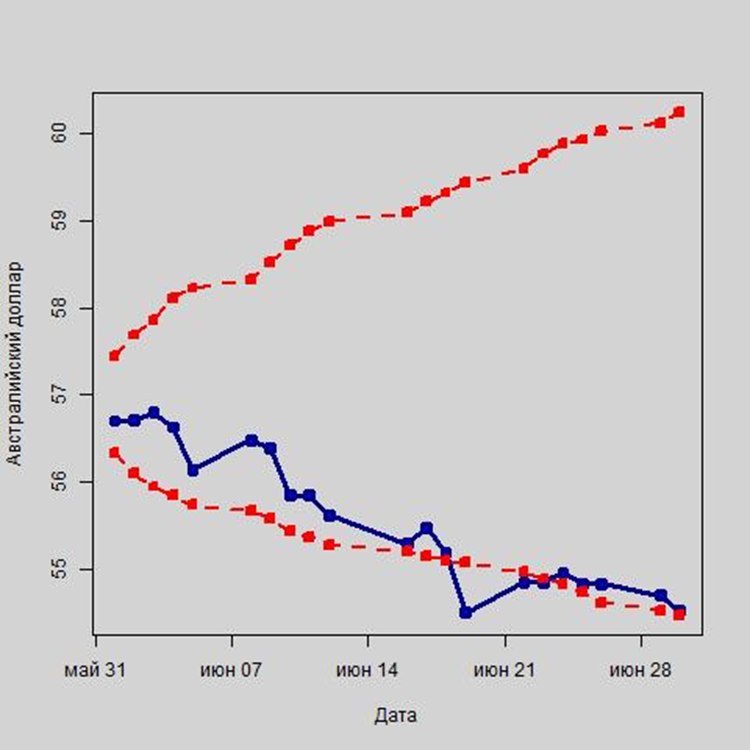

Судя по графику на рис. 9, курс австралийского доллара в конце июня т. г. должен был быть не ниже 54,478 руб. и не выше 60,2456 руб., ну а фактически официальный курс этой валюты оказался равен 54,5253 руб., то есть в рамках прогноза.

При этом в ходе последнего месяца курс австралийского доллара достиг своего локального максимума 03.06.2021 г., когда он равнялся 56,7992 руб., а до своего локального минимума валюта упала 19.06.2021 г., когда ее курс равнялся 54,5056 руб. На графике нижняя и верхняя границы интервального прогноза обозначены красным цветом.

Рис. 9. Колебания курса австралийского доллара в рамках интервального прогноза, в руб.

В течение июня т. г. курс австралийского доллара упал с 56,8828 руб. до 54,5253 руб. или на 4,14 %. При этом регрессионный анализ ежедневной динамики курса доллара показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 56,9391 руб. -0,1234 руб. * t

Где t – порядковый номер торгового дня, начиная первого торгового дня июня т. г.=1.

Следовательно, в течение июня т. г. курс австралийского доллара в среднем ежедневно снижался на 12,3 коп. при расчетном исходном уровне, равном 56,94 руб. Таким образом по этой валюте в прошлом месяце наблюдался понижательный тренд. Причем, коэффициентом детерминации этого уравнения объясняется 90,9 % динамики курса валюты, то есть этот тренд можно считать очень сильным. Значимость коэффициента ежедневного роста австралийского доллара равна 0,00, то есть данный коэффициент можно считать статистически значимым.

Сохранится ли этот тренд в июле? Рыночная статистика за последние 20 лет говорит о том, что курс австралийского доллара в этом месяце под воздействием сезонного фактора в среднем обычно снижался на 0,29 %. Причем, в целом за 20-летний период сезонный фактор в этом месяце в 58,4 % случаях способствовал снижению курса австралийского доллара, а в 41,6 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс австралийского доллара 31 июля 2021 г.. Согласно точечному прогнозу, курс австралийского доллара будет равен 55,0086 руб., в соответствии с интервальным прогнозом его нижняя граница составит 51,8659 руб., а верхняя – 58,1513 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 1 июля 2021 г. составит 1,1083 руб., а для 31 июля 2021 г. – 6,2854 руб.

Таблица 11. Прогноз по курсу австралийского доллара на июль 2021 г.

|

Дни торгов |

Нижняя граница |

Точечный |

Верхняя граница |

|---|---|---|---|

|

01.июл.21 |

53,9801 |

54,5343 |

55.0884 |

|

02.июл.21 |

53,7448 |

54,5361 |

55,3273 |

|

03.июл.21 |

53,5935 |

54,5500 |

55,5064 |

|

06.июл.21 |

53,4840 |

54,6210 |

55,7579 |

|

07.июл.21 |

53,3846 |

54,6273 |

55,8699 |

|

08.июл.21 |

53,3061 |

54,6348 |

55,9635 |

|

09.июл.21 |

53,2213 |

54,6934 |

56,1654 |

|

10.июл.21 |

53.0520 |

54,7019 |

56,3518 |

|

13.июл.21 |

53,0067 |

54,7600 |

56,5132 |

|

14.июл.21 |

52,9095 |

54,7714 |

56,6333 |

|

15.июл.21 |

52,8290 |

54,7781 |

56,7272 |

|

16.июл.21 |

52,7674 |

54,8144 |

56,8613 |

|

17.июл.21 |

52,7296 |

54,8446 |

56,9596 |

|

20.июл.21 |

52,6935 |

54,8855 |

57.0774 |

|

21.июл.21 |

52,5821 |

54,9136 |

57,2451 |

|

22.июл.21 |

52,5225 |

54,9665 |

57,4104 |

|

23.июл.21 |

52,4601 |

54,9893 |

57,5185 |

|

24.июл.21 |

52,3768 |

54,9643 |

57,5518 |

|

27.июл.21 |

52,2578 |

54,9598 |

57,6617 |

|

28.июл.21 |

52,1710 |

54,9632 |

57,7553 |

|

29.июл.21 |

52,1142 |

55,0000 |

57,8857 |

|

30.июл.21 |

52,0171 |

55,0342 |

58.0513 |

|

31.июл.21 |

51,8659 |

55,0086 |

58,1513 |

Источник: расчеты автора по данным Банка России

обсуждение