При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Возможно, интерес проявили и иностранцы, и крупные резиденты-небанки.

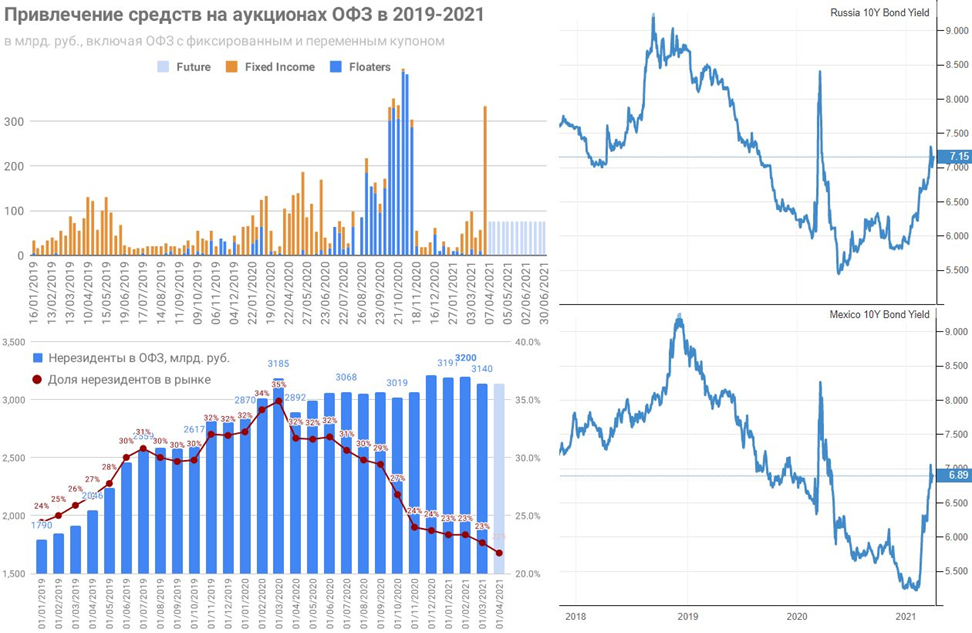

Неожиданно высокий спрос на аукционе ОФЗ говорит, что текущие уровни выше 7% годовых в длинном конце кривой привлекательны для широкого круга участников. 333 млрд. руб. Минфин выручил за один день - на уровне максимальных размещений floaters осенью 2020. Тогда ОФЗ покупали исключительно банки под плавающую ставку - ключевая+0,5% (>4.7%). Сейчас, возможно, интерес проявили и иностранцы, и крупные резиденты-небанки.

Физические лица до сих пор не имеют прямого доступа к аукционам ОФЗ, поэтому число сделок обычно не превышает 100. Но вчера 31 марта по ОФЗ 26236 с погашением в 2028 количество сделок составило максимальную за всю историю величину - 330 сделок на 192 млрд., включая НКД.

Предыдущий максимум по числу сделок и объему для облигаций fixed income был год назад в ОФЗ 26232 с погашением в 2027 (182 сделки 29.04.2020 и 118 млрд. 20.05.2020). Тогда Банк России обеспечил спрос снижением ставки и обещанием снижать ставку дальше.

Доля иностранцев в ОФЗ снизилась до 22%. Иностранцы обеспечили ~70% прироста рынка ОФЗ в 2019 (+1080 млрд. из 1573), лишь ~7% в 2020 (+321 млрд. из 4764) и сократили свои позиции на 51 млрд. в январе-феврале 2021. В 1 квартале 2021 рынок ОФЗ вырос на ~750 млрд. при плане размещений ~1 трлн. ежеквартально.

Для сравнения в Мексике доля иностранцев на рынке госдолга также ~1/4. Там за месяц прошло движение в 10-летних бондах как в российских ОФЗ за 9 месяцев - доходность выросла сразу с 5,3% до 7%. По рынку госдолга прокатился каток как в марте 2020, даже несмотря на то, что в феврале 2021 Банк Мексики снизил ключевую ставку до 4%.

Не пора ли Центробанкам Emerging Markets пересмотреть свои модели с ограниченным набором параметров, в которых короткой ставкой можно определять всё в экономике, особенно совокупный спрос и инфляцию. Может, пора расширить инструментарий, включив в него операции на рынке госдолга, чтобы уменьшить и неопределенность, и избыточную волатильность ставок и денежных потоков?!

Профиль автора в соцсети: https://www.facebook.com/truevaluator

обсуждение