При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Или что нового у банков в апреле.

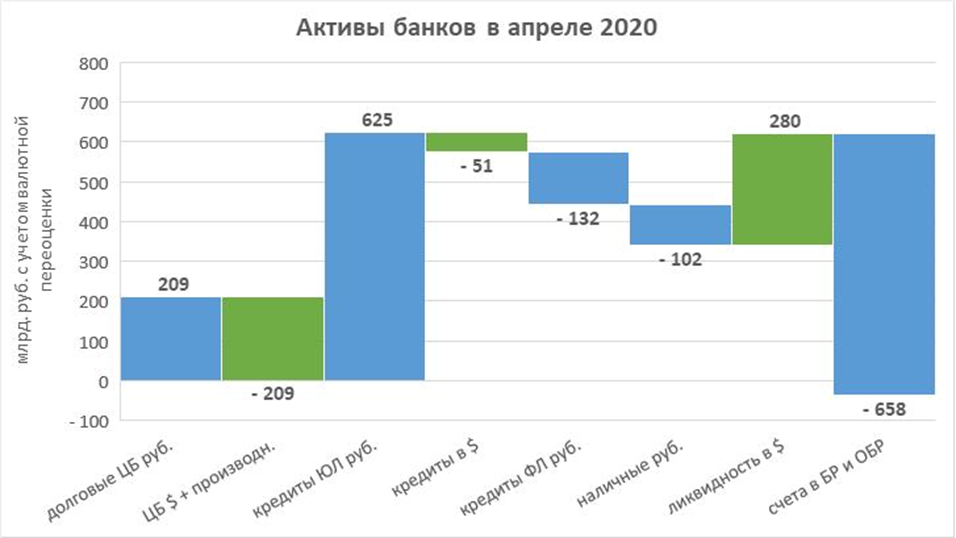

Динамика активов и пассивов банков в апреле. Почему сегодня растут акции банков? Ответ в ежемесячном обзоре Банка России о развитии банковского сектора. Если коротко: в Багдаде все спокойно! Банки прибыльны, капитал растет, просрочек и резервов немного. Банковская система пока в хорошей форме даже без поддержки из бюджета и ЦБ. Бюджетный дефицит ~1 трлн. руб. (с учетом монетизации от сделки с акциями Сбербанка) пока не полностью дошел до получателей (+0.6 трлн. зависло на счетах бюджетных организаций). Важные изменения за апрель (в млрд. руб. с учетом снижения курса USD на 5%):

- 625 прирост рублевого кредита юрлиц

- 730 сокращение депозитов юрлиц в руб. (+132 валютные)

- 455 прирост рублевых депозитов физлиц (-79 валютные - ушли в наличку)

- 671 прирост наличных вне банков (население за два месяца вынесло >1.2 трлн.)

- 132 сокращение кредита физлиц

- 280 прирост валютной ликвидности за счет продажи валюты из ФНБ. Банки также увеличили чистую валютную позицию на $4 млрд. за апрель и на $11 млрд за 3 месяца.

- 658 сокращение рублевой ликвидности (в наличку)

- Всего прирост активов около нуля после +2 трлн. в марте (https://www.facebook.com/truevaluator/posts/3012885092104818).

PS. Банк России очень странно расставляет акценты: "Позитивным моментом в апреле стал рост вкладов физических лиц после оттока в марте. Однако средства юридических лиц, наоборот, сократились в основном из-за истечения контрактных сроков депозитов крупных клиентов отдельных банков. Но при этом отмечался ощутимый приток ликвидности по бюджетному каналу."

https://www.facebook.com/cbr.ru/photos/a.998634363554085/2934414119976090/

На самом деле:

- Рост вкладов (+ещё отток в наличность) - сейчас как раз плохо, люди не тратят деньги, а бизнес вынужден влезать в долги, чтобы осуществить свои расходы.

- Средства юридических лиц не могут исчезнуть из-за истечения депозитов. Фактически деньги юрлиц ушли физлицам (в сумме на 1.2 трлн. за месяц)

- Приток ликвидности по бюджетному каналу растворился в оттоке в наличность и снижении чистых требований банков к ЦБ.

Профиль автора в соцсети: https://www.facebook.com/truevaluator

обсуждение