При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Банку России придется проводить операции с государственным долгом.

Недавно произошло интересная дискуссия в каналах MMI и Бла-бла-номика о том, как накопленный запас денег повлияет на отложенный спрос и динамику ключевой ставки. Есть с чем согласиться и с теми, и с другими. Не буду спорить – приведу свои цифры и доводы.

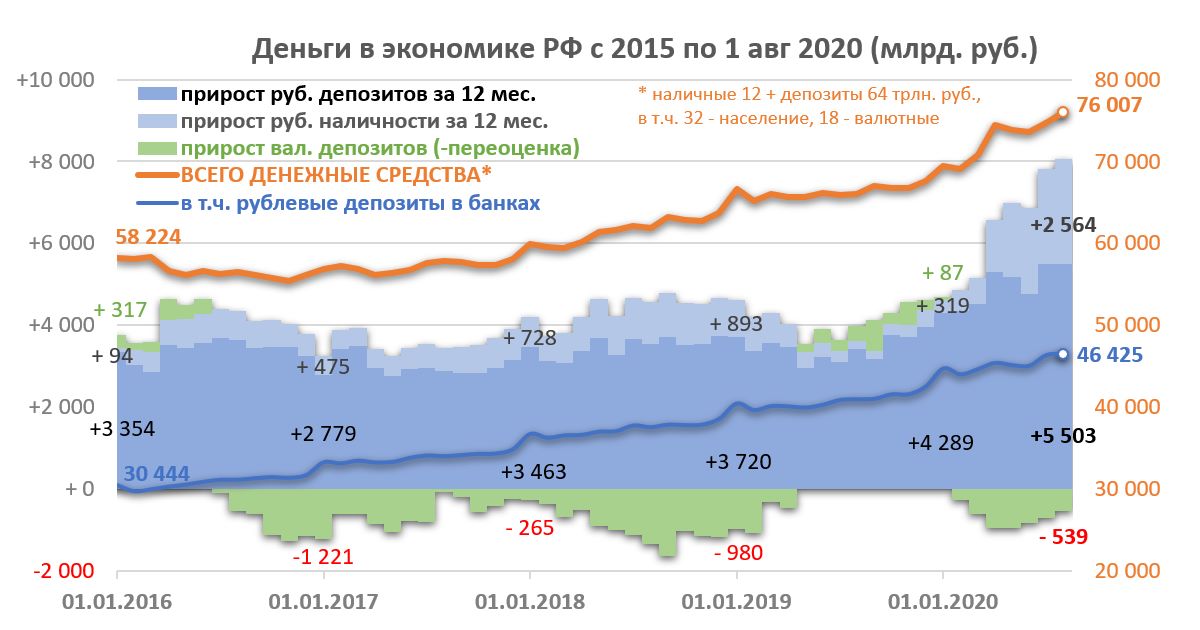

На счетах в банках и в наличной форме сейчас 76 трлн. рублей, включая 18 трлн. в иностранной валюте. За год прирост денег в рублях +8 трлн., что в два раза больше среднего уровня с 2016 +4 трлн. в год. Наличности стало больше на 2.6 трлн., вместо средних +0.6 трлн. в год. При нынешних ставках хранить сбережения в банках стало менее выгодно. Отток в наличность не создает проблем в современной денежной системе (MMT!) – современный центральный банк, таргетирующий ставку, обязан предоставить неограниченный объем ликвидности для поддержания целей по ставке.

Пока у нас избыток ликвидности, Банку России не требуются специальные меры предоставления ликвидности. Раньше Банк России покупал золото за рубли и замещал отток ликвидности в наличность. Но долгосрочно Банку России придется что-то делать. И лучший способ – операции с государственным долгом. Сейчас у Банка России нет ни портфеля ОФЗ, ни механизмов управления ликвидностью с использованием госдолга, но это вопрос лишь времени (и понимания механизма работы современной системы без предрассудков прошлого).

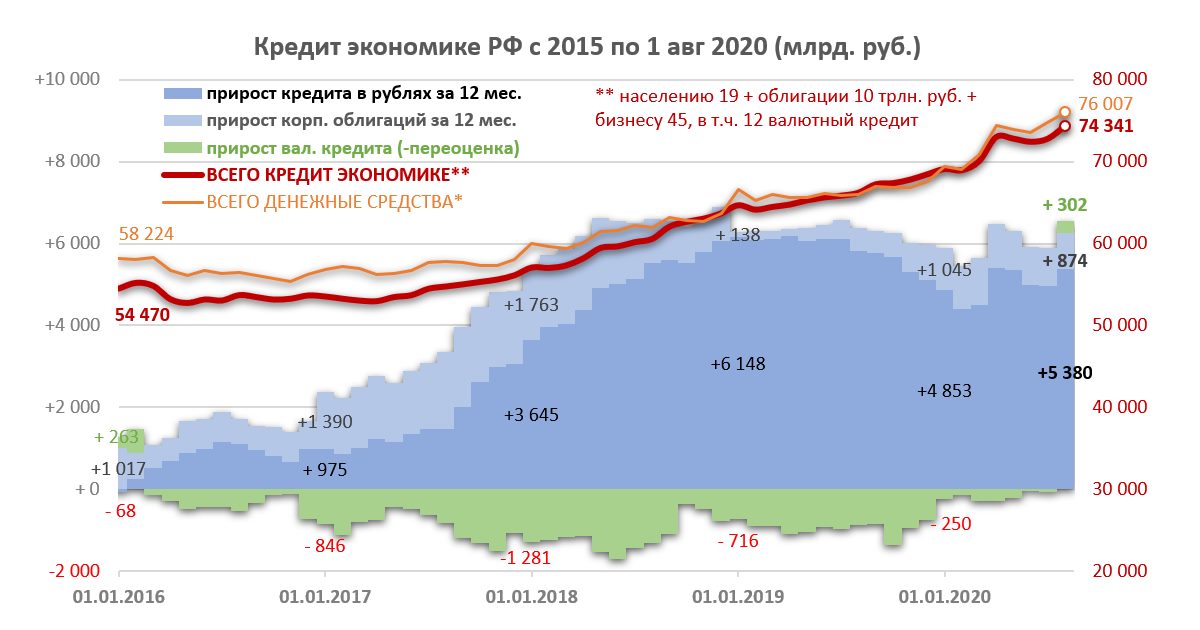

Банковский кредит – основной источник новых денег – с 2018 создает ~6 трлн. руб. в год. Разница между приростом денег и кредитов 4-6 в 2018-19 и 8-6 сейчас – из бюджетных доходов и расходов. Так, в прошлом бюджет работал с профицитом, накапливая не только валюту в ФНБ, но и рубли на счетах, в том числе от размещения ОФЗ в пользу банков. В этом году все наоборот – бюджетный дефицит больше привлечения денег с использованием госдолга. Например, региональные и прочие бюджеты в 1 полугодии 2019 сработали с профицитом 1 трлн., а в 2020 – с аналогичным дефицитом. Разницу взяли из остатков денег или получили из федерального бюджета в виде беспроцентных межбюджетных кредитов. Что будут делать во 2 полугодии, когда все бюджеты обычно работают с дефицитом, – большой вопрос, потому что практики рыночных заимствований в таких размерах у регионов нет. А политика партии (Минфина) не приветствует увеличение регионального долга.

Федеральный бюджет умудрился закрыть 1 полугодие 2020 с профицитом, несмотря на внушительный рост расходов +27%. Всё благодаря сделке по переброске контрольного пакета акций Сбербанка в ФНБ. Она создала 1 трлн. дополнительных доходов в виде дивидендов от Банка России (естественно за счет «свеженапечатанных» новых рублей). И ещё кое-что перепало бюджету Москвы через налог на прибыль.

График роста кредита показывает, как политика управления ставками почти не влияет на совокупный спрос через основной канал. Повышение и понижение ставок в 2018-20 не меняло объемы создания кредита в рублях, включая корпоративные облигации. Вся разница в изменении количества денег определялась профицитом или дефицитом бюджета. MMT предлагает сохранять ставки на низком уровне (не обязательно нулевом – ставка должна определять минимальный доход, который получает частный сектор по безрисковым инструментам, и не создавать избыточные риски). Управление совокупным спросом и инфляцией гораздо эффективнее через бюджетные расходы и налоги, включая автоматические стабилизаторы, к которым относится и российское бюджетное правило.

В будущем для достижения потенциальных 2-3% темпов роста экономики потребуется использование не только банковского кредита (6 трлн. или 6% ВВП), но и бюджетного дефицита. 2-3 трлн. в год, возможно, тот нормальный уровень бюджетного дефицита федерального и региональных бюджетов, который позволит и расти экономике, и не создавать рисков в частном секторе. Причем объем дефицита не должен быть целью экономической политики. Дефицит зависит от желания и возможности частного сектора увеличивать частный кредит и склонности к сбережению. Важнее устанавливать цели по росту экономики и бюджетных расходов. До половины дефицита имеет смысл закрывать использованием иностранной валюты из ФНБ или за счет избыточных нефтегазовых доходов при ценах на нефть выше $42/bbl, согласно бюджетному правилу.

Что касается объема денег, то это всегда чей-то не использованный в прошлом доход. Будет ли он использован в будущем или нет, вопрос распределения. Обычно излишки скапливаются у тех, кто не тратит весь доход, а если и тратит, то эти излишки перетекают к другим, но в сумме запас денег и финансовых активов не уменьшается. Чтобы уменьшился объем денег, кто-то должен начать погашать кредит, но на макроуровне это автоматически приведет к новому кризису.

Профиль автора в соцсети: https://www.facebook.com/truevaluator

обсуждение