При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Об индексе РТС и структурных реформах.

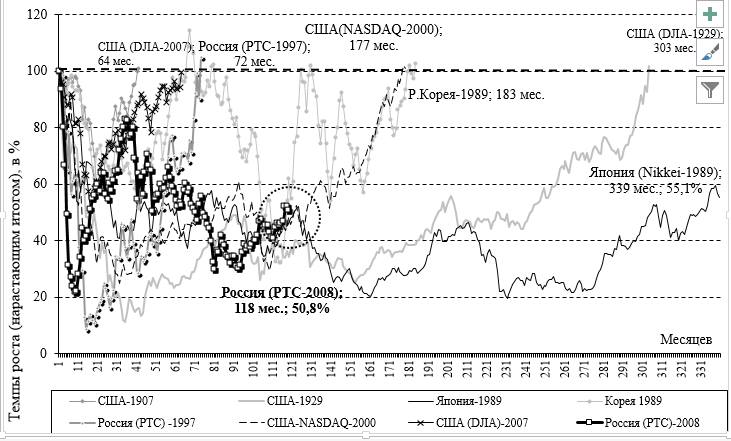

Перспективы российского рынка акций хорошо видны на фоне сравнения темпов восстановления фондовых рынков при среднесрочных и долгосрочных рецессиях. По состоянию на 31 марта 2018 г. Индекс РТС за 118 месяцев восстановился лишь до 50,8% от уровня июня 2008 г. Как видно на графике (см. пунктирный кружок) сейчас график восстановления индекса РТС находится на распутье: либо он пойдет по сценарию среднесрочных кризисов (восстановления рынков NASDAQ и Южной Кореи, соответственно за 177 и 183 месяцев), либо последует сценарию японского Nikkei, когда восстановление не наступает никогда (за 339 месяцев индекс восстановился лишь до 55,1% пика 1989 г.). В основе среднесрочных кризисов лежат не циклические, а структурные проблемы. Для Ю.Кореи это были токсичные активы у бизнеса и домашних хозяйств, NASDAQ – это смена поколения в новых технологиях, отмирание устаревших кумиров. Решились эти проблемы – оба рынка восстановились. Нынешняя динамика российского РТС в отличие от сценария 1997/98 гг. также определяется не циклическими, а структурными факторами. Экономика нефти и газа, скорее всего, больше не будет служить драйвером роста экономики и цен акций. Это значит, что для того, чтобы индекс РТС стал расти хотя бы по сценарию NASDAQ и Ю.Кореи, необходимо, чтобы структурные реформы начались прямо сейчас (на что пока никто мандат не получил, и вероятность, что получит в мае, как я думаю, не очень высока). Отсутствие структурных реформ означает стагнацию динамики цен акций и постоянную угрозу новой девальвации рубля. На графике это значит, что индекс РТС будет следовать за Nikkei (не в буквальном смысле слова, а как тренд, конечно).

обсуждение