При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Что будет с акциями и облигациями?

Интересная статья в WSJ, иллюстрирующая поведение акций и государственных облигаций в течение года после первого снижения ставки ФРС.

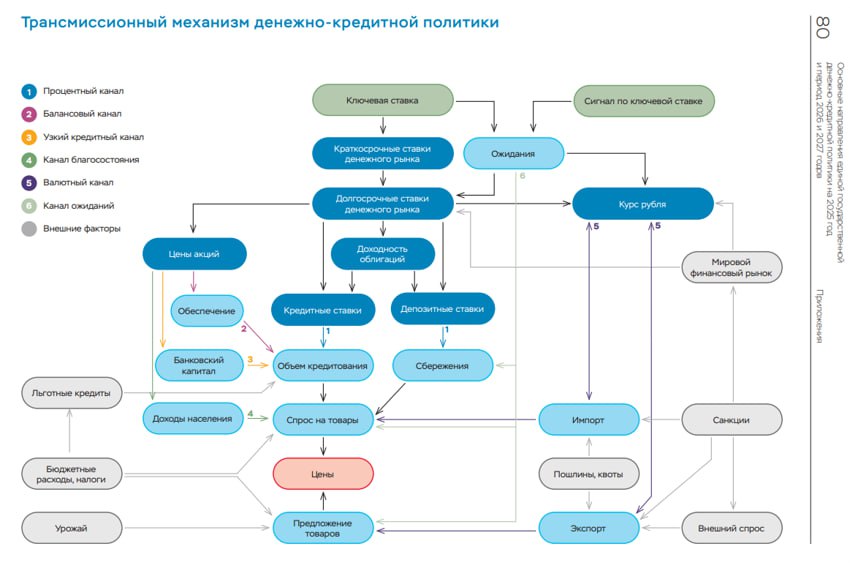

Сейчас читаю Основные направления единой государственной ДКП, опубликованные Банком России в августе. В них авторы нарисовали интересную схему трансмиссионного механизма влияния размера ключевой ставки на инфляцию, в которой, судя по комментариям, заложено несколько упрощенное представление о том, что, например, повышение ставки всегда должно приводить к среднесрочному снижению стоимости акций. Но никаких расчетов не приложено, поэтому интересно читать о каких-то аналогах.

WSJ пишет о том, что происходило с 1980-х гг. с акциями в течение года после начала цикла СНИЖЕНИЯ ставок ФРС. (см график выше). Главный вывод - картина неоднозначная. Комментарий авторов такой. С 1980-х годов инвестиции, такие как акции и корпоративные облигации, как правило, показывают хорошие результаты в течение 12 месяцев после того, как ФРС начинает снижать ставки. Однако все зависит от того, как обстоят дела в экономике. Когда рост сохраняется или усиливается за счет снижения ставок, корпоративные прибыли, как правило, сильны. Но если снижения недостаточно, чтобы предотвратить рецессию, инвестиции всех видов, как правило, терпят резкое падение. Вспомните последствия пузыря доткомов и мирового финансового кризиса 2008 года (это показано на графике фиолетовыми кривыми).

На 10-летние государственные облигации снижение ставок ФРС оказывает и вовсе неожиданное влияние. Их доходность исторически умеренно росла, после того как ФРС снижала ставки. Хотя это может показаться нелогичным, 10-летняя доходность отражает ожидания инвесторов относительно того, какими будут ставки в будущем. Если экономика процветает, ФРС, возможно, не придется снижать ставки так сильно, как ожидали инвесторы. Но есть некоторые заметные исключения. До финансового кризиса 2008 года инвесторы ожидали типичного скромного снижения процентных ставок, но ФРС пришлось снизить ставки до нуля после краха экономики. Иными словами, в течение года после начала снижения ставок все часто меняется и вместо снижения доходности к погашению, мы видим ее рост.

Для нас интересна обратная ситуация, что происходит, например, с акциями в течение года после повышения ставок ФРС. Здесь сошлюсь на публикацию Morningstar годовой давности (см. рисунок выше). Связь такая: после начала повышения ставок в течение 3 месяцев акции, как правило снижаются, но в течение года наблюдается устойчивый рост курсовой доходности. Возможно что-то подобное мы наблюдаем сейчас на российском рынке акций.

Думаю, такие графики, которые приводит WSJ, не так сложно построить и для циклов повышения ключевой ставки в России. Как это влияет на доходность акций, ОФЗ и ту же инфляцию в течение года после начала волны повышения ставки? При первой возможности попытаюсь это сделать, но, может быть, кто-то сделает раньше.

Telegram канал автора: https://t.me/s/AbramovAle

обсуждение