При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Жадность, азарт, удивление, страх и немного паники – финрынок в последний месяц.

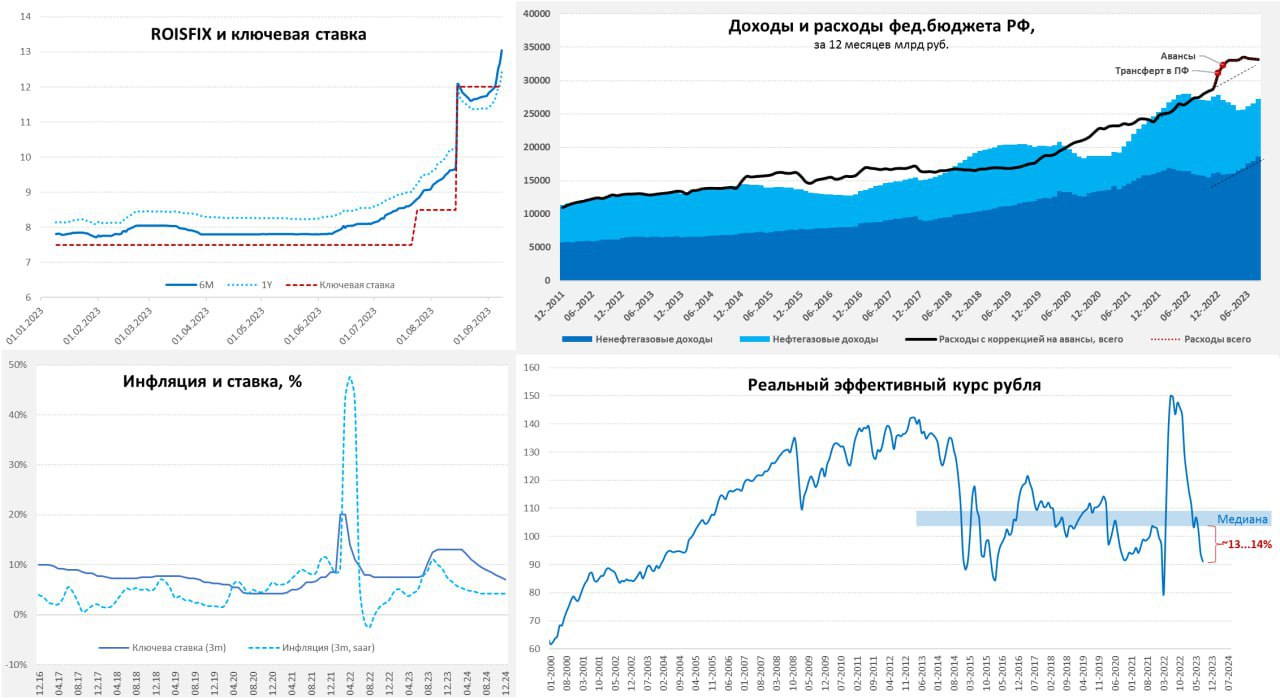

С чего все началось? Банк России повысил ставку до 12% (вполне логичного уровня для текущей инфляционной ситуации). Банки намек не поняли и весь август агрессивно качали кредит «подешевле» в надежде, что это временно, месяца на три. Что (вполне логично) спровоцировало реакцию ЦБ и активные вербальные интервенции. Надо сказать, они вполне успешно достигли своей цели – денежный рынок и рынок долга в панике развернулся и улетел в диапазон 12-13%, как минимум на годовом горизонте.

Все! Вербальные интервенции своей цели достигли – рынок там, где нужно. Но нет... бойко разогналась волна на тему «ЦБ повысит ставку до 15%... или 14%», правда без какого-либо четкого обоснования. Рынок встал – даже на неделю денег не дадут до заседания, все затихло в ожидании...

Кредитный импульс. Кредитование разогналось – это понятный фактор за повышение ставки. Но разогналось оно до того, как ЦБ удалось довести до рынка ставку 12%. Банки, конечно, «зажгли» в августе, выдав только населению кредитов на 1.8 трлн руб., а если посмотреть на взлет рублевой денежной массы М2 сразу на 3% м/м (~2% м/м с учетом сезонности), то и корпоративный кредит тоже неплохо разогнали. Но это лишь разовый всплеск, после которого есть все шансы увидеть жесткую посадку, даже при текущей ставке. Добавим к этому постепенный переход рынка в состояние структурного дефицита ликвидности, ужесточение макропруденциального и прочего регулирования... и получим в ближайшие пару кварталов жесткое охлаждение кредитного импульса.

Бюджетный импульс. Вышедшие за август данные по динамике бюджета указывают на торможение бюджетного импульса. Наиболее важное здесь – это нормализация расходов, которые вернулись на траекторию разумного роста. Определенный предвыборный всплеск расходов скорее всего будет, но влияние на инфляцию и импорт его не будет значительным при текущих тенденциях.

Зарплатный импульс. Дефицит рабочей силы и рост зарплат в текущей ситуации – это реальность и это структурная история, которая требует сохранения жесткой денежно-кредитной политики, но текущая политика вполне соответствует таковой, хотя она себя еще не реализовала в полной мере.

Курс рубля. Добавит к инфляции определенный импульс. Но фактические проблемы здесь тоже структурные, связанные с разделением рынка на оффшор и внутренний рынок, взаимосвязи между которыми асинхронные. Часть валютной ликвидности, связанная с расчетами, уходит в оффшор. Добавим повышенный спрос на вывоз капитала, связанный с геополитической ситуацией, устойчивый импорт на фоне роста рублевых доходов и получим неликвидный и волатильный внутренний валютный рынок. Чистые поступления валюты по торговому счету не покрывают оттоки. В ближайшие месяцы будет рост экспортных доходов, который должен перекрыть дефицит $3-4 млрд и стабилизировать ситуацию (временно).

Инфляционные ожидания и инфляция. Ожидания населения выросли до 11.5% и еще могут подрасти, ставка на вполне логичном уровне. К инфляции добавится топливный фактор: роста цен на бензин /дизельное топливо, но это разовый фактор и даже это пока не предполагает выхода инфляции за пределы 7-8%. В такой ситуации ставки 12-13% являются жесткой политикой, сопоставимой с тем, что Банк России делал после 2014 года и П.Волкер делал в 1980-х в США – условные 5% в реальном выражении. Если, конечно, ориентироваться на риски инфляции, а не что-то еще....

Сценарии по ставкам:

1. Осторожный мягкий: оставить 12% и жесткие сигналы. После тех горок, которые мы увидели выглядит слишком сдержано, тем более рынок уже переставился выше и такое решение будет выглядеть теперь как смягчение, давая не вполне адекватные сигналы рынку.

2. Жесткий и нервный: Повысить до 14-15%, чтобы уж добить кредит окончательно. Можно, но это будет говорить о том, что ЦБ одновременно ждет инфляцию 9-10% и вряд ли это разумный, скорее нервный сигнал. Учитывая то, что кредитный цикл скорее всего развернется уже в сентябре, нормализацию бюджета, рост экспортных поступлений в ближайший квартал – не выгладит рационально и рискует спровоцировать жесткий провал по многим направлениям, не уверен, что именно это нужно Банку России, что-то может и сломаться.

3. Рациональный: повысить до 12.5%-13%, жестко указав на то, что это не временно и может быть выше. «Забетонирует» текущую ставку с повышенной премией за риск возможных будущих изменений на полгода-год. Как по мне, выглядит наиболее рационально и разумно в текущей ситуации.

Что здесь выберет Банк России? Думается менее вероятный первый... второй скорее будет паникерским и истеричным, хотя более вероятен, чем первый... наиболее адекватным и вероятным видится третий.

P.S.: Но, как всегда, может мы чего-то и не знаем...

Telegram канал автора: https://t.me/s/truecon

обсуждение