При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Вот в чём вопрос...

Относительно обязательной продажи валютной выручки страсти кипят и будут кипеть, но думается сам вопрос здесь лежит скорее в прагматичной плоскости. Российский валютный рынок в меру множественных и разносторонних ограничений в общем-то трудно сейчас назвать эффективно функционирующим. Валютный рынок – это не только: купил валюту – продал валюту. Это в т.ч. расчеты и платежи, депозиты/кредиты в валюте, деривативы и инструменты привлечения/размещения ликвидности и многое другое, что определяет ликвидность/волатильность, глубину рынка. И в этом контексте валютный рынок функционирует неполноценно и прилично «переломан», а потому ему в какой-то мере нужны «гипс», «костыли» и прочего рода приспособления, чтобы если не бегать, то двигаться.

Собственно, решения по обязательной продаже – это быстро сделанный гипс/костыль (один из), который имеет как свои позитивные стороны (емкость, ликвидность рынка выросли, волатильность снизилась), и свои негативные (расчеты стали сложнее, транзакционные издержки подросли, валютные активы внутри системы не задерживаются, а то и сокращаются… административных барьеров больше – больше издержки, перекосы администрирования и рыночного стимула и т.п.).

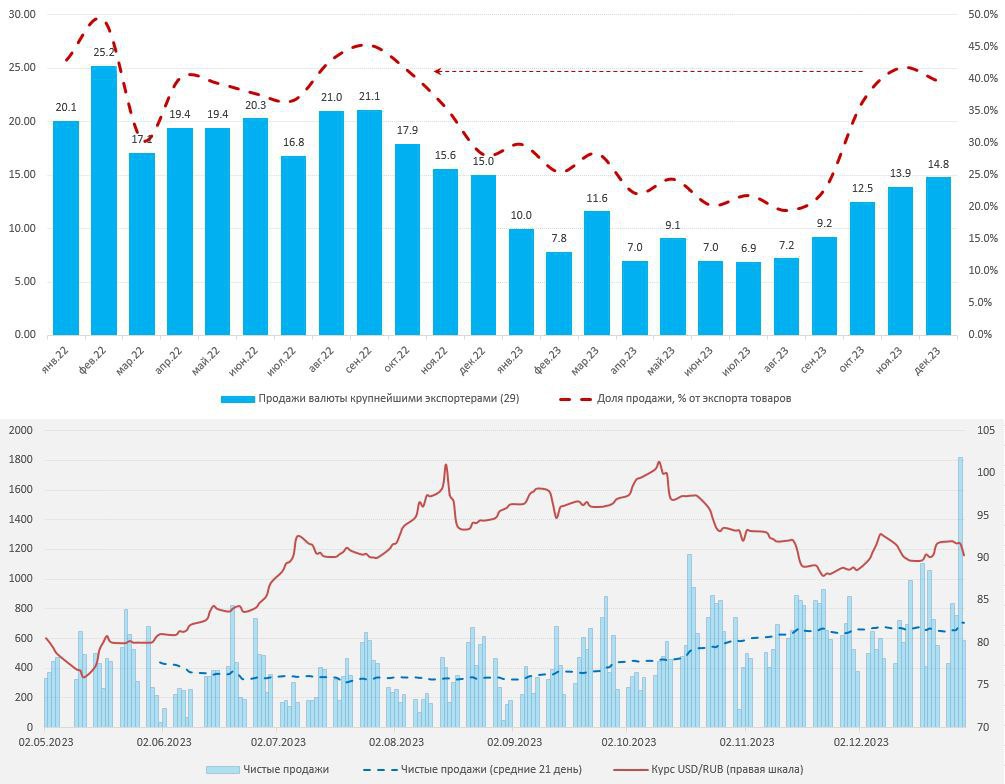

Какие «+» эффекты мы уже можем где-то зафиксировать формально: емкость рынка и обороты выросли, доля продаж крупнейших экспортеров от общего объема экспорта выросла до ~40% – уровень осени 2022 года, с 23% весной-летом 2023. Среднедневной объем продаж валюты крупнейшими экспортерами удвоился, но здесь влияет и сам объем экспорта. В итоге волатильность все же снизилась, ликвидность выросла, валютный рынок стал более емким – это скажет любой участник рынка.

Если в гипсе и на костылях ходить дольше, чем нужно – то что-то может и атрофироваться, а что-то совсем перекоситься и это тоже нужно учитывать. Если снять гипс и выбросить костыль раньше времени – проблем не оберешься и скорее всего снова в гипс … волатильность –вверх, инфляция – вверх, ставка – вверх, а фондируются многие торговые операции через рублевый кредит (и ставка имеет значение).

Выскажу исключительно личное мнение: в текущей ситуации говорить о том, что уже можно снимать гипс видимо, преждевременно, вопрос скорее должен стоять в плоскости «допилить/докрутить», т.е. что и как модифицировать, чтобы снизить издержки и улучшить баланс выгод/издержек с учетом имеющихся ограничений внешней среды и уже накопленной информации в период ограничений. А также выработке механизма плавной отмены в будущем.

Правительство хочет продлить обязательную продажу … бизнес против, но готов обсудить … ЦБ не видит необходимости продления ... (доп.) Минфин выступает за продление (допускает корректировки механизма) – дискуссия снова началась и это на самом деле неплохо.

Но скорее всего мы в той фазе, когда продлевать придется и скорее будет стоять вопрос формата и параметров.

Как на перспективы курса это может повлиять на горизонте 2024 года? – это сохранение текущего статус-кво, потому напрямую не особо повлияет, хотя должно несколько снизить широкие девальвационные ожидания на «после марта все отменят и все отпустят».

P.S.: Ну и да… проблемы с печенью гипс не решит…

Telegram канал автора: https://t.me/s/truecon

обсуждение