При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

О чём сигнализирует нам ЦБ?

Повышение ставки до 21% и жесткий сигнал Банка России – это фактически ответ на продолжающееся «разъякоривание» инфляционных ожиданий основных экономических агентов: населения, предприятий, а также участников рынка и аналитиков. Причем в последние месяцы накатил фактически каскад факторов (тарифы, утильсбор, ослабление рубля, рост корпкредита по любым ставкам, текущий бюджет и т.п.), который значимо подорвал доверие к тому, что ЦБ сможет вернуть инфляцию к цели на целевом горизонте (~1-1.5 года).

В итоге мы уже входим в фазу «переужесточения» денежно-кредитных условий (ДКУ), хотя Банк России указывает, что ужесточение ДКУ было менее существенным из-за роста инфляционных ожиданий:

«В целом денежно-кредитные условия ужесточились. Однако из-за роста инфляционных ожиданий ужесточение реальных денежно-кредитных условий было менее существенно, чем это отражено в номинальных процентных ставках. Подчеркну, что уровень жесткости условий корректно определять именно так: вычитая из уровня ставок уровень ожидаемой инфляции, а не фактической за прошедшие 12 месяцев.»

Этот тезис неоднозначен, инфляционные ожидания населения действительно выросли с 11.5% во II квартале, до 12.6% в III квартале и 13.4% в октябре – это + 2 п.п. Но ставка выросла по КС уже на 5 п.п., по рыночной ипотеке – на 8 п.п. (с ~17% до 25% ), ставки по кредитам компаниям выросли на ~5 п.п., после последнего хайка - на 6-7 п.п. (с ~18% до 24-25%).

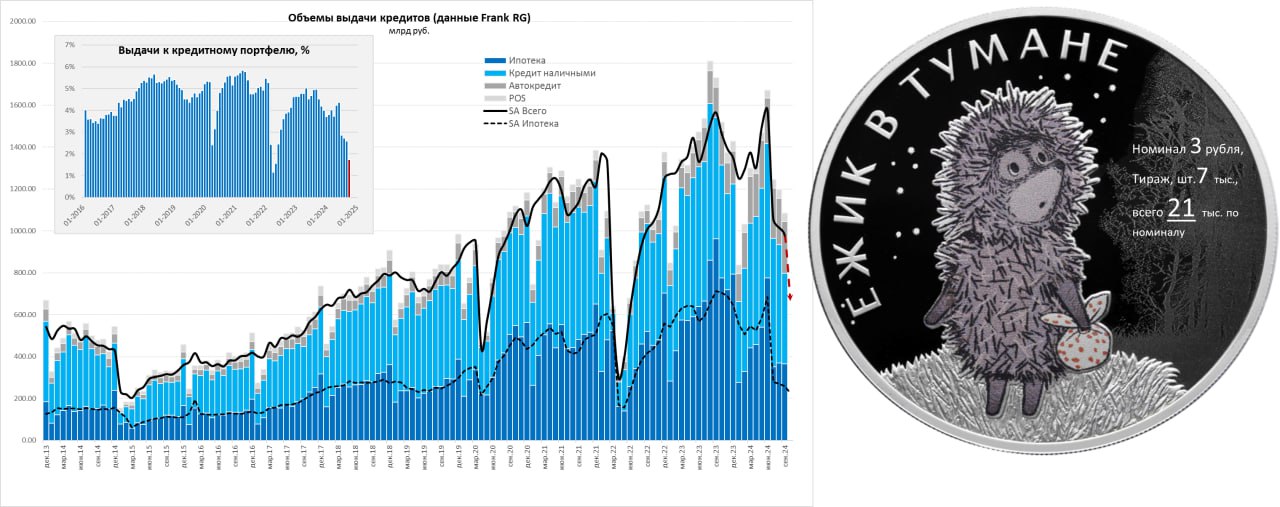

Как реагируют компании пока данных нет, но это должно быть крайне важно в ближайшие 1-2 месяца. По кредиту населению оперативные данные указывают на падение выдач на ~35% в октябре до ₽650-750 млрд, может за последнюю неделю месяца что-то изменится, но вряд ли радикально. Это будет означать обнуление кредитного импульса в ~₽6 трлн в год (~3% ВВП). Есть еще сильный зарплатный импульс, хотя без кредитного плеча он уже будет не так силен.

Хотя в конце года будет традиционно много хаоса, бюджет добавит >₽3 трлн дефицита (и занять >₽2 трлн надо), часть бюджетных выплат может уйти на погашение корпкредита, зарплаты перед повышением налогов – тоже могут скакнуть, сезонный всплеск потребления.

В первой половине 2025 года, видимо, все дружно начнем вспоминать что такое кредитные риски и сколько они стоят... потому как влияние жесткой политики всегда крайне неоднородно. А движение к цели ЦБ, видимо, будет более резким.

P.S.: Ёжик в тумане ... )))

Telegram канал автора: https://t.me/s/truecon

обсуждение