При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Акции продолжают срывать стопы вокруг 200 дневной на многочисленных новостях о торговой войне.

Американские индексы несколько отскочили от низов. А точнее отодвинули (обновили) низы ниже, поскольку формально по итогам недели около нуля.

Начало недели вышло слабым с обновлением нового минимума. Как ни странно, среди основных причин падения назывались локальные новости по техническому сектору. Д. Трамп вдруг обрушился на Amazon со своими негативными мнениями, которые по его словам возникли у него еще до его избрания президентом. Компании инкриминировалось, что она мало платит в местные налоги, разрушает местные бизнесы, а ее поставочная система (включая легендарные беспилотники) наносит ущерб американской почте. На эту новость наложилась туповатая шутка Илона Маска в воскресение 1 апреля о банкротстве компании, что было очень кстати в связи с разбирательствами о смертельном ДТП с участием беспилотника. Далее Apple решило разработать собственный чип, после чего акции Intel потеряли еще -6,0%, и все ей подобные. В результате технологический сектор (около 15% широкого индекса S&P) были в лидерах снижения.

Прямо скажем, понедельник был не лучшим временем для заявлений, поскольку в результате этого S&P опустился ниже 200 дневной средней. Где и сорвал множественные стопы. Статистики даже обнаружили в своих записях, что 2 апреля было самом худшим началом второго квартала аж с 1929 года.

Однако продолжения падения не последовало, что выявилось исключительно опытным путем. После этого неумолимо пошел мощный откат вверх. Все-таки фундаментальные показатели у американских акций пока остаются очень хорошие. Так форвардный P/E обновил недавно очередной минимум.

Как бы то ни было, акции со вторника стремились уйти вверх. Но их не пускали новости об американо-китайской торговой войне, которые шли исключительно по нарастающей. И закончились очередным планом удвоения американских пошлин на сумму в 100 млрд. долларов. А в пятницу на этот негатив наложился американский трудовой отчет, который вышел просто безобразным. И который окончательно отыграл назад все приобретение середины недели.

Кстати, статистика всю неделю была очень плохой. Особенно в Европе. И ее было много. Поэтому то, что на таком фоне удалось остаться на месте – скорее заслуга. Или по-другому, остались у низов исключительно из-за новостей. Пока сами рынки не смотрят вниз.

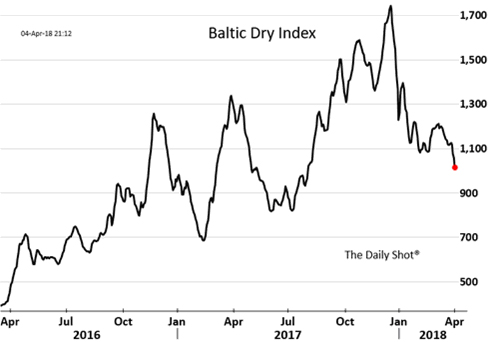

Плохая статистика продолжается уже почти третий месяц. Многие индексы удивлений уже ушли в минусовую зону, включая и глобальный индекс. Точка зрения, что в экономике наблюдается замедление темпов, стала общепризнанной. Хорошей иллюстрацией этого является график балтийского фрахта, который на неделе ушел на минимум с осени прошлого года на 1000 уровень.

Европейские индексы на неделе были сильнее американских, и даже местами подросли. Но надо помнить, что в феврали и марте они подверглись более сильному снижению, почему и откат будет более сильным. Азиатские индексы были скромнее и в целом остались на прежних уровнях, как и США. Даже российские индексы на фоне новых санкций и крайне остервенелых разборок с западом (в ООН, хим. оружие, персональные санкции) показали смешанную динамику. РТС снизилось, а MICEX подрос.

Тем самым мы получаем уже вторую неделю колебаний фондовых индексов на водоразделе в виде 200 дневной средней. Эта кривая сейчас отделяет коррекцию от начала нисходящего тренда. Осталось только решить, куда надо заваливаться от этой линии.

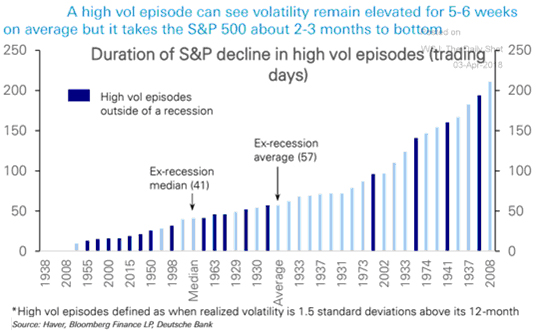

С технической точки зрения коррекция не только созрела, но и перезрела. Если взять несколько последних крупных коррекций и собрать из них среднюю, то окажется, что минимум фондовых индексов достигался в среднем через пару месяцев.

Переводя этот вывод на современный лад, получаем, что пора бы уже начать восстанавливаться.

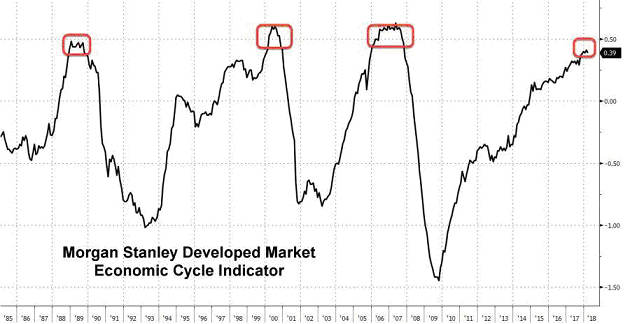

С фундаментальной точки зрения вывод получается обратным, поскольку только сейчас входим в фазу окончания роста, после которой следует долгосрочное снижение и кризис.

С этой точки зрения прошедшая коррекция есть фальстарт наиболее нервных инвесторов.

Переходя к прогнозам отметим, что трения между Китаем и США вполне могут усилиться. Поскольку китайские пошлины уже близки к исчерпанию, то в ход должны пойти асимметричные действия. И здесь у Китая явный перевес в виде огромного количества американских финансовых активов. При их ликвидации может случиться настоящий обвал. В том числе и фондовых индексов. Отсюда в частности следует вывод. что новости продолжат будут продолжать доминировать в ценообразовании.

обсуждение