При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

В Китае происходит замедление инвестиций.

Китаю повторить японский опыт конца 80-х (двузначные темпы роста экономики и потом затяжная рецессия на 20 лет) не дает огромный внутренний слабонасыщенный рынок сбыта и демографическая структура. Китай с 2009 года отказался от экспортной модели развития, концентрируя ресурсы на внутреннем спросе и развитии собственных технологий. Однако, даже такая махина, как Китай не переваривает запредельный импульс развития.

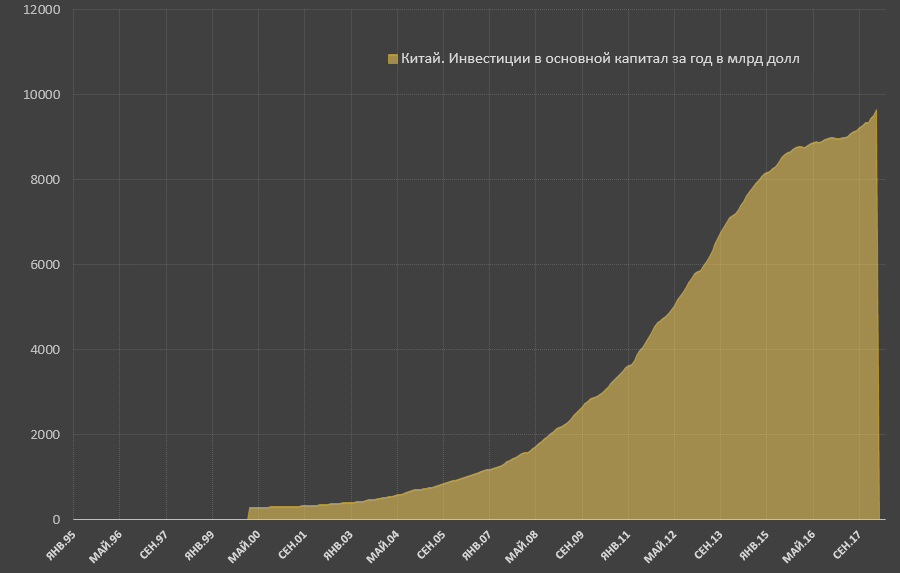

В настоящий момент инвестиции в основной капитал в Китае около 10 трлн долларов. Для оценки размера Китая несколько примеров: США – 3.9 трлн, Еврозона – 2.7 трлн, Япония – 1.2 трлн, Великобритания – 470 млрд, Южная Корея – пол триллиона, Канада + Австралия – 730 млрд, Россия всего 300 млрд. Китай по инвестициям превышает все указанные выше страны! Оценочные инвестиции всех стран планеты за исключением Китая около 13 трлн долларов, т.е. Китая – это почти 45% от мировых инвестиций, в 2.5 раза больше США и в 3.7 раза больше стран Еврозоны, ну и в 35 раз больше России!

Когда говорили, что Китай начал замедляться, а это начало 2012, то с тех пор Китай создал США и Японию вместе взятые. За это время «фантастические перспективы американской экономики и лучшее время для инвестиций» по мнению ведущих западных аналитиков, - обеспечили приращение инвестиций в основной капитал в США на какие-то 650 млрд долларов – то, что Китай обычно создавал за полгода.

Если за 10-11 лет инвестиции в основной капитал в России практически не изменились ни в реальном выражении с учетом дефлятора, ни в долларах, то в Китае они выросли почти в 8 раз!

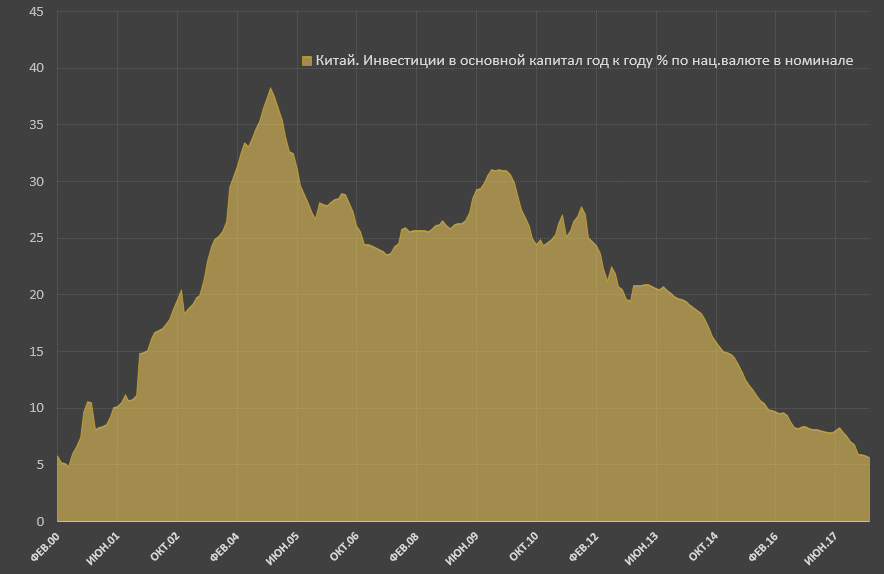

Но годовые темпы роста инвестиций действительно замедляются последовательно и практически безостановочно с 2012. Формально годовые темпы роста самые низкие с 2000 года. В реальном выражении темпы стремятся к 3-4%. К сожалению китайское статическое агентство не публикует дефлятора для инвестиций в оперативном месячном режиме.

Но в любом случае нужно учесть базу. Даже те 5-6% роста, что имеем в настоящий момент – это две России за год по абсолюту!

К чему вдруг про инвестиции? Есть определенный риск разрыва долгового пузыря в Китае. Долг нефинансового сектора Китая уже давно превысил американский и стремится к 270% от ВВП. Бизнес, банки и государство ставили на двузначные темпы роста, по крайней мере в номинальном выражении, что позволяло демпфировать долговую нагрузку. Это как велосипед – устойчив, пока едет. Снижение номинального приращения денежных показателей, а инвестиции в основной капитал жестко связаны с кредитной активностью и соответственно с денежной массой, - может привести к серьезным последствиям, как у кредиторов, так и у заемщиков.

То, чего достиг Китай просто невероятно, но формальные риски бизнес циклов и долговых пузырей нельзя списывать со счетов. За этим следует следить особо пристально. Любые проблемы у Китая могут в первую очередь обрушить сырье и как следствие российскую экономику. Последствия для глобальной экономики также могут быть серьезными. Я не вижу никаких долгосрочных рисков для Китая, они делают все исключительно разумно и правильно. Но краткосрочный перегрев экономики объективно имеется. Через это проходили все и всегда. Но проблема в том, что размеры Китая сейчас чудовищные и последствия пока сложно все оценить и взвесить.

обсуждение