При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Проблемная четвёрка банков, рейтинг ICO, процесс над Улюкаевым, квантовые инвестиции и многое другое.

Прогноз

Степан Демура на РБК (PROФинансы) 17 августа 2017 года. О перспективах развития интернета. Что будет с биткоином и другими криптовалютами. Когда лучше продать свой бизнес, если он есть. Как изучать волны Эллиотта. Нефть по 10$ увидим в 2018! Прогноз по курсу доллара к рублю, индексу доллара, евро, золоту, нефти, индексу S&P

Большая четвёрка

Виктор Тунев: «Сегодня вышли данные по оборотным ведомостям банков и завтра все газеты напишут, как из О юрики вывели в июле 37% средств или 319 млрд., при этом банк взял в ЦБ 333 млрд. в РЕПО (из 396 млрд. РЕПО по всем банкам). Физики пока терпеливы (-6%). Кредитный портфель при этом сократился на 510 млрд., но выросли вложения в ценные бумаги на 153 млрд. и достаточность капитала H1 с 13,7% до 15%. Похоже О сократило схему по кредитованию связанного заемщика, который держал часть пакета российских еврооблигаций, взяв часть риска по этим облигациям на себя и заложив их в ЦБ. С начала августа объем РЕПО от ЦБ вырос с 396 до 676 млрд. Возможно за деньгами в ЦБ пошли и другие банки из БОМП. В июле Б, М и П не испытывали проблем с оттоком средств и за деньгами в ЦБ не обращались, у М даже существенно выросли и кредитный портфель (+23%), и средства юриков (+15%). […]».

Крипты

Георгий Вербицкий: «Хорошо стартанули. За месяц работы http://www.crypto-fund.org Фонд вырос примерно на 100% в долларах, и на 25% в биткойнах. А ведь еще даже массовый прием денег не запустили, пока все работает только в частном порядке. Но скоро и массовый инвестор сможет поучаствовать! В этой связи очень актуальна фраза: не спешите покупать биткойн по 4 тысячи, успеете купить по 10)».

Герман Стерлигов: «Криптоподворотни с обменниками уходят в прошлое - в Москве открывается первая легальная Криптобиржа. Вниманию всех уважаемых криптовалютчиков города Москвы - уже на следующей неделе приступает к работе Московская Криптовалютная Биржа. Открытие состоится в одном из москоских офисов Криптобиржи по адресу Ленинский 43. Уютные залы, прекрасное оборудование, ясные и честные правила торгов - все для вас, дорогие криптовалютчики. Мы с вами начинали это еще вчера неблагодарное и непопулярное дело - сначала мы со своим АРТЦ с нашими гольденами и смарт-контрактами, а потом и вы с вашими биткоинами. Самый тяжелый этап позади. Идею исказили, но признали - теперь это мощный тренд. По справедливости, нам и продолжать, что нами начато. Добро пожаловать в московское отделение элитного клуба криптовалютчиков мира - в CryptoSterlingClub. Криптобиржа заточена под международную деятельность. Буквально на днях будут опубликованы правила биржевой торговли. Доделан сайт. Идет отбор первых брокеров - брокеров Биржи. Участвуйте в конкурсе. Определен директор Криптобиржи - им стал Маленков А.С. Не требует дополнительных рекомендаций. Назначены приставы. Подключайтесь и участвуйте в создании нового, легального, так нужного сейчас стране, рынка криптовалюты».

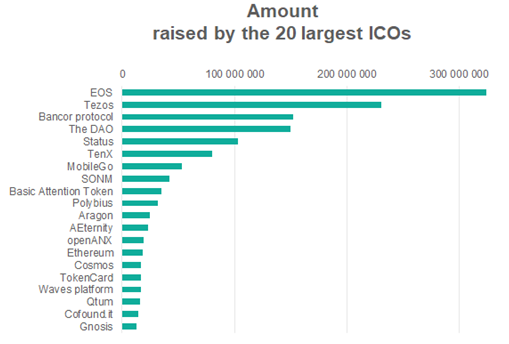

Андрей Варнавский: «Вдруг кому интересно, сколько денег насобирали на ICO. Это в $))».

Snapchat

Сергей Григорян: «Динамика Snapchat после весеннего IPO резко поубавила число "историй успеха" при инвестициях в этот инструмент. Особенно со стороны компаний и консультантов, активно предлагающих участие в IPO частным инвесторам под соусом "оно всегда растет" Что в очередной раз доказывает: не нужно путать удачу с умением. Я писал про возможные последствия покупки SNAP в мае: https://t.me/sgcapital/51 Сейчас акция торгуется дешевле $12, и даже если до $8 она и не упадет, зайти в нее при развороте все равно можно будет дешевле цены размещения $17».

Циклы Кондратьева

Максим Перфильев о циклах Кондратьева.

Про коллективный разум на рынке инвестиций

Сергей Спирин о проекте Fundary (коллективный разум на рынке инвестиций): «Я твердо знаю, что «коллективный разум» в инвестициях никогда не добивался и никогда не добьется успеха. Потому что инвестиции – это такая игра, в которой большинство всегда проигрывало. Выиграть в этой игре может только меньшинство. Это аксиома. (Ну, или еще те, кто в эту игру вообще не играет, это еще более правильный путь, но я сейчас не об этом). Хотите верный рецепт проигрыша в инвестициях? Делайте то же, что и большинство, и вы неминуемо проиграете!».

Евро-Доллар

Илья Азовкин: «Зачем же падал доллар? Зачем ФРС явно играл против доллара сбивая его курс? ФРС решил сокращать свой баланс. Что это означает? ФРС будет продавать облигации из своего портфеля. Т.е. изымать доллары, вырученные за проданные облигации. Долларов в системе будет становиться меньше. Когда одной валюты в системе становится меньше по отношению к другой, что происходит? Эта валюта начинает дорожать. Чрезмерное усиление доллара ФРС явно ни к чему. А баланс сократить им хочется. Но это приведет к росту бакса. Как сделать так, чтоб и волки были сыты и овцы целы. Т.е. и баланс уменьшился и доллар не вырос. Вот и сделана была более низкая база для последующего роста бакса. А иначе как бы это выглядело? Курс евро/ доллар 1.05 и выходит ФРС объявляет о сокращении своего баланса. Куда бы улетела пара? Явно ниже паритета. А так эта пара начнет падать с гораздо более высоких уровней. И вернется на уровень 1.07 и закроет свой гэп имени Макрона. Немецкий Дакс, как я и прогнозировал, его уже закрыл. Посмотрим, что будет с баксом, после того как ФРС объявит о начале сокращения баланса. Будет ли он укрепляться и оправдается ли моя конспирологическая гипотеза. Ждать осталось недолго».

Кому передаст власть Путин

Сергей Васильев о золотой молодёжи и кому Путин передаст власть.

Самый доходный актив за 10 лет

Александр Абрамов об исследовании по самому доходному активу за десятилетие: «Не сказал бы, что это сильно глубокое исследование доходности долгосрочных инвестиций, но оно помогает генерировать новые вопросы. У меня по прочтении заметки их два - так есть ли нет сейчас премия за риск по акциям в мире? Второе - если иностранные инвестиции в России запрещены для неквалифицированных инвесторов, то в чем логика разрешения им вложений в российские акции? Но это - философский вопрос».

REIT

Etf-Investing о фондах зарубежной недвижимости (REIT) в портфеле инвестора.

Переводы с Vanguard

Сергей Спирин: «В ближайшие дни я по частям опубликую перевод одного из ключевых документов с сайта Vanguard - «Общие принципы построения диверсифицированных портфелей Vanguard» (Vanguard’s framework for constructing diversified portfolios). В брошюре объясняется современный подход компании к построению инвестиционных портфелей. […] А я уже очень давно стараюсь не изобретать велосипед, а просто брать и применять лучшее из того, что уже давным-давно придумано и применяется в мире. Но, к сожалению, пока очень слабо известно у нас. В силу ряда причин, среди которых главная – желание финансовой индустрии продолжать по старинке косить бабло за счет впаривания инвесторам невыгодных для них продуктов. […] Эта революция рано или поздно произойдет и у нас, как она уже произошла в мире. Все, что для этого нужно – повышение финансовой грамотности. Реальной финансовой грамотности, а не тех полумер, которые сейчас проталкивают ЦБ с Минфином».

Общие принципы построения диверсифицированных портфелей Vanguard — 1

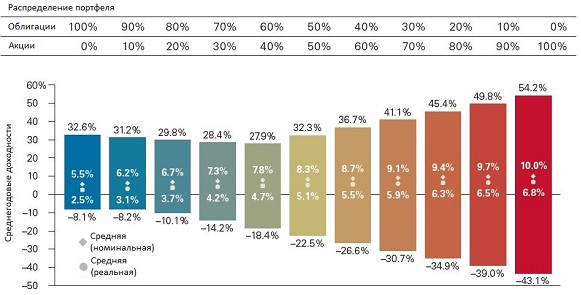

Assetallocation: «Инвесторам следует внимательно изучить Рис. 2, чтобы определить, как достичь своих инвестиционных целей, не выходя за пределы своей устойчивости к риску. Например, гипотетический инвестор, описанный ранее, который сберегает для выхода на пенсию с реальной требуемой нормой прибыли 4%, должен выбрать такое сочетание активов, которое соответствует или превышает это значение при соответствующем приемлемом риске потенциальной потери. Если какое-либо из этих требований не выполняется, ему может потребоваться пересмотреть их. Конечно, более короткие инвестиционные горизонты могут потребовать больших инвестиций в облигации и денежные средства, чем в акции, поскольку эти классы активов имеют меньшую волатильность. Инфляционный риск часто упускается из виду, но может оказывать существенное влияние на доходность активов, изменяя профиль риска портфеля. Это одна из причин, почему Vanguard обычно не считает, что денежные средства играют важную роль в диверсифицированном портфеле с долгосрочными инвестиционными горизонтами. Скорее, денежные средства должны использоваться для удовлетворения потребностей в ликвидности или быть включены в портфель, предназначенный для краткосрочных горизонтов. На Рис. 3 показаны долгосрочные доходности акций, облигаций и денежных средств, как номинальные, так и скорректированные с учетом инфляции. Как было отмечено, денежные средства имели отрицательный номинальный доход лишь в 1% случаев, тогда как акции показывали отрицательные доходы почти в 30% случаев».

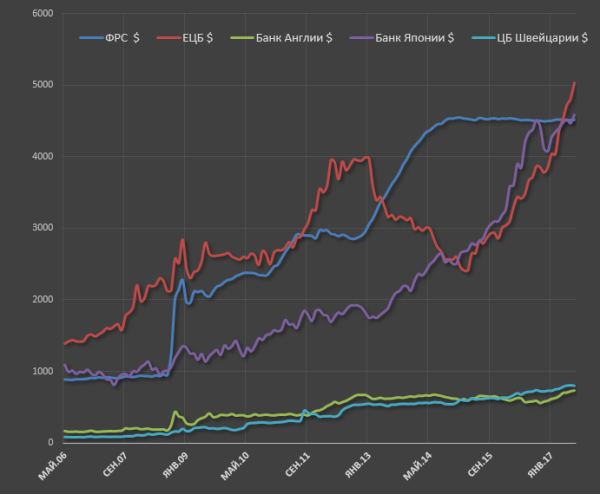

Балансы мировых ЦБ

Павел Рябцев: «Пять главных центральных банков мира обеспечивают до 2 трлн долл годового притока ликвидности – это сопоставимо с худшим периодом кризиса 2008-2009. Текущая интенсивность накачки первичной ликвидностью не имеет аналогов в «посткризисный период». Лупят со всех стволов совершенно безжалостно и бесцеремонно […]

В 4 квартале 2017 Казначейство США собирается разместить рекордный объем трежерис в 500 млрд долл. Из всего этого на фоне безумного пузыря на рынке акций с запредельными уровнями и при рекордном падении доллара нас ожидает драматический конец 2017. С очень высокой вероятностью можно ожидать 15% и более снижения S&P 500 (от 2490) и резкий рост доллара. Произойдет конвергенция многих факторов.

- Необходимость привлечения значительного потока капитала в трежерис без фактора ФРС на рынке, что невозможно при ралли рынке.

- Необходимость создания шокового сценария на рынке, чтобы оправдать новые раунды QE от ведущих ЦБ.

- Технический обвал на рынке после рекордной серии низковолатильных дней и безоткатного ралли с 2013 года».

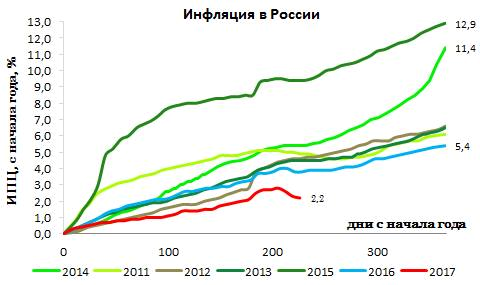

Инфляция

Дмитрий Тимофеев про инфляцию:

Дефолт рублю

Андрей Верников о том, грозит ли дефолт рублю.

Илья Азовкин: «Давайте посмотрим, что происходило последние 1.5 года, когда доллар падал к рублю с 80 на 56. А такой комбинации, которую я описал выше, ни разу не было за 1.5 года. Всё это время красная линия была выше синей и зеленой. Когда такое пересечение происходят впервые за долгое время – ЭТО ЗНАЧИМО! Когда идет рост любого актива, всегда 55 дневная средняя выше 100 дневной и 100 дневная выше 200 дневной. Пока доллар держится выше 58.5-58.7, есть очень ВЫСОКИЕ шансы на рост бакса в район 65-67 рублей за доллар. Причем достаточно быстро и резко».

Комиссии финансовых консультантов

Сергей Григорян: «[…] Наличие этих стимулов для консультанта зачастую приводит к тому, что клиенту предлагаются не оптимальные для него, а выгодные консультанту решения и продукты. Авторы задаются вопросом: "А насколько оправданы такие расходы? Действительно ли консультант приносит value, которое их перекрывает?" Хорошо, если так. Ведь дополнительный расход в размере 1-2% годовых в долгосрочных портфелях оказывает очень негативный кумулятивный эффект на итоговую доходность. И, кстати, это про Америку. У нас все гораздо хуже. Из-за нехватки финансовой грамотности и неэффективности рынка клиенты в РФ переплачивают просто в разы по сравнению с США, сами того не подозревая и не представляя, что ожидаемый результат инвестиций (обещанный консультантом) и реальный, скорее всего, будут различаться очень сильно».

Перевод Сергей Спирина статьи на Bloomberg про комиссии финансовых консультантов.

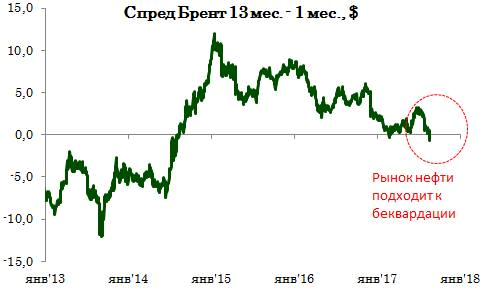

Нефть

Дмитрий Тимофеев: «На рынке нефти случился переход от контанго к беквардации. В ближайшей части форвардной кривой. Катализатор этого сегодня - минус 3 работающих буровых по данным Baker Hughes».

Квантовые инвестиции

Михаил Ханов: «Я не боюсь компьютера, который пройдёт тест Тьюринга. Я боюсь компьютера, который его намеренно завалит (с). Страх перед искусственным интеллектом стал главной темой последних двух недель на Wall Street. «Отмечали» 10-летнюю годовщину Quant Quake: с 6-го августа в 2007-м рынки резко просели на 3 дня и так же внезапно восстановились на четвёртый. Причины связывают с несколькими крупными количественными хедж-фондами, использовавшими схожие стратегии, то есть стратегии, основанные на одинаковых рыночных факторах. Когда один фонд начал закрывать позиции, это вызвало цепную реакцию, эффект домино в полный рост. И теперь издания уровня Institutional Investor, Barrons’s, Bloomberg хором предостерегают, что грядёт новый «судный день». […] Но есть и другие цифры. "В тренде" вспоминать лишь, что количественные фонды потеряли миллиарды долларов всего за 3 дня. По непроверенным данным, только культовый фонд Medallion, принадлежащий Renaissance Technologies, лишился пятой части своих активов под управлением (10 млрд долларов). Однако есть и другие факты: несмотря на серьёзные потери в августе, тот же Medallion закончил 2007 год с прибылью... 87.5%!!! [..] В конце страницы показано, сколько активных управляющих продолжают показывать доходность "выше депозита" после 4 лет. Из 703 остаётся двое. Двое, Карл!! Без обвалов рынка и других форс-мажорных ситуаций. Очевидно, что на рынке регулярно случаются обвалы, бывало и похлеще, вспомним "Великую Депрессию", когда никаких квантов и в помине не было. Страховку от них пока не изобрели. Можно винить в падении в августе 2007 ипотечный кризис. Можно бояться восстания машин. Одно можно сказать точно: выигрывают от этого разработчики ПО для риск-менеджмента ;) По своему опыту скажу,цены у них- совсем не анти-кризисные...Но чего не сделаешь, чтобы спать спокойно по ночам. А проигрывают больше всего... рядовые сотрудники того же департамента риск-менеджмента, которые бдят на ночных дежурствах, следя за тем, чтобы ни торговые роботы, ни роботы программы риск-менеджмента не сошли с ума.

О процессе над Улюкаевым

Сергей Романчук «Лично моя версия возбуждения дела против Улюкаева была такова: слишком много позволял себе в отношении солнцеликого. Я помню как удивился увидев сюжет с заседания правительства где на вопрос президента "что будем делать?" в связи с санкциями он ответил удивленно-театральным "мы думали Вы знаете"! Ну вот и прослушка и ведение и такая вот нелояльность, поиск повода. А теперь вот такой поворот: носитель чемоданчика, возможно, теперь и сам не в фаворе? Запасайтесь попкорном заранее, может быть дефицит! "Исчезновение Костина из материалов обвинения, невозвращение Феоктистова на военную службу, схлопывание доказательной базы до цепочки из трех звеньев: подпись Улюкаева, донос Сечина, отпечатки пальцев на сумке – означают, кажется, что Сечин в деле Улюкаева остался один. Без поддержки Кремля. Это не РФ охотилась на коррупционера Улюкаева – это Сечин считает, что он коррупционер. Слово против слова, не больше, но и не меньше. Никаких закрытых заседаний с данными о прослушке и оперативных разработках. Вопрос, когда и на чем Сечин сломает себе шею, не задавал себе только ленивый наблюдатель его блистательной карьеры. «Работа Сечина – носить портфель за президентом» – так якобы сказал еще в 2004 году министр финансов Алексей Кудрин. Теперь этот портфель, кажется, тянет Сечина ко дну».

обсуждение