При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Многое решает портфельный подход.

Результаты последних недель на рынке акций позволят многим инвесторам лучше понять, кто они и зачем пришли на рынок со своими деньгами.

Пока был в отпуске и путешествиях периодически все равно погружался в рынок, и общался в нашем трейдерском клубе и со своими состоятелтными клиентами.

Хочу дать советы из практики, как проходят через коррекции новички -физики, богатые физики и smart money.

1. Казалось бы все знают, что «покупать надо когда страшно», при этом делают все наоборот.

2. Рынок полетел на перехай, кругом царит эйфория ? Зачем покупать? Сиди, наслаждайся, закрывай плечи в ноль, фиксируй прибыль и увеличь долю кэша для закупа на дисконтах.

Все видели что было с компаний мультисемейного офиса, которая сидела с большими плечами? Ей сделали лонгсквиз, где мы с клубом как раз и закупились. Глупо не брать сильный бизнес когда тебе его отдают с дисконтом. Вынуждены были отдать.

3. Всегда надо иметь кэш или хэджирующий актив. Никогда не надо залазить в акции , да ещё с плечами. У вас эти акции заберут когда вас вынесет по маржинколлу или сами скинете на страшилках аргмагедонщиков.

4. Терпение. Рынок это место, где терпеливые забирают деньги у нетерпеливых.

НО - правило работает если вы взяли сильные компании, с ростом бизнеса, ростом продаж. Компании , которые могут нам сказать, что они будут делать завтра.

При этом не стоит спешить говорить , что проблема в России. Хотя она тоже есть, так как много развелось учителей -теоретиков. Сами не в рынке, зато учат рынку. Смешно и жалко капитал их учеников.

И так , что говорят цифры, а не эмоции:

1. Чем лучше восстанавливается экономика, тем меньше «денежного» допинга.

2. Что будет без допинга? Писал об этом в декабре. Рынок не исчезнет. Он был и будет. Просто халява 2021 закончилась. Чтобы заработать - надо ДУМАТЬ, а не слушать теоретиков. Брать надо СИЛЬНЫЕ компании с ростом бизнеса.

Китай - нам в пример того, что будет в США и в Европе. Они первые вышли из ковида и первые убрали допинг. Умер фондовый рынок Китая? Нет. Наоборот - стал ещё более привлекательным. Сильные компании, которые стали дешевле.

3. Физики не рулят рынком, как это было подано). Видели посты? «Физики нагнули фонды, сделали так, что фонды в убытке». Приманка для эйфории физиков.

Цель физика - спрогнозировать куда пойдёт КАПИТАЛ Smart money. Кто это ? Богатые физики, крупные фонды и УК, государственные деньги. И даже между ними идёт борьба. И мы , как физики, по сути , ставим свои деньги на ту или иную сторону. Купили AMD? Почему? Зачем? Считаем, что текущая цена приемлемая к показателям динамики роста продаж и находится на сильном уровне, где ранее ее тарили smart money. Купили? Значит выбрали сторону тех, кто тоже ждёт роста.

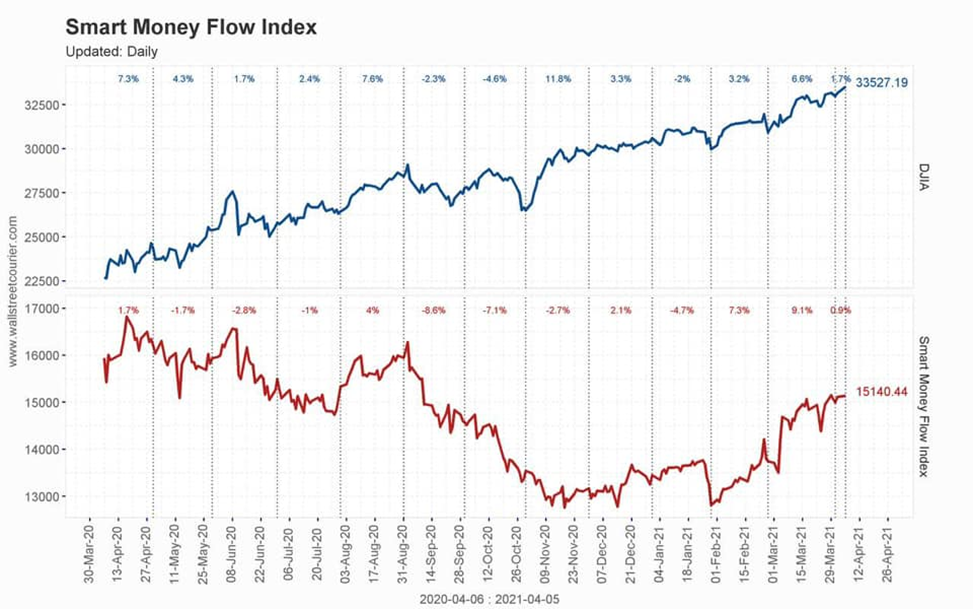

3. 1 слайд показывает как вели себя smart money. Тарили весной 2020 и тарят в феврале и марте 2021.

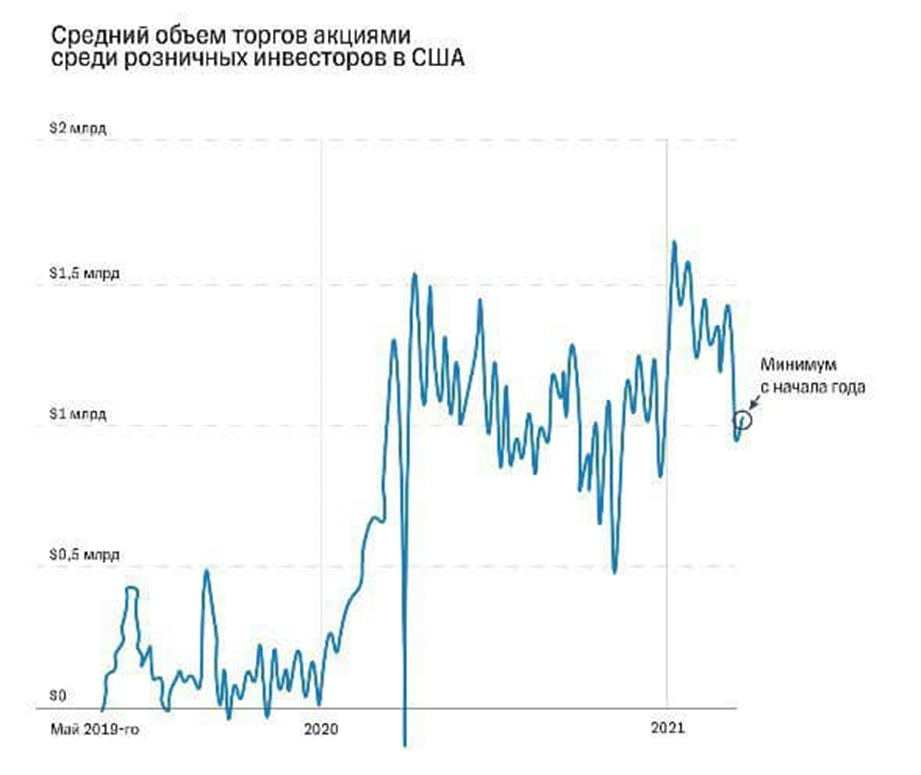

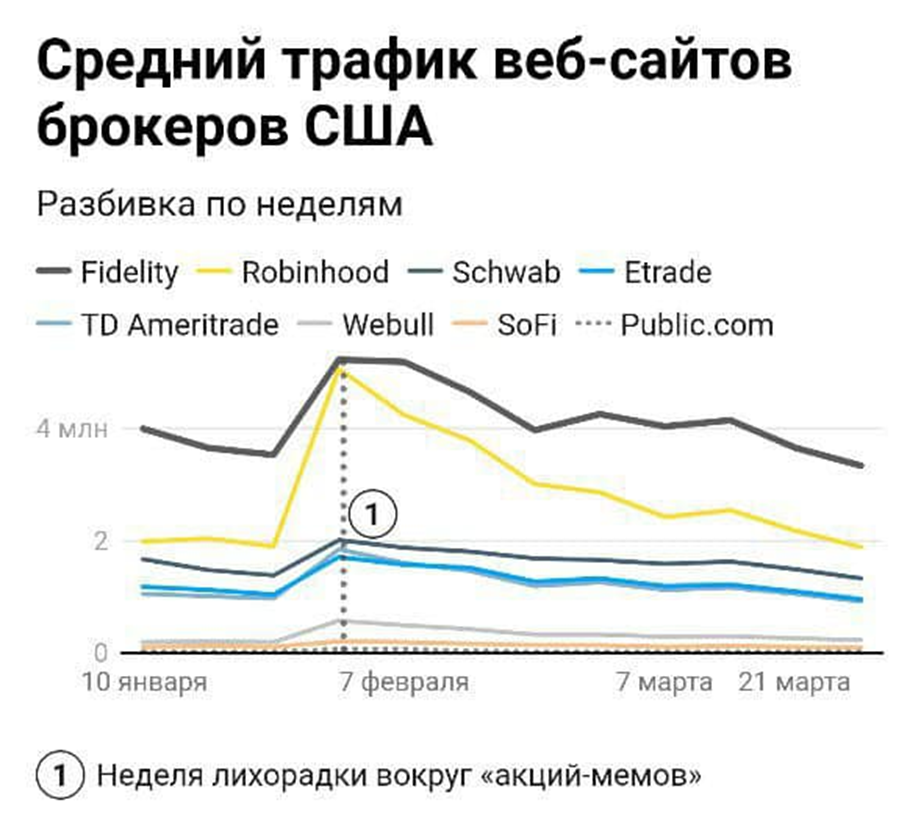

4. Слайды 2 и 3 показывают как вели себя в феврале и марте физики США. Они покупали до февраля 2021 и рухнули по покупкам в феврале и марте.

Т.е. физики тарили на хаях и эйфории , smart money тарят на коррекциях.

Вывод :

- держите долю кэша. Никогда на 100% не заходите от того, что есть. Никогда. Кэш для скидок должен быть всегда.

- не ведитесь на рекламу, что «инвестиции это просто», просто как раз потерять свои деньги;

- если вы смотрите ролики вы должны задать себе вопрос и чувствуете после них , что вас каждый раз раздёргивают , задумайтесь - может это делается специально.

- Самостоятельные инвестиции - это труд или проще просто купите ETF на S&P , лет на 10;

- не надо лезть в плечи, тем более есть брокеры , где плечи более 20%. Инвестировать в кредит?! По-моему само по себе это глупо;

- как и писал в декабре 2020, пройдёт эйфория и часть физиков уйдёт с рынка разочарованным.

Думаю процентов 30%. Это те, кто в 2020 решил, что можно бросить работу и тупо жить за счёт рынка. Да, есть такие, единицы, сам знаю таких , только это после 10-15 лет практики;

- допинга в будущем будет меньше, при этом он будет и будет целевым , как например инфраструктурный пакет демократов;

- не будет расти мусор и компании, торгующие воздухом;

- держите список сильных компаний. Как идёт коррекция рынка, при этом если по самой компании компании нет негатива - берём.

- покупать любимую компанию надо в несколько заходов. Не за один раз. Я покупаю в три подхода;

- мой подход на практике по подбору бумаг , в общих чертах , без подробностей: макроэкономика, тренды, оценка бенефициаров по фундаменту, оценка выбранных бенефициаров по точкам входа. Обмен лучшими практиками с теми, кто зарабатывает 100% говорит - эта система работает, при этом конечно же мы не боги, все знать не можем. И здесь решает портфельный подход. В портфеле от 14 до 30 с сильных компаний.

Профиль автора в соцсети: https://www.facebook.com/profile.php?id=100001171587739

обсуждение