При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Российские индексы демонстрируют смешанную динамику перед оглашением итогов заседания ЦБ РФ

- 23.07.2021 | 13:04

- Рынки

- Игорь Додонов

- Финам

Российские фондовые индексы изменяются разнонаправленно в пятницу, 23 июля, отыгрывая неоднозначный внешний фон. Так, торги на азиатских рынках сегодня завершились преимущественно в минусе на фоне сохраняющихся повышенных эпидемиологических рисков, хотя торги на биржах Европы проходят в позитивном ключе на фоне неплохих корпоративных отчетностей и макроданных. Определенную поддержку российским акциям оказывают высокие цены на нефть, стабилизировавшиеся вблизи отметки $74 за баррель по марке Brent после существенного роста последних дней.

Торги на американских фондовых площадках вчера закончились повышением основных индексов в пределах 0,4%, сегодня фьючерс на индекс S&P 500 прибавляет порядка 0,3%. Доходность 10-летних «трежериз» поднимается на 1 базисный пункт и находится на отметке 1,29%.

Индекс МосБиржи к середине торговой сессии понизился на 0,23% до 3745,6 пункта, тогда как индекс РТС увеличился на 0,49% до 1607,5 пункта.

Главным событием для российских инвесторов сегодня является заседание Банка России, результаты которого станут известны в 13:30 МСК, а также пресс-конференция его главы Эльвиры Набиуллиной (начнется в 15:00 МСК). Регулятор, как ожидается, поднимет ключевую ставку на 0,75-1 п.п. с целью сдерживания инфляции.

Что касается важной макростатистики, в США сегодня будут опубликованы предварительные июльские значения индексов PMI в промышленности и сфере услуг, а также выйдет еженедельный отчет по числу нефтедобывающих установок от Baker Hughes.

Наиболее существенное повышение сегодня демонстрируют обыкновенные акции «Банка Санкт-Петербург» (+2%), «Распадской» (+1,5%), «Мечела» (+1,5%), «ММК» (+1,4%), «Русала» (+1,3%). Между тем ощутимо подешевели бумаги «ТМК» (-1,8%), «Петропавловска» (-1,7%), «Полюса» (-1,1%), «Полиметалла» (-1%).

Девелопер «Etalon Group» представил неплохие операционные результаты за 1-е полугодие текущего года. Так, продажи компании подскочили на 39% в годовом выражении до 41,1 млрд руб. В общей сложности в январе-июне компания реализовала 220,94 тыс. кв. м недвижимости. Акции «Etalon Group» на этом фоне подорожали на 2,1%.

Инвесторам, интересующимся российским рынком акций, мы рекомендуем обратить внимание на стратегию «RU. Капитал и дивиденды».

С технической точки зрения на дневном графике индекс МосБиржи оттолкнулся от уровня 3700 пунктов. Ожидаем продолжения подъема, с ближайшей целью на отметке 3790 пунктов, где проходит 50-дневная скользящая средняя.

Рынок акций США вновь закрылся в зеленой зоне

Американские фондовые индексы завершили торги четверга с умеренным повышением. Отметим, что в предыдущие дни рынок практически полностью отыграл падение начала недели, и инвесторы, судя по всему, решили несколько поумерить пыл в ожидании драйверов для дальнейшего движения. В центре внимания участников торгов остаются выходящие в большом количестве квартальные отчетности компаний, а также макроэкономические данные.

Согласно отчету Минтруда США, число первичных заявок на пособие по безработице в стране на прошлой неделе подскочило на 51 тыс. до 419 тыс., тогда как аналитики в среднем ожидали их сокращения до 350 тыс. Количество заявок оказалось максимальным за последние девять недель. Тем временем продажи на вторичном рынке жилья Штатов в июне увеличились на 1,4% относительно предыдущего месяца до 5,86 млн домов в пересчете на годовые темпы. Повышение показателя было зафиксировано впервые за пять месяцев.

По итогам дня индекс «голубых фишек» Dow Jones Industrial Average повысился на 0,07% до 34 823,4 пункта. Индекс широкого рынка Standard & Poor's 500 увеличился на 0,20% до 4 367,5 пункта, а индекс высокотехнологичных отраслей Nasdaq Composite поднялся на 0,36% до 14 684,6 пункта.

Акции железнодорожного оператора Union Pacific подорожали на 1,1% после того, как компания отчиталась о рекордной прибыли по итогам 2-го квартала, которая к тому же превзошла средний прогноз аналитиков.

Бумаги производителя iPhone Apple, входящие в состав стратегии «US. Сбалансированная», выросли в стоимости на 1%.

В тоже время капитализация авиаперевозчика Southwest Airlines снизилась на 3,5% в связи с тем, что скорректированный убыток компании во 2-м квартале оказался выше ожиданий.

Цена акций производителя полупроводниковых компонентов Texas Instruments упала на 5,3% после того, как компания дала разочаровывающий прогноз на текущий квартал.

S&P 500

С точки зрения теханализа на дневном графике индекс S&P 500 движется в рамках восходящего клина. Ожидаем продолжения повышения к верхней границе фигуры, в район 4400 пунктов.

Фондовая Европа продолжила подъем

Сегодня основные европейские фондовые индексы продолжили подъем. Поддержку рынкам оказывают «голубиные» результаты завершившегося накануне заседания ЕЦБ, пообещавшего сохранять текущую стимулирующую монетарную политику в течение продолжительного времени, а также по большей части сильные результаты компаний за 2-й квартал и хорошая макростатистика.

Так, согласно предварительным данным IHS Markit, сводный индекс менеджеров по закупкам (PMI) в еврозоне в июле вырос до 60,6 пункта, максимума с 2000 г., с 59,5 пункта в предыдущем месяце. Индикатор в сфере услуг повысился до 60,4 пункта с 58,3 пункта в июне, тогда как производственный PMI уменьшился до 62,6 пункта с 63,4 пункта. В том числе сводный PMI Германии, ведущей экономики еврозоны, в этом месяце поднялся до 62,5 пункта с июньских 60,1 пункта.

Тем временем розничные продажи в Великобритании, по данным Национального статистического управления (ONS) страны, в июне увеличились на 0,5% по сравнению с предыдущим месяцем, хотя аналитики в среднем ожидали их снижения на 0,1%. Кроме того, рассчитываемый GfK NOP индекс потребительского доверия в Британии в июле вырос на 2 пункта по сравнению с июнем до -7 пунктов, максимума с февраля прошлого года.

По состоянию на 12:10 МСК немецкий DAX повысился на 0,60%, британский FTSE 100 увеличился на 0,72%, а французский CAC 40 стал тяжелее на 0,76%. Сводный фондовый индекс региона STOXX Europe 600 поднялся на 0,62% до 459,4 пункта.

Акции французского производителя автомобильных компонентов Valeo подскочили в цене на 7,8% после того, как компания отчиталась о существенном росте выручки и прибыли в 1-м полугодии. На этом фоне бумаги других производителей автозапчастей, Faurecia и Continental, подорожали на 5,1% и 4,1%, соответственно.

Капитализация шведской строительной компании Skanska выросла на 5,4% в связи с тем, что выручка и прибыль компании заметно выросли во 2-м квартале благодаря восстановлению строительной активности на ее основных рынках.

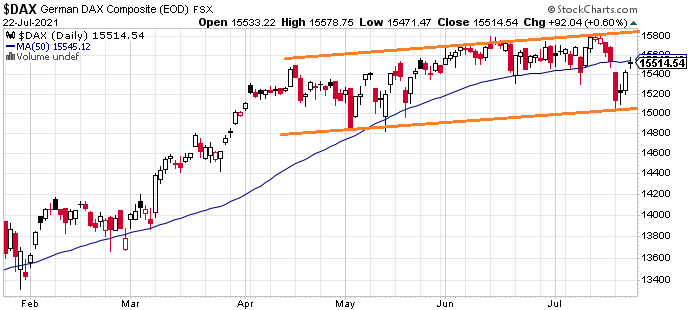

DAX

С точки зрения теханализа на дневном графике индекс DAX, двигаясь в рамках восходящего канала, протестировал 50-дневную скользящую среднюю. Если данная линия будет пройдена, подъем продолжится к верхней границе канала, в район 15 800 пунктов.

На рынках Китая преобладали негативные настроения

Китайские фондовые индексы заметно снизились в пятницу. Давление на настроения инвесторов продолжали оказывать новости об ухудшении эпидемиологической ситуации в регионе, в том числе и в Поднебесной. Так, ранее на этой неделе Госкомитет здравоохранения КНР зафиксировал максимальное с конца января число случаев заражения Covid-19 в стране, рост заболеваемости коронавирусом также наблюдается и в других государствах, что заставляет правительства вводить ограничительные меры. Участники рынка опасаются, что это отрицательно скажется на бизнесе и туризме и может воспрепятствовать восстановлению азиатской экономики.

По итогам сессии индекс CSI 300 уменьшился на 1,21% до 5 089,2 пункта, а ChiNext упал на 2,10% до 3 469,9 пункта. Гонконгский Hang Seng просел на 1,50% до 27 284,9 пункта.

В лидерах снижения на торгах в Гонконге оказались акции сети ресторанов Haidilao International (-5,5%), производителя спорттоваров Anta Sports Products (-4,9%), производителя оптических компонентов Sunny Optical Technology (-3,8%), биржевого оператора Hong Kong Exchange and Clearing (-3,7%).

Стоимость акций онлайн-поисковика Baidu, входящих в состав стратегии «CN. Проснувшийся дракон», которая доступна только квалифицированным инвесторам, понизилась на 2,1%.

При этом лучше широкого рынка смотрелись бумаги фармацевтической компании CSPC Pharmaceutical (+2,3%), девелопера China Overseas (+1,8%), а также производителя электромобилей BYD (+1,4%).

С точки зрения теханализа на дневном графике индекс CSI 300 оттолкнулся от верхней границы локального нисходящего канала. Ожидаем продолжения снижения к нижней границе фигуры, с ближайшей целью в районе 5000 пунктов.

К 11:15 МСК на валютном рынке пара USD/CNY окрепла на 0,10% до 6,476, а курс USD/CNH повысился на 0,09% до 6,480. Котировки валютной пары USD/HKD практически не изменились, оставшись на отметке 7,771.

Доходность 10-летних китайских государственных облигаций в пятницу поднялась на 1 б.п. до 2,94%.

Нефтяные цены восстановились после падения в начале недели

В пятницу, 23 июля, цены на «черное золото» немного снижаются после роста более чем на 2% днем ранее. Котировки полностью восстановились после обвала в начале недели, чему во многом поспособствовала опубликованная в среду статистика от агентства EIA, отразившая сильный спрос на топливо в США. Между тем риски для нефтяного рынка по-прежнему сохраняются из-за распространения нового штамма коронавируса Дельта в мире, а также из-за возможного сокращения импорта нефти со стороны Китая.

К 11:48 МСК сентябрьские фьючерсы на нефть марки Brent опустились на 0,05% и находились у отметки $73,75, а сентябрьские фьючерсы на нефть марки WTI торговались в плюсе на 0,03% на уровне $71,89.

Покупательские настроения вновь возобладали на нефтяном рынке после публикации в среду данных по запасам нефти в США, отразивших сильный спрос на топливо на фоне летнего автомобильного сезона. Так, запасы нефти в терминале Кушинга сократились на 1,347 млн баррелей и достигли минимума с января 2020 года, а запасы бензина и дистиллятов снизились на 0,121 млн и 1,349 млн баррелей, соответственно, что было позитивно воспринято участниками рынка.

В то же время нельзя не отметить сохраняющиеся риски для нефтяного рынка из-за распространения в мире нового штамма коронавируса Дельта, который является более заразным, в связи с чем в ряде стран были повторно ужесточены ограничительные меры.

Помимо этого, на днях стало известно о том, что Китай впервые в истории начал распродавать нефть из своих стратегических запасов в целях поддержки промышленности и снижения инфляции издержек. В текущем месяце объемы продаж из государственных запасов составили 22 млн баррелей. Стоит сказать, что ранее Китай прибег к аналогичным мерам на рынке металлов, что повлекло за собой остановку роста и стабилизацию мировых цен на цветные металлы. Очевидно, что при текущем уровне цен на нефть и внушительных объемах накопленных запасов продажа нефти из резервов является наиболее выгодной стратегией для КНР. Во втором квартале 2021 года Китай сократил объемы импорта нефти на 13% г/г, а потребности внутреннего рынка в нефти покрывались из коммерческих запасов. Если тенденция на снижение нефтяного импорта со стороны КНР сохранится и далее, это может послужить серьезным поводом для коррекции цен на «черное золото».

Касательно статистики по нефтяному рынку, сегодня в 20:00 МСК ожидается публикация статистики по буровой активности в США от нефтесервисной компании Baker Hughes.

Нефть Brent

Цена нефти марки Brent достигла линии 50-дневной скользящей средней, вблизи которой возможна остановка роста. Между тем стохастические линии находятся в благоприятном для покупок положении, что может указывать в пользу дальнейшего восстановления или консолидации котировок в боковом диапазоне.

Цены цветных металлов снижаются на торгах в пятницу. По состоянию на 11:48 МСК котировки золота опустились на 0,04% и находились у отметки $1804,75 за тройскую унцию.

Золото (GC)

Цена золота продолжает тестировать уровень $1800 на предмет пробития вниз, однако закрытие происходит выше него. Стохастические линии все еще направлены вниз, что говорит в пользу снижения/консолидации по инструменту на краткосрочном горизонте.

Американский доллар завершает неделю небольшим приростом

В пятницу, 23 июля, доллар США продолжает укрепляться по отношению к основным мировым валютам, завершая неделю вблизи своих многомесячных максимумов. По состоянию на 11:50 МСК курс EUR/USD подрос на 0,08% до 1,17775, а индекс доллара DXY прибавлял 0,07% и находился у уровня 92,892. По итогам предыдущей торговой сессии курс основной валютной пары снизился на 0,17% до отметки 1,17722, а индикатор DXY закрылся в плюсе на 0,10%, на уровне 92,85.

Ключевым событием вчерашнего дня стало заседание ЕЦБ, которое стало первым после изменения стратегии регулятора. По его итогам ЦБ сохранил базовую процентную ставку, маржинальную ставку и ставку по депозитам на уровне 0%, 0,25% и -0,5%, соответственно. При этом процентные ставки будут сохраняться на нынешнем уровне или ниже до тех пор, пока инфляция не достигнет и не стабилизируется на уровне 2%. Также регулятор оставил без изменений другие параметры денежно-кредитной политики, в частности, программы выкупа активов Pandemic Emergency Purchase Programme (PEPP). Объемы покупок активов в рамках PEPP останутся повышенными по сравнению с началом года, а сама программа будет действовать как минимум до марта 2022 года. Таким образом, ЕЦБ подтвердил ожидания участника рынка в том, что ультрамягкая монетарная политика в еврозоне будет сохраняться дольше, нежели предполагалось ранее, что на среднесрочном горизонте будет оказывать давление на курс евро. Помимо этого, глава регулятора Кристин Лагард во время пресс-конференции по итогам заседания отметила растущие риски из-за распространения нового штамма коронавируса Дельта, что может замедлить восстановление европейской экономики.

В части макроэкономической статистики, вчера в еврозоне вышли предварительные июльские данные по индексу доверия потребителей. Так, значение показателя снизилось до -4,4 пункта по сравнению с -3,3 пункта месяцем ранее, тогда как аналитики ожидали роста до -2,5 пункта. Также сегодня в Германии и еврозоне были обнародованы предварительные данные по индексам деловой активности в производственном секторе и сфере услуг за июль, и все четыре показателя превысили свои прогнозные значения.

В США стали известны данные по количеству первичных обращений за пособиями по безработице. По итогам предыдущей недели показатель неожиданно вырос до 419 тыс. против предыдущего результата в 368 тыс. и консенсус-прогноза в 350 тыс. Также хуже ожиданий оказались июньские данные по продажам на вторичном рынке жилья: значение показателя составило 3,86 млн в сравнении с 5,78 млн в мае, тогда как эксперты прогнозировали рост до 5,9 млн. Помимо этого, отрицательная динамика была зафиксирована по индексу национальной активности от ФРБ Чикаго – в июне индикатор снизился до 0,09 пункта против 0,26 пункта месяцем ранее. Сегодня необходимо будет проследить за публикацией в США предварительных июльских данных по индексам PMI в производственном секторе и сфере услуг.

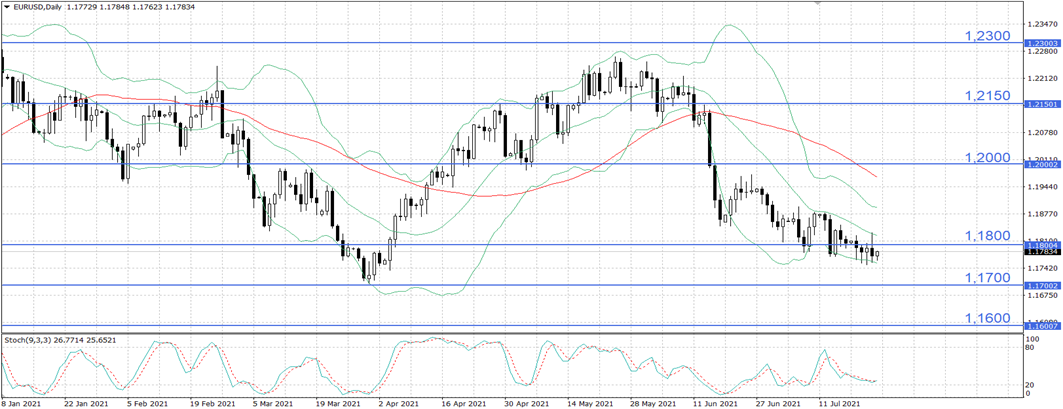

Курс EUR/USD продолжает консолидироваться под уровнем 1,1800. Стохастические линии направлены вниз, однако замедлили снижение и находятся вблизи зоны перепроданности, что указывает на ослабевание нисходящего импульса по инструменту и вероятность консолидации котировок в боковом диапазоне на краткосрочном горизонте.

Будет ли новая пенсионная реформа?

Что говорят о вероятности новой пенсионной реформы. Индексация пенсий и пенсионных коэффициентов в 2026 году. Обсуждение пенсионных проблем вызывает гнев «лучших людей города». Вранье о «13-й пенсии». Лучший способ получать достойную пенсию – не выходить на нее. Где и как хотят путешествовать пенсионеры. Кто «заплатил» за разговор о пенсиях. Сколько стоит терпение?

Будет ли новая пенсионная реформа?

Что говорят о вероятности новой пенсионной реформы. Индексация пенсий и пенсионных коэффициентов в 2026 году. Обсуждение пенсионных проблем вызывает гнев «лучших людей города». Вранье о «13-й пенсии». Лучший способ получать достойную пенсию – не выходить на нее. Где и как хотят путешествовать пенсионеры. Кто «заплатил» за разговор о пенсиях. Сколько стоит терпение?

Европейские рынки закрылись разнонаправленно на фоне данных по инфляции в Великобритании и ожиданий решений центробанков

Фондовые площадки Европы в среду закрылись разнонаправленно, при этом лондонский рынок оказался в лидерах роста после публикации более мягкого, чем ожидалось, отчёта по инфляции за ноябрь, что усилило ожидания снижения ставки Банком Англии в четверг.

Европейские рынки закрылись разнонаправленно на фоне данных по инфляции в Великобритании и ожиданий решений центробанков

Фондовые площадки Европы в среду закрылись разнонаправленно, при этом лондонский рынок оказался в лидерах роста после публикации более мягкого, чем ожидалось, отчёта по инфляции за ноябрь, что усилило ожидания снижения ставки Банком Англии в четверг.

Кирилл Дианов: «Финансовый сектор стал драйвером импортозамещения»

Российский финансовый сектор находится на этапе масштабной технологической перестройки ввиду регуляторных требований и ограничений на использование зарубежного программного обеспечения. Ужесточение стандартов ЦБ, в том числе приказ № 683-П, ставит перед банками и страховыми компаниями задачу не только обеспечить высокий уровень информационной безопасности, но и выстроить устойчивую ИТ-инфраструктуру на базе отечественных решений. Вместе с Кириллом Диановым, руководителем направления облачной интеграции «Онланты», обсудили тренд на импортозамещение в финсекторе и проанализировали ряд используемых решений.

Кирилл Дианов: «Финансовый сектор стал драйвером импортозамещения»

Российский финансовый сектор находится на этапе масштабной технологической перестройки ввиду регуляторных требований и ограничений на использование зарубежного программного обеспечения. Ужесточение стандартов ЦБ, в том числе приказ № 683-П, ставит перед банками и страховыми компаниями задачу не только обеспечить высокий уровень информационной безопасности, но и выстроить устойчивую ИТ-инфраструктуру на базе отечественных решений. Вместе с Кириллом Диановым, руководителем направления облачной интеграции «Онланты», обсудили тренд на импортозамещение в финсекторе и проанализировали ряд используемых решений.

обсуждение