При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Как ЕС использовал кризис для торговой экспансии.

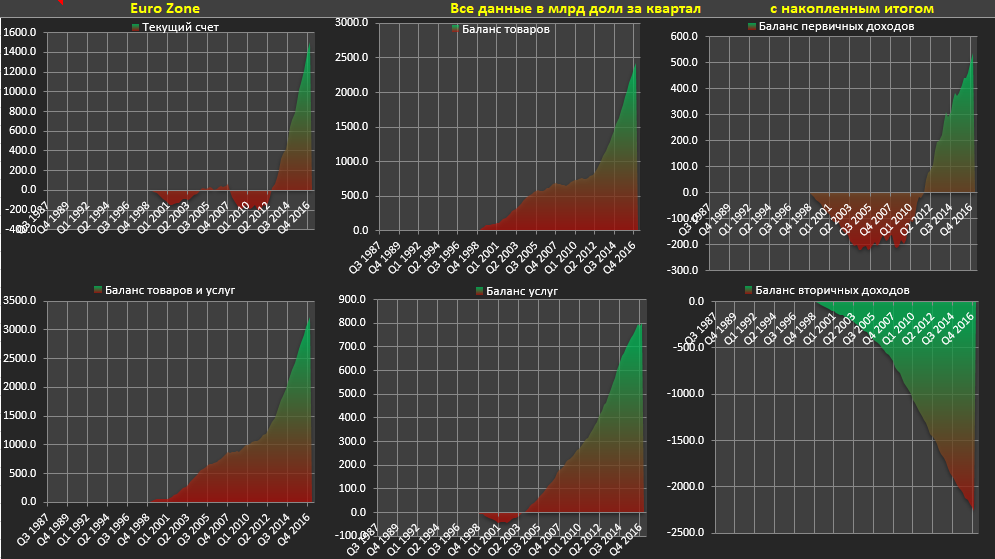

Страны Еврозоны очень успешно использовал кризисные процессы за последние 10 лет в своих интересах. В период с 2006 по 2011 среднеквартальное положительного сальдо по торговле товарами составляло 9 млрд долл, на протяжении 2016 оно стабильно превышало 100 млрд долл. В 2017 в связи с укреплением евро и ростом цен на энергоносители положительное сальдо за первый квартал снизилось до 76 млрд и может упасть до 45 млрд к концу года, если тенденции продолжатся, однако это все равно в несколько раз выше того, что было 5-6 лет назад.

Переходу от околонулевого баланса стран Еврозоны к существенному профициту способствовали несколько обстоятельств. С 2011 по 2013 основную роль играла периферия стран Еврозоны, которая радикальным образом снижала импорт с попытками удержания экспорта при одновременном расширении экспортного потенциала Германии. С 2014 улучшению торгового баланса способствовал обвал цен на энергоносители, что является наиболее ощутимой торговой категорией стран Еврозоны при 95% энергетическом дефиците и ослабление евро (в первую очередь к доллару).

Но и по торговле услугами страны Еврозоны улучшили свои показатели. С 2006 по 2011 профицит услуг составлял около 12 млрд долл, а с 2012 по настоящий момент вырос до 20.5 млрд в среднем за квартал.

В начале 2016, когда импорт энергоносителей серьезно снизился, то положительный баланс товаров и услуг в Еврозоне составлял 140 млрд долл. Сейчас не так все хорошо – 89 млрд из-за роста энергосырья и укрепления евро.

С накопленным итогом это смотрится более выразительно.

С 2012 хорошо виден рывок по балансу товаров и услуг, который на 80% был обеспечен положительным сальдом по товарам. Текущий счет = балансу по товарам и услугам + баланс первичных доходов + баланс вторичных доходов.

С 2011 из минуса вышел баланс первичных доходов, который практически полностью обеспечивается инвестиционной компонентой, т.е. доходами от владения активами (процентных платежей с кредитов, депозитов, инвестиций в облигации и от дивидендов). В срендем за квартал положительное сальдо около 20 млрд долл за последние 3 года, а с 2012 нарастили свыше полу триллиона.

Баланс вторичных доходов обычно всегда отрицательный в богатых странах. Это внеинвестиционные трансферты. Как правило, речь идет о безвозмездных, не торговых переводах. Например, гастарбайтеры приезжают в Еврозону и отправляют заработанное в Польшу, Украину или какой-нибудь там Алжир. Или же родственники или друзья переводят деньги в другие страны родственникам или друзьям на лечение, образование или другие цели.

Применительно к странам Еврозоны, с 2000 года отрицательное сальдо по вторичным доходам составило почти 2.3 трлн евро, а в год выходит в среднем около 130-150 млрд евро за последнее время.

Что касается первичных доходов, то профицит сформировался за счет избыточных ресурсов, полученных из экономической деятельности (баланса товаров и услуг). Почти пол триллиона заработанных в год инвестировалось во всем мире (покупка акций, облигаций, выдача кредитов). Соответственно, результирующим эффектом данных операций было то, что от инвестиций генерировался процентный и дивидендный доход, который в свою очередь отражался в первичных доходах.

С середины 2013 почти 1.6 трлн долл был дефицит по финансовому счету (профицит по текущему счету корреспондируется с дефицитом по финансовому счету). Дефицит означает избыточность финансовых ресурсов, которые инвестируются во вне или же уход капитала, что, впрочем, одно и тоже по сути, но не по содержанию. Уход капитала может иметь различное содержание – это может быть инвестиционный уход с целью получения инвестиционных доходов в будущем, как сейчас в Еврозоне. А может быть бегство с целью ухода от налогов, сокрытия доходов в стране пребывания или попытка спастись от политического режима. Второе актуально для диких стран, типа стран Латинской Америки, Африки, Украины и России.

На графиках показано, что с 2013 усиливается баланс прямых инвестиций (разница между активами и обязательствами). Плюс означает, что страны Еврозоны инвестируют во внешний мир больше, чем иностранцы в Еврозону. По портфельным инвестициям тенденции были противоположные с прямыми. Обычно иностранцы больше предпочитали краткосрочные вложения без права на блокпакет, чем резиденты Еврозоны. Сейчас тенденция сменилась, опять же из-за профицита по счету текущих операций.

Баланс прочих инвестиций формируется в основном за счет кредитов, потоков наличности и торговых авансов. Активы – страны Еврозоны выдают кредиты, а обязательства – получают. До триллиона положительного баланса они дошли с 2013 по 2014, когда ЕЦБ инициировал процедуру снижения ставок, а с 2015 началась весьма странная тенденция, когда резиденты Еврозоны нарастили обязательства почти на 800 млрд долл по ставкам выше, чем дает внутренний рынок.

Однако, как по активам, так и по обязательствам совокупный накопленный баланс такой же или ниже, чем в 2007, что сигнализирует о приостановке общемировой кредитной экспансии и трансграничного проникновения денежных инструментов.

Тем не менее, общая картина такова, что страны Еврозоны активно используют возможности и конъюнктурные моменты для торговой экспансии. Хотя в денежном и физическом выражении экспорт товаров от 2008 вырос не сильно, но они существенно снизили импорт, что расширило торговый баланс. Профицит финансовых ресурсов у них огромен и достигал полу триллиона долларов в год, что позволяло агрессивно инвестировать по миру.

обсуждение