При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Результаты в прошлом не гарантируют результатов в будущем!

Сегодня продолжаем разговор, начатый в прошлом посте #итогиФинСов. Напомню, что мы сравнивали показатели различных стратегий на промежутке 1 год и 10 лет. В результате обнаружили, что стратегия Power 4 Sector, которая в прошлом году принесла своим инвесторам аж +32,72%, за десятилетку показала один из худших результатов, «проиграв» даже Индексу S&P 500!

Благодаря этому сформулировали Первую Инвестиционную Истину: «Годовая доходность – не показатель!».

А как же звучит Вторая Инвестиционная Истина?

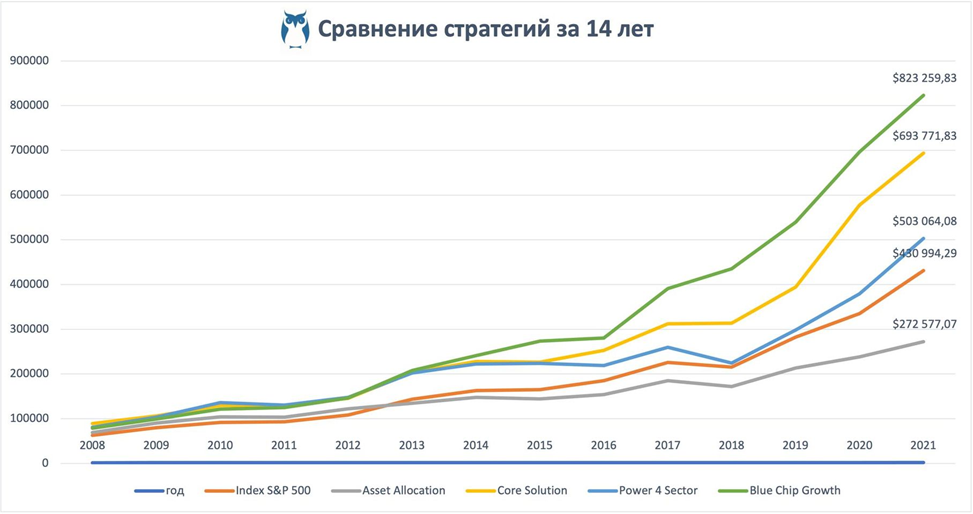

Для начала предлагаю взглянуть на доходность тех же самых стратегий, но… уже на 14-летнем сроке, начиная с «того самого» кризиса 2008г.

Итак. Если бы мы 14 лет назад вложили незабвенные $100т. в каждую стратегию, то к январю этого года у нас были бы следующие суммы на счетах:

$272 577 - Типовой умеренный инвестиционный портфель (Asset Allocation)

$430 994 - Index S&P 500

$503 064 – Power 4 Sector Strategy

$693 772 - Core Solution All Cap World

$823 260 - Blue Chip Growth

Так-так! Уж не наш ли этот аутсайдер Power 4 Sector, проигравший за десятилетку Индексу S&P 500, на сроке в 14 лет уверенно его обогнал?! Вот это новость!

А из этого следует что? Правильно!

Вторая Инвестиционная Истина: «Результаты в прошлом не гарантируют результатов в будущем!»

А теперь, помня про обе Инвестиционные Истины, какой стратегии захочется отдать предпочтение?

Профиль автора в соцсети: https://www.facebook.com/LeKrasa

обсуждение