При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Банк России не публикует информацию об издержках в ПИФах в своих обзорах.

Даже ребенку, наверное, понятно, что доходность портфеля инвестиционного фонда зависит от издержек. А те, кто хоть как-то занимался инвестициями, наверное, понимают, что главным преимуществом разного рода взаимных фондов и ETFs от других более «мутных» инвестиционно-финансовых продуктов являются низкий уровень издержек и высокий уровень прозрачности этой информации для общественности.

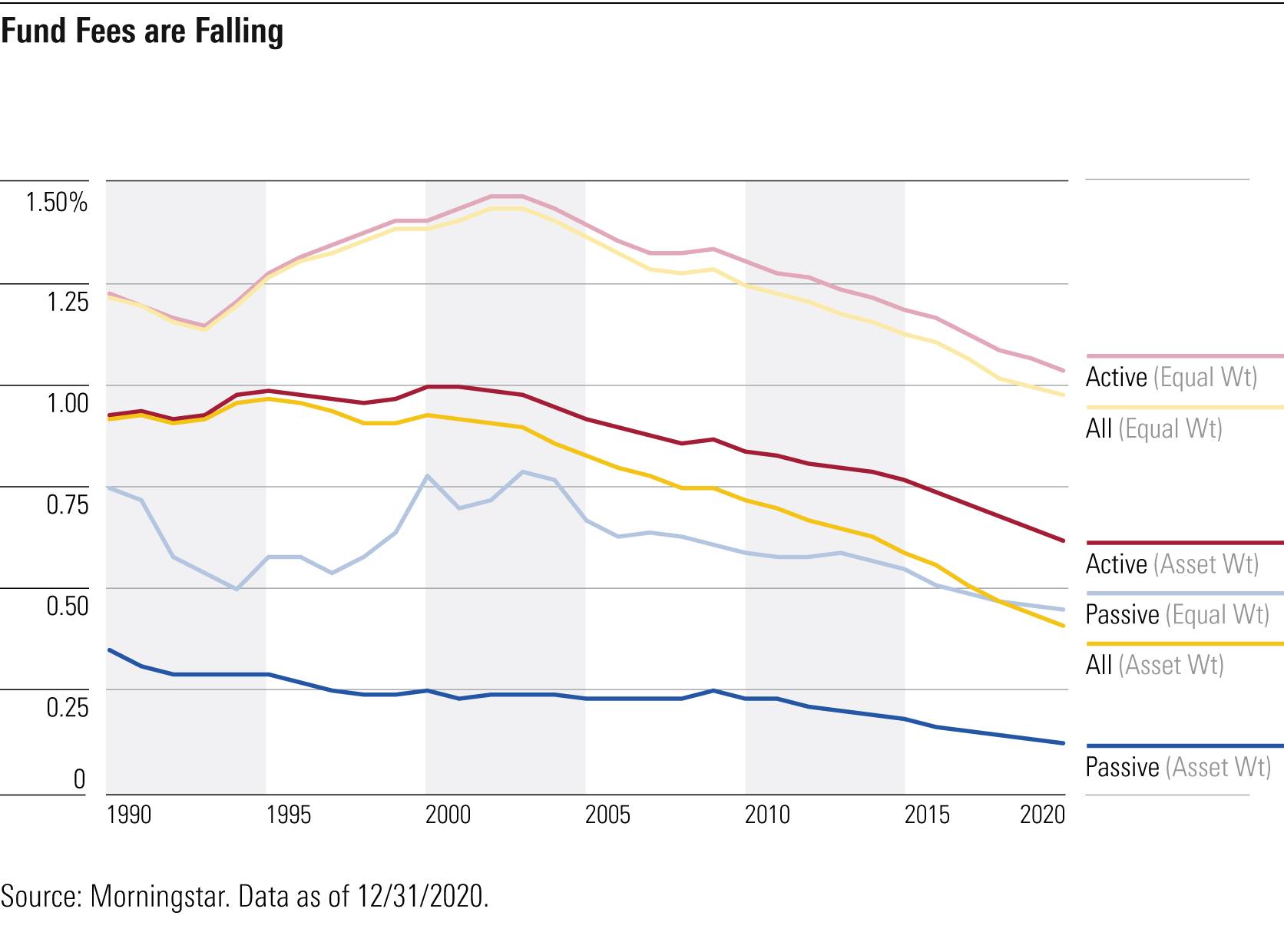

Сегодня увидел интересную обзорную статью в Morningstar об издержках взаимных фондов в США. Наверное, российскому инвестору будет просто полезно еще раз увидеть эти цифры, чтобы понимать, сколько должны «стоить» открытые и биржевые ПИФы в России. В 2020 г. средневзвешенный коэффициент расходов по всем взаимным фондам и ETFs составил 0,41%. Это меньше половины того, что инвесторы платили в фонд в среднем в 2000 году.

Размер издержек – это главное, что влияет на потоки взаимных фондов. На втором приводимым MS графике показано, что за 9 из последних 10 лет на самые дешевые 20% фондов во всех категориях Morningstar, приходилось 100% чистого притока новых средств инвесторов. Из оставшихся 80% за весь год, кроме одного, деньги уходили. Суммы ошеломляющие. За этот 10-летний период более 5 трлн долл. поступило в когорту недорогих, в то время как из оставшихся средств было выведено почти 1,9 трлн долл. (Предполагаю, что эти цифры могут вызвать некоторое внутреннее чувство сожаления у руководителей управляющих компаний ПИФыми, которые за все эти годы так и не рискнули использовать стратегии зарабатывания доходов за счет активного привлечения средств в более дешевые фонды вместо того, чтобы удерживать астрономические комиссии в уже работающих фондах. Теперь за счет новых ETFs, которые пачками создаются компаниями на узком рынке, потери от промедления в инновациях вряд ли компенсируешь).

Классно, скажите Вы, хорошо бы и российским инвесторам знать бы такую информацию о российских открытых и биржевых ПИФах. И тут, увы, облом… Подобную статистику по категориям фондов и в исторической динамике не знает ни Банк России, ни investfunds.ru, ни консультанты, ни тем более инвесторы. Банк России даже не публикует информацию об издержках в ПИФах в своих обзорах. Регулятор почему-то уверяет, что предельные цифры издержек в правилах фондов – это и есть достаточная информация для инвестора. Но, увы, это не так. Данные цифры являются предельными, а не фактическими (эти значения существенно различаются по фондам). А кроме того, предельные цифры в правилах не позволяют составлять динамические ряды изменений фактических издержек. Слабо оказалось следовать лучшим мировым практикам.

Кстати, в проекте Основных направлений развития финансового рынка в РФ ПИФы и ETFs практически не упоминаются. Особенно это красноречиво в разделе 3, где говорится о ПЕРСПЕКТИВАХ.

Профиль автора в соцсети: https://www.facebook.com/ae.abramov

обсуждение