При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Российская риск-премия демонстрирует признаки нормализации

- 08.02.2021 | 11:27

- Рынки

- Алексей Ковалев

- Финам

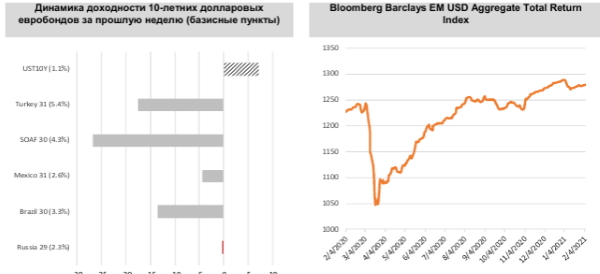

Россия осталась в числе аутсайдеров по итогам прошлой недели среди крупнейших ЕМ на фоне рисков геополитики.

Впрочем, за исключением самых дальних российских суверенных выпусков, потерь не было. Что касается общей картины в долларовом сегменте развивающихся стран, то рынки постепенно приходят в себя после распродаж UST в начале года.

Отражением некоторого улучшения ситуации с глобальным аппетитом к риску стала динамика привлечения средств крупнейшими ETF, ориентированными на номинированный в твердых валютах долг развивающихся стран. В частности, отметим динамику крупнейшего из фондов EMB – iShares J.P. Morgan USD Emerging Markets Bond ETF.

И снова неделя прошла без новых размещений, хотя в начале января заемщики показывали хороший темп. Тем не менее, в четверг «Интерфакс» сообщил, что «Газпром» на этой неделе может выйти на рынок с новым выпуском евробондов.

Хотя за последние 3 недели отечественная кривая отставала в своей динамике от аналогов из ЕМ, российская риск-премия уже начала показывать признаки нормализации. Впрочем, начавшая опять расти доходность американской 10-летки пока не позволяет компенсировать «санкционный» откат самым дальним российским бумагам, доходности которых остаются на локальных максимумах.

Recommendation list (российский риск)

В сегменте коротких долларовых бумаг мы решили обратить внимание на один из «вечных» выпусков «Альфа-банка» с купоном 8,0%. Ближайший колл по этой бумаге запланирован на 3 февраля будущего года по номиналу. Это будет первой возможностью для эмитента отозвать евробонд, обслуживание которого обходится, на наш взгляд, неоправданно дорого в текущих условиях очень низких процентных ставок (бумага размещена в 2016 году). В этой связи мы считаем, что шанс реализации колла весьма велик. Отметим, что доходность к коллу в феврале следующего года составляет 3,7%.

Будет ли новая пенсионная реформа?

Что говорят о вероятности новой пенсионной реформы. Индексация пенсий и пенсионных коэффициентов в 2026 году. Обсуждение пенсионных проблем вызывает гнев «лучших людей города». Вранье о «13-й пенсии». Лучший способ получать достойную пенсию – не выходить на нее. Где и как хотят путешествовать пенсионеры. Кто «заплатил» за разговор о пенсиях. Сколько стоит терпение?

Будет ли новая пенсионная реформа?

Что говорят о вероятности новой пенсионной реформы. Индексация пенсий и пенсионных коэффициентов в 2026 году. Обсуждение пенсионных проблем вызывает гнев «лучших людей города». Вранье о «13-й пенсии». Лучший способ получать достойную пенсию – не выходить на нее. Где и как хотят путешествовать пенсионеры. Кто «заплатил» за разговор о пенсиях. Сколько стоит терпение?

Рынки в ожидании сигналов

Эта неделя обещает стать одной из самых значимых для финансовых рынков США за последние месяцы, поскольку инвесторы наконец получат доступ к массиву макроэкономических данных, способных пролить свет на реальное состояние американской экономики. Публикации отчётов по рынку труда, инфляции и потребительской активности, отложенные из-за самой продолжительной (43 дня) приостановки работы федерального правительства, должны помочь рынкам определиться с направлением движения в завершающей фазе года.

Рынки в ожидании сигналов

Эта неделя обещает стать одной из самых значимых для финансовых рынков США за последние месяцы, поскольку инвесторы наконец получат доступ к массиву макроэкономических данных, способных пролить свет на реальное состояние американской экономики. Публикации отчётов по рынку труда, инфляции и потребительской активности, отложенные из-за самой продолжительной (43 дня) приостановки работы федерального правительства, должны помочь рынкам определиться с направлением движения в завершающей фазе года.

Кирилл Дианов: «Финансовый сектор стал драйвером импортозамещения»

Российский финансовый сектор находится на этапе масштабной технологической перестройки ввиду регуляторных требований и ограничений на использование зарубежного программного обеспечения. Ужесточение стандартов ЦБ, в том числе приказ № 683-П, ставит перед банками и страховыми компаниями задачу не только обеспечить высокий уровень информационной безопасности, но и выстроить устойчивую ИТ-инфраструктуру на базе отечественных решений. Вместе с Кириллом Диановым, руководителем направления облачной интеграции «Онланты», обсудили тренд на импортозамещение в финсекторе и проанализировали ряд используемых решений.

Кирилл Дианов: «Финансовый сектор стал драйвером импортозамещения»

Российский финансовый сектор находится на этапе масштабной технологической перестройки ввиду регуляторных требований и ограничений на использование зарубежного программного обеспечения. Ужесточение стандартов ЦБ, в том числе приказ № 683-П, ставит перед банками и страховыми компаниями задачу не только обеспечить высокий уровень информационной безопасности, но и выстроить устойчивую ИТ-инфраструктуру на базе отечественных решений. Вместе с Кириллом Диановым, руководителем направления облачной интеграции «Онланты», обсудили тренд на импортозамещение в финсекторе и проанализировали ряд используемых решений.

обсуждение