При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Необычный год для трежерис.

На американский госдолг внезапно появился спрос со стороны иностранных инвесторов. За первые 6 месяцев 2019 57% от всего приращения госдолга США было перехвачено иностранными инвесторами, за 8 месяцев предварительно 2/3 и эта пропорция может сохраниться до конца года, что станет самым мощным вовлечением иностранцев с 2014. И что самое интересное – основный покупателем трежерис является Япония и Китай (с учетом Гонконга и оффшорных зон), которые нарастили покупки на 260-270 млрд долл с 2018 (половину от всех глобальных покупок) – это самые сильные темпы покупок от японцев и китайцев с 2013!

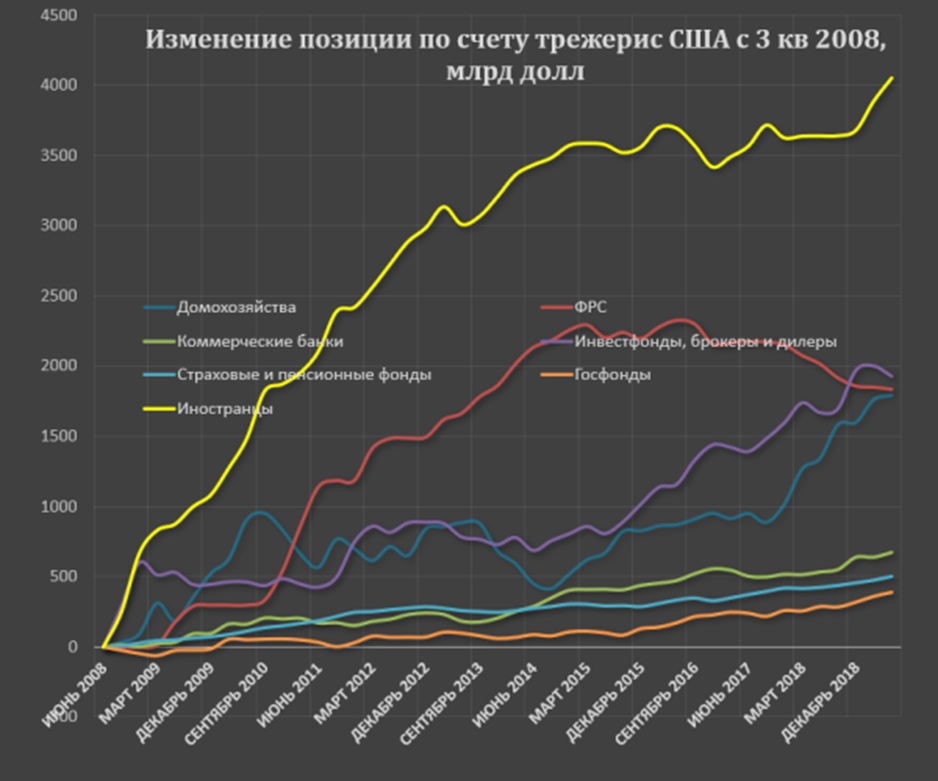

Вообще, иностранцы не особо баловали рынок первичного размещения трежерис за последние 5 лет. На графике ниже можно видеть, что с 2015 года иностранцы (со всех счетов, в том числе и с оффшорных) не нарастили инвестиции в трежерис практически ни на доллар вплоть до первого квартала 2019.

К декабрю 2018 вышло, что ФРС + иностранцы стали равны нулю, иначе говоря, чистый прирост инвестиций в трежерис не изменился с 3 квартала 2014, а это 4.5 года! ФРС начали сокращать баланс, а иностранцы ничего не покупали.

За тот период объем чистого размещения трежерис составил 3.2 трлн. Соответственно, весь этот объем был взят исключительно резидентами, не имеющих отношения к госструктурам или ФРС. Частный сектор практически целиком и полностью, а если быть конкретнее – домохозяйства и инвестиционные банки с брокерами и дилерами.

Тенденции последних 5 лет полностью противоречит тому, то было в начале финансового кризиса вплоть до 2014.

Тогда с 3 квартала 2008 по 1 квартал 2014 ФРС и иностранные инвесторы взяли на свой баланс не менее 75% от совокупного приращения госдолга, который на тот момент вырос на 7.3 трлн, а в некоторые периоды годовой темп покупок превышал 150%. В посткризисный период финансирование госдолга США обеспечивали иностранцы и ФРС. С 2014 по 2018 резиденты США (частный сектор в лице преимущественно домохозяйств и инвестиционных структур).

Но похоже что-то меняется с 2019.Денежные потоки иностранных инвесторов волатильны и малопредсказуемы и здесь нельзя экстраполировать текущую тенденцию в 2020, но покупки есть и это факт. Плюс к этому, ФРС прекратили сокращать баланс и собираются выкупать трежерис (точнее векселя) в объеме до 60 млрд в месяц. Это нельзя назвать полноценным финансированием госдолга. В структуре размещения бумаг Казначейства США векселя занимают меньше 20%, но похоже, как минимум до 2 квартала 2020 США не будут испытывать никаких проблем с финансированием дефицита бюджета, который может стать рекордным с 2012.

Трудно сказать как, но американским властям всегда и в любой момент удается находить спрос на трежерис вне зависимости от объема размещения и мировой конъюнктуры. Обострение геополитического и торгового противостояния с Китаем до предела никак не помешало привлечь рекордную сумму от китайцев за 6 лет! Казначейство с 2014 по 2018 без особых проблем обходилось с нулевыми потоками от иностранных инвесторов в трежерис и с продажами от ФРС, замещая выпадающий спрос покупками от резидентов. Но как только темпы покупок частного сектора США начали снижаться, а дефицит бюджета пошел в разгон, то нашли сначала иностранцев, а потом ФРС. Все, как обычно, но это просто потрясающе.

Причем более того, в фазу повышения ставок ФРС средневзвешенные ставки размещения новых выпусков трежерис хоть и повысились, но несопоставимо с ростом ставки на денежном рынке. Это отразилось в виде инверсии кривой доходности. Т.е. в момент отсутствия спроса иностранцев, при продаже трежерис от ФРС и росте ставок, они сохранили ставки на среднесрочные и долгосрочные трежерис практически на уровне, который был при нулевых ставках, абсорбируя спрос на внутреннем рынке!! Теперь ставки нормализуются, трежерис вблизи исторических минимумов по доходности и вот новые инвесторы в госдолг. Гениально, конечно, как им ловко удается лавировать при столь переменчивой конъюнктуре.

Профиль автора в соцсети: https://spydell.livejournal.com/

обсуждение