При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Мануал про криптовалюты и блокчейн, новый индикатор кризиса, NVIDIA принесла на криптах +250% за год, свежий консенсус по ценам на нефть и другое.

График жизни, хлеба и кошелька

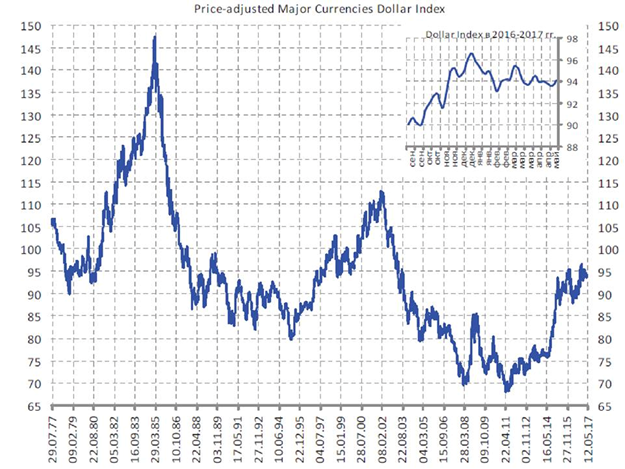

Яков Миркин: «Еще один график, от которого зависит наша жизнь. Хлеб и кошелек. Невыразимо прекрасные кривые длинных, с середины 1970-х гг. 15 - 20-летних циклов курса доллара к евро / корзине мировых валют. Силы небесные, движущие нашей жизнью. Последний, "падающий" склон графика - золотые времена, когда доллар слабел и гнал вверх цены на нефть, газ и все, что угодно. Наши золотые времена. А вот потом - уже в 2012 - 2013 гг. было ясно, что впереди укрепление доллара к евро и он будет жестоко давить на цены на нефть, газ, металлы вниз. В это время много писал о том, что впереди - падение и девальвация рубля. Все так и случилось. График хорошо показывает, что мы в третьем цикле и пока, еще 1,5 - 2,5 года (по оценке) на территории сильного доллара и низких цен на нефть, газ и металлы в той мере, в какой они "финансовые", цены деривативов, связанных с курсом доллара. Всю эту небесную механику мы подробно, по причинам объяснили в книге прошлого года: "Миркин, соавторы... "1971 - 2025: курсы валют, мироые цены на сырье, курсы акций". Она выложена у меня в интернет-библиотеке mirkin.ru»

Мосбиржа признала ошибку

Сергей Романчук: «После изучения реакции рынка на запуск специальной маркет-мейкерской программы Московская Биржа решила приостановить ее действие, признав ошибку. Это сильный ход, который однозначно укрепляет доверие между клиентами и менеджментом Биржи и заслуживает самой высокой оценки. Так же Биржа объявила о планах в скором времени собрать РГ по ликвидности при Комитете по Срочному рынку для обсуждения дизайна маркет-мейкерских программ, чтобы подготовить вопрос для Комитета. Учитывая, насколько много вчера говорилось на традиционной опционной конференции Биржи о роли и текущем месте биржевых маркет-мейкеров я призываю коллег активно участвовать в этой работе!».

Прогнозы

Как Евгений Межов (Gohn, Новосибирск) предсказал падение рынка.

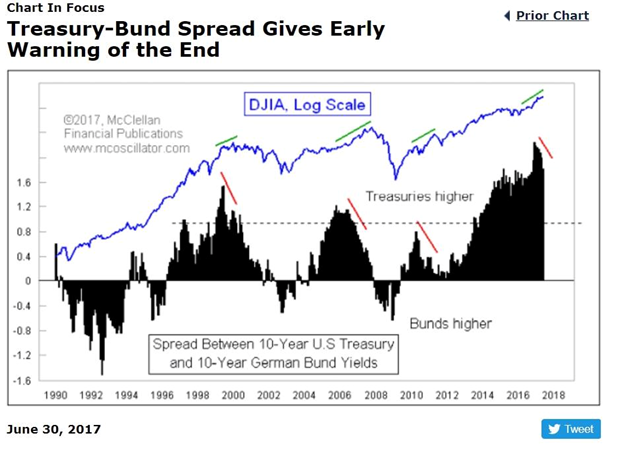

Александр Абрамов: «Market Watch предлагает новый индикатор предсказания шоков на рынке американских акций – спред между доходностью 10-летних американских и немецких государственных облигаций».

Русские деривативы

Ярослав Кабаков: «Российский рынок внебиржевых производных финансовых инструментов - ЗЛО. Очередным подтверждением является иск Транснефти к Срербанку. Малого того, что эти два монстра не развивают биржевой рынок, их терки могут привести к схлопыванию всего рынка деривативов России и не только».

О лишних людях на советских предприятиях

Сергей Васильев: «На советских предприятиях было много… «лишних» людей. Уравниловка, отсутствие мотивации и «социальная» сущность советского строя заставляла содержать всех. Это обеспечивало 100%-ю занятость, но приводило к низкой эффективности труда, и на производствах была масса «лишних» и бесполезных людей. Резкий слом советского строя в начале 90-х, привёл к тектоническим сдвигам в структуре общества. Половина страны превратилась тогда в один большой плавильный котел, чтобы перемолоть и переплавить "лишних" вчерашних советских работников в абсолютное новое никому неведомое общество. С нуля создавались новые компании, целые отрасли, придумывались новые профессии и названия должностей. Если глянуть на результат этих преобразований за прошедшие какие-то двадцать пять лет, выглянуть в окно и посмотреть вокруг на эти многочисленные яркие бутики, кафе, рестораны, сверкающие офисы банков, на этот поток бесчисленных автомобилей, то вроде бы все нормально… есть чем гордиться. Это уже другая страна. Но когда, многим из нас, кому сейчас за 40-50, подрастающий сын задаст вопрос… - Папа, расскажи про свою профессию. Кем ты был? Этот вопрос многих поставит в тупик. Захочется промолчать, повернуть голову в сторону и многозначительно посмотреть вдаль».

И снова про Роснефть-Систему

Павел Рябцев: «Дело Роснефти-АФК Системы не для плебса, который ежедневно в прайм тайм изрыгает свинячий восторг после очередного приема госпропаганды о том, как мы в очередной раз всех победили и всех переиграли. Это для другой аудитории – профессиональные финансовые инвесторы, корпоративные менеджеры, предприниматели – те, кто обеспечивает инвестиции и определяет будущий облик экономики. Внутрикорпоративные разборки по умолчанию не понятны широкой аудитории. И что эти профессионалы видят? Абсолютный идиотизм, граничащий с запредельным абсурдом и тотальным сюрреализмом. Любой опытный юрист, что в России, что за пределами страны скажет, что в цивилизованный стране подобный иск имел бы 0% шансов или около того. Но мы то в России. Делу не просто дали ход, а уже даже арестовали активы АФК Системы под обеспечение иска. У меня нет статистики судебных решений по аналогичным делам по России и миру, но я не нашел похожего случая, чтобы во внесудебном порядке (де-факто задним числом, кулуарно) БЕЗ рассмотрения дела по существу арестовывали активы на сопоставимую сумму. А так можно целую бизнес схему построить по рейдерству. Подаешь заведомо идиотский иск против наших топов на квадриллион рублей, пользуешься моментом временного устранения конкурента и ... профит! Это же прям какая то судебная инновация?! Захотел придержать конкурента? Выбил его из игры на годик фейковым иском! Учитывая, с какой скоростью работает судебная система России, и как выносятся решения даже по одноклеточным делам на условный «мешок картошки», - та стремительность, которая имеет место быть в деле АФК Системы как бы намекает на явную ангажированность и предвзятостью. Чувствую 100-летие октябрьской революции и предвыборная эпопея будет отмечаться жарко. Мало, кто делает для подрыва государственности больше, чем сам Кремль. Если эта клоунада с АФК Системой завершится по худшему сценарию, это лишь ускорит процессы развала в стране (об инвестициях естественно нужно забыть будет навсегда, по крайней мере, с этой шоблой). Посмотрим, что из этого выйдет, но пока Кремль выносит приговор не Системе, а системе (государственной). В заголовке статьи не было опечатки».

Лекция от Леонида Пайдиева

Леонид Пайдиев прочитал на хазинском форуме прочитал лекцию «Денежно-кредитная система РФ - состояние, проблемы и перспективы».

Криптомания

Андрей Юдин, технический директор mail.ru, популярно объясняет «Что такое БЛОКЧЕЙН и ЗАЧЕМ ОНО?».

Александр Хомутов написал «немного обучающего материала для криптоинвесторов по портфельному методу инвестирования. Основы с примерами».

Небольшая обзорная статья от Barrons, как покупать биткоины.

Станислав Коробов: «На фоне неистового хайпа вокруг майнинга криптовалют, эфиров и битков, ICOшек, токенов, смарт-контрактов, Виталиков Бутериных, систематических тяжелых вздохов и хватаний за сердце владельцев крипты от колебаний графиков курса вниз, в который раз вспоминается, что "Во время золотой лихорадки больше зарабатывали не те, кто копал золото, а кто продавал лопаты" Так вот, много ли вы знаете компаний из реального сектора, кто выросли на +250% за год?»

Сергей Спирин отреагировал на текст Александра Хомутова: «А-а-а-а!!! Портфельные инвестиции на криптовалютах, блин. Для тех, кто будет это читать, напишу главное: для портфельных инвестиций есть одно необходимое условие: все составляющие портфеля не должны иметь рисков падения актива в ноль. Если это условие не соблюдается, то рано или поздно будет слит в ноль весь портфель. Криптовалюты этому условию, очевидно не удовлетворяют. Более того, вероятность повышения цены криптовалют за 10 лет не только не равна 99%, как почему-то думает аффтар (с чего вдруг, может быть, есть статистика хотя бы за 10 лет, а??? ), а, напротив, стремится к нулю - думаю, что подавляющее большинство криптовалют (если не все из ныне существующих) банально исчезнут до этого срока. Причины могут быть разными, но итог практически не вызывает сомнения. При таких вводных данных вкладываться в криптовалюты по портфельным принципам – безумие».

Зодиаки-трейдеры

«Открытие брокер»: «Считается, что положение планет (нахождение Солнца в определённых зодиакальных созвездиях) в момент нашего рождения влияет на наш характер, таланты, интерес к различным сферам деятельности. И нам стало интересно, есть ли взаимосвязь между знаками зодиака и успехами на бирже. Мы всё посчитали и выяснили, какие знаки среди наших клиентов - самые богатые, результативные и активные на рынке. Однако не забывайте, что у каждого правила есть исключения».

Почему США побеждают в глобальной конкуренции?

Максим Перфильев: «Почему США побеждают в глобальной конкуренции? Потому что управленцы там умные. Запустив сланцевую революцию, американцы убивают сразу нескольких зайцев одним хедшотом. На фоне роста китайской экономики, обеспечившей реальный спрос на сырье, они в 2000-ых годах популяризировали деривативные инструменты на нефть и не только. В итоге цены взлетели вверх в 10 раз (без прикола). Это позволило запустить разработку сланцевых месторождений, к-ые раньше были нерентабельны. Что привело, во-первых, к росту экономическому. Во-вторых - помогло снизить зависимость от импорта нефти. А зависимость эта, как показало эмбарго ОПЕК в 73-ем году, стало серьезной проблемой для проталкивания собственных интересов на Ближнем Востоке. В итоге, сократив импортозависимость - Штаты получили дополнительную степень свободы на БВ. Пожалуй, это уже в-третьих. Ну, и в-четвертых - когда всякие Сечины и прочие дебилы поверили в нефть по 200$ - Штаты убрали подпорку в виде мягкой (стимулирующей) монетарной политики, и цены на сырье обвалились. В результате - в России кризис, в Венесуэле - почти что гражданская война. […]»

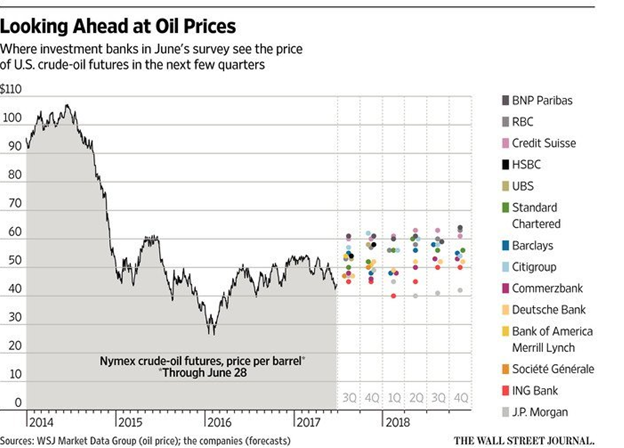

Свежий консенсус по ценам на нефть

Андрей Нальгин: «Пока блогеры состязаются в пессимизме, серьёзные люди выкатывают свои прогнозы. Надо заметить, что инвестиционные банки тоже стали скромнее в ценовых ожиданиях. Свежий консенсус выглядит так.

Перемены во взглядах не слишком значительны. Чуть меньше ожиданий роста к 70 долл./баррель, чуть больше опасений, что #нефть на уровне 40-45 долл./баррель — это надолго. Но в целом драматических перемен не ожидается.

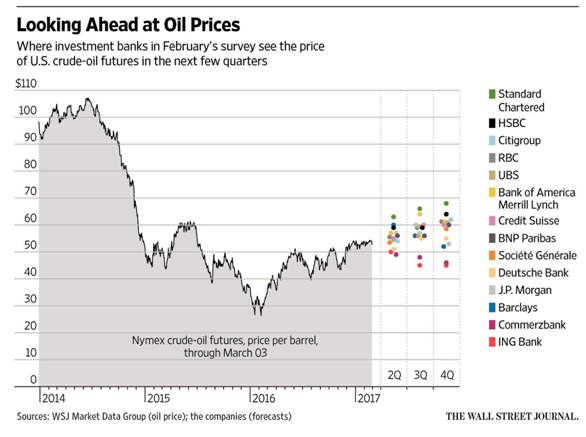

Предыдущий консенсус:

DXY – важный, но не определяющий показатель для рубля

Илья Азовкин: «Ну никуда не уйти нам от обсуждения нашего Рубля. Многие сейчас удивляются, почему доллар сейчас падает ко всем базовым валютам (евро,фунт,франк,австралийский и канадский доллар), но не падает к нашему рублю. Застрял выше 59 и ниже не идет пока. Куда нужно посмотреть, чтоб понять, что это за фокусы выкидывает наш "драгоценный" Рубль? Как я писал ранее, посмотреть надо на поведение "одноклассников" рубля. А что это за "однокашники" такие и как их зовут? А вот они - бразильский реал, южноафриканский рэнд, турецкая лира и др. Думаете они укрепляются к доллару последние дни? Нет. Доллар даже подрастает немного по отношению к ним. Так что индекс доллара (DXY) - это важный показатель, но не определяющий для рубля».

Написано в 1991 году

Александр Захаров: «Написано в 1991 году: "... внезапно всплыли на поверхность крупные суммы с черного рынка. Очевидно, это изначально входило в план: даже несмотря на то, что правительство саботировало собственную способность успешно взимать хоть какой-то подоходный налог, оно всегда могло наверстать упущенное, подойдя с другого конца – облагая штрафами доселе находившиеся под спудом сделки черного рынка. Правительства быстро обнаружили, однако, что масштабы теневого капитала были поистине титаническими. Богатства черного рынка, накопленные в результате уклонения от уплаты налогов, взяток, коррупции, воровства, растрат, продажи оружия, наркотиков, проституции, бартера и неучтенных финансовых операций, оказались значительно больше, нежели мог себе представить любой среднестатистический экономист." Брюс Стерлинг, "Бич небесный", 1991».

обсуждение