При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

«Голубиные» действия и риторика ФРС повышают настрой инвесторов на «новогоднее ралли»

- 12.12.2025 | 12:46

- Рынки

- Алексей Калачев

- Финам

В пятницу, 12 декабря, мировые фондовые индексы находятся преимущественно в зеленой зоне. «Голубиные» действия и риторика ФРС повышают настрой инвесторов на «новогоднее ралли».

Накануне основные американские фондовые индексы закончили день разнонаправленно. DJIA поднялся на 1,34%, обновив исторический максимум, S&P 500 прибавил 0,21%, а Nasdaq показал снижение на 0,25%. Результаты торгов отразили переток инвесторов в акции традиционных секторов, поддержанные смягчении денежно-кредитной политики, из акций компаний технологического сектора, в связи с сомнениями в эффективности инвестиций в ИИ после выхода квартального отчета Oracle.

ФРС ожидаемо снизила процентные ставки на 25 базисных пунктов до 3,50%–3,75%. При этом Джером Пауэлл указал на маловероятность дальнейшего повышения ставок. ФРС также объявила о планах покупки краткосрочных казначейских векселей на сумму около $40 млрд для поддержания ликвидности рынка. При этом новые признаки охлаждения рынка труда укрепили мнения о том, что Федеральная резервная система может дважды снизить процентную ставку в 2026 г. Число заявок на пособие по безработице за неделю, закончившуюся 6 декабря, выросло больше, чем ожидалось, достигнув самого высокого уровня за более чем два месяца.

На торгах в четверг поддержку получили бумаги финансового сектора и циклических отраслей. Акции Mosaic подскочили на 6,06%, акции Newmont прибавили 5,32%, Freeport-McMoran – 3,57%. Visa выросли на 6,11% после повышения рейтинга Bank of America, а акции Mastercard и American Express прибавили 4,55% и 2,48% соответственно. Сильные результаты показали акции крупных финансовых компаний, включая JPMorgan (+2,34%), Goldman Sachs (+2,45%) и Wells Fargo (+2,10%).

Акции Oracle упали на 10,83% после публикации неоднозначных квартальных результатов, которые не оправдали завышенных ожиданий. С одной стороны, Oracle сообщила о прибыли на акцию (EPS) во втором квартале в размере $2,26, что на $0,62 выше прогноза аналитиков в $1,64. С другой стороны, доход от облачных сервисов оказался немного ниже прогнозных ожиданий. Несмотря на это, Oracle планирует увеличить свои капитальные затраты на дополнительные $15 млрд в этом году.

Вслед за Oracle вниз пошли некоторые другие бумаги сектора: Intel (-3,11%), Micron (-1,99%), Applied Materials (-1,83%), Broadcom (-1,60%), NVIDIA (-1,55%), Cisco (-1,22%). Акции Apple, которые включены в состав стратегии «US. Сбалансированная», снизились в цене на 0,27%.

Сегодня, по состоянию на 11:00 МСК фьючерс на индекс S&P 500 остается почти без изменений. Доходность 10-летних казначейских облигаций США повышается на 1,3 б.п. до уровня 4,157%. Фьючерс на нефть марки Brent с поставкой в феврале растет на 0,44% до $ 61,55 за баррель. Февральский фьючерс на золото растет на 0,17% до $4320,20 за тройскую унцию.

На крупнейших рынках Азиатско-Тихоокеанского региона наблюдается уверенный рост. Австралийский ASX прибавил 1,23%. Индийский BSE Sensex растет на 0,45%. Японский Nikkei 225 поднялся на 1,44%. Южнокорейский KOSPI вырос на 1,38%. Гонконгский Hang Seng поднялся на 1,62%. Сводный китайский фондовый индекс CSI 300 повысился на 0,63%.

Китайские акции растут после того, как с 10 по 11 декабря в Пекине прошло ежегодное Центральное совещание по экономической работе, где лидер КНР Си Цзиньпин заявил, что 2025 год станет «поистине выдающимся годом», и основные цели будут достигнуты. Власти подтвердили широкую экономическую поддержку на предстоящий год и пообещали принять активные фискальные меры, направленные на укрепление потребления и инвестиций, а также шаги по стабилизации сектора недвижимости.

На торгах в Гонконге в плюсе оказались почти все бумаги, входящие в индекс Hang Seng. Лучшую динамику показали акции China Life Insurance (+5,00%), China Hongqiao (+4,40%), CK Infrastructure (+4,36%), NetEase (+4,10%), Xinyi Glass (+4,06%). Хуже рынка закончили день бумаги Orient Overseas (-1,02%), PetroChina (-0,73%), CSPC Pharma (-0,52%), Budweiser (-0,38%) и WuXi Biologics (-0,24%).

Европейские индексы в начале торгов в пятницу повышаются. Сводный континентальный индекс STOXX Europe 600 в первый час торгов прибавляет около 0,4%. В числе лидеров роста в начале дня оказались акции французской компании Wendel (+6,15%), германской Lufthansa (+5,78%), норвежской Nel (+5,69%), швейцарской UBS Group (+4,90%).

Среди аутсайдеров дня – акции французской Eutelsat Communications (-7,18%), германской Delivery Hero (-5,34%), британской Informa (-3,29%) и шведской Fabege (-2,92%).

Между тем, британская экономика неожиданно сократилась на 0,1% в октябре 2025 года, после аналогичного спада в сентябре и не оправдав ожиданий роста на 0,1%. Это уже четвертый месяц подряд без экономического роста. За три месяца по октябрь включительно ВВП Великобритании также сократился на 0,1%.

Потребительская инфляция в Германии в ноябре осталась на уровне 2,3%, подтвердив предварительные оценки и сравнявшись с показателем октября. Базовая инфляция, исключающая продукты питания и энергоносители, немного снизилась до 2,7% с 2,8%. В месячном исчислении CPI снизился на 0,2%, что стало первым снижением с января.

Российский рынок акций умеренно растет в начале дневной сессии. Оптимизм поддерживают ожидания снижения ключевой ставки на заседании Банка России 19 декабря как минимум на 50 б.п. на фоне замедления инфляции. Также сохраняются перспективы мирного урегулирования в связи с растущим давлением США на власти Украины.

По состоянию на 11:45 МСК индексы МосБиржи и РТС около 0,40%. В составе индексов в лидеры роста вышли бумаги «Ростелекома» (+1,72%), ПИК СЗ (+1,60%), «ИнтерРАО» (+1,24%), «Норникеля» (+1,06%) и «Полюс» (+0,82%). Отрицательную динамику показывают акции ВК (-0,75%), «Озона» (-0,50%), «Транснефти» а.п. (-0,37%), МТС (-0,35%) и МКБ (-0,25%).

Из корпоративных новостей, группа «Аэрофлот» (-0,24%) в ноябре увеличила пассажиропоток на 2,8% г/г до 4,1 млн человек. При этом пассажирооборот вырос на 8,2%, до 12,0 млрд пассажиро-километров, предельный пассажирооборот вырос на 4,6%.

Акции ЦИАН упали на 13,45% после отсечки на дивиденды за 9 месяцев 2025 г. с доходностью около 14.1%.

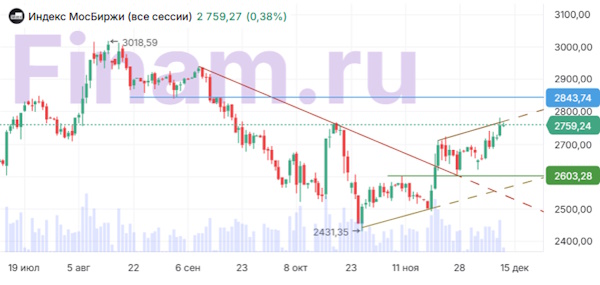

Техническая картина

Индекс МосБиржи

Индекс МосБиржи остановился в районе уровня сопротивления на 2770. Следующий находится около 2840. Ближайшая поддержка сформировалась в районе 2600 пунктов.

S&P 500

Индекс S&P 500 снова приблизился к историческому максимуму. Если он сумеет подняться выше него, это может стать стартом для «ралли Санта Клауса». В противном случае можно ожидать перехода к консолидации в диапазоне между 6600 и 6900 пунктами.

STOXX Europe 600

Индекс STOXX 600 остается в восходящем коридоре и подходит к максимальным значениям в районе 585 пунктов, где находится уровень сопротивления. Уровень поддержки образовался около 560 пунктов.

CSI 300

Индекс CSI 300 остается выше линии среднесрочного восходящего тренда. При этом видны признаки перехода к консолидации в широком диапазоне между 4420 и 4770 пунктов.

- Источник:

- Финам

Будет ли новая пенсионная реформа?

Что говорят о вероятности новой пенсионной реформы. Индексация пенсий и пенсионных коэффициентов в 2026 году. Обсуждение пенсионных проблем вызывает гнев «лучших людей города». Вранье о «13-й пенсии». Лучший способ получать достойную пенсию – не выходить на нее. Где и как хотят путешествовать пенсионеры. Кто «заплатил» за разговор о пенсиях. Сколько стоит терпение?

Будет ли новая пенсионная реформа?

Что говорят о вероятности новой пенсионной реформы. Индексация пенсий и пенсионных коэффициентов в 2026 году. Обсуждение пенсионных проблем вызывает гнев «лучших людей города». Вранье о «13-й пенсии». Лучший способ получать достойную пенсию – не выходить на нее. Где и как хотят путешествовать пенсионеры. Кто «заплатил» за разговор о пенсиях. Сколько стоит терпение?

Амбициозные планы Rivian насторожили инвесторов

Американский производитель электромобилей Rivian представил новые разработки в области искусственного интеллекта, автономного вождения и собственных чипов во время своего первого мероприятия «Autonomy and AI Day». Однако амбициозные планы производителя электромобилей вызвали неоднозначную реакцию рынка: акции Rivian упали более чем на 6% после презентации. Инвесторы, по-видимому, восприняли анонсы настороженно, особенно на фоне того, что OpenAI почти одновременно представила своё следующее поколение ИИ-модели, переключив внимание технологического сообщества на себя.

Амбициозные планы Rivian насторожили инвесторов

Американский производитель электромобилей Rivian представил новые разработки в области искусственного интеллекта, автономного вождения и собственных чипов во время своего первого мероприятия «Autonomy and AI Day». Однако амбициозные планы производителя электромобилей вызвали неоднозначную реакцию рынка: акции Rivian упали более чем на 6% после презентации. Инвесторы, по-видимому, восприняли анонсы настороженно, особенно на фоне того, что OpenAI почти одновременно представила своё следующее поколение ИИ-модели, переключив внимание технологического сообщества на себя.

Кирилл Дианов: «Финансовый сектор стал драйвером импортозамещения»

Российский финансовый сектор находится на этапе масштабной технологической перестройки ввиду регуляторных требований и ограничений на использование зарубежного программного обеспечения. Ужесточение стандартов ЦБ, в том числе приказ № 683-П, ставит перед банками и страховыми компаниями задачу не только обеспечить высокий уровень информационной безопасности, но и выстроить устойчивую ИТ-инфраструктуру на базе отечественных решений. Вместе с Кириллом Диановым, руководителем направления облачной интеграции «Онланты», обсудили тренд на импортозамещение в финсекторе и проанализировали ряд используемых решений.

Кирилл Дианов: «Финансовый сектор стал драйвером импортозамещения»

Российский финансовый сектор находится на этапе масштабной технологической перестройки ввиду регуляторных требований и ограничений на использование зарубежного программного обеспечения. Ужесточение стандартов ЦБ, в том числе приказ № 683-П, ставит перед банками и страховыми компаниями задачу не только обеспечить высокий уровень информационной безопасности, но и выстроить устойчивую ИТ-инфраструктуру на базе отечественных решений. Вместе с Кириллом Диановым, руководителем направления облачной интеграции «Онланты», обсудили тренд на импортозамещение в финсекторе и проанализировали ряд используемых решений.

обсуждение