При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Понятие «банковская программа лояльности» вышло за рамки бонусов, кэшбэка и миль.

Банкиры, говоря о лояльности, все чаще имеют в виду построение отношений с клиентами, снижение их оттока и управление клиентским поведением. Чтобы избежать путаницы, мы предлагаем разделить понятия «reward program» и «loyalty program».

Reward program — это уже ставшие привычными бонусы, кэшбэк и мили. Это программа поощрения клиентов за совершение безналичных транзакций по картам. Loyalty program — это программа построения отношений с клиентом. Это и reward program, и коммуникация с клиентом, и управление его впечатлениями, и индивидуализация продуктового предложения, и многое другое.

В этом году я участвовал в пяти или шести публичных дискуссиях, посвященных программам лояльности. Вопрос отношений с клиентом стал одним из ключевых для розничных банков. Тому есть две причины:

- стоимость привлечения клиентов растет, и банкам эффективнее вкладывать деньги в удержание клиентов, чем в их привлечение;

- переключение с банка на банк для клиента остается простым. Если клиента держит в банке только выгодный продукт, то, как только он найдет на рынке более интересное предложение, он уйдет. Чтобы не «вымывать» маржу, требуется создавать с клиентом в том числе и эмоциональную связь.

Что не так с бонусами и кэшбэками

Лет пять назад мили, бонусы и, особенно, кэшбэк поражали воображение клиентов. Сам факт того, что за транзакции по карте платит банк, у клиента вызвал восторг. Обещание вернуть клиентам часть потраченных денег было отличной маркетинговой идеей, которая мотивировала клиента оформить карту. Но чем больше банков включалось в гонку по бонусам и кэшбэку, тем меньше становился положительный маркетинговый эффект.

Сегодня маркетинговые обещания банков доходят до 100% кэшбэка. Конечно, это разовые акции, но после того, как клиент увидел в рекламе 100%, его не могут впечатлить ни 5%, ни 10%. Дальнейшая гонка не имеет смысла. Требуется новая маркетинговая идея.

Клиенты привыкли к тому, что карта имеет бонусную программу. Возврат 1% транзакций — это гигиенический стандарт, норма. А вот отсутствие бонусной программы клиента демотивирует, создает впечатление обмана со стороны банка.

Бонусы, мили и кэшбэк. Миссия выполнена

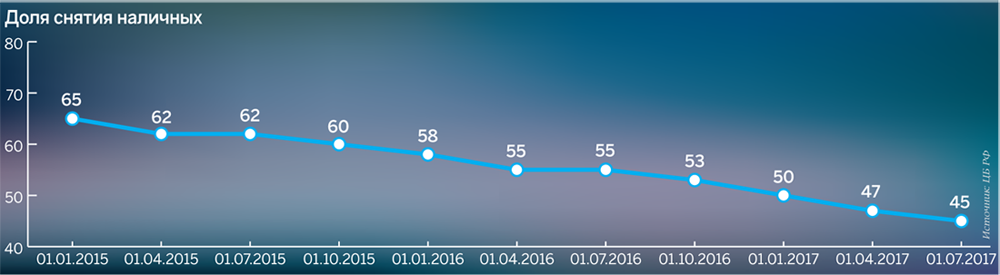

Изначальной задачей бонусов и кэшбэка было мотивирование клиентов платить картой, а не «потрошить» карту в банкомате. И с этой задачей программа поощрений (reward) успешно справляется. Доля безналичных платежей растет (см. график).

Reward-программы, развитие сети приема банковских карт и рост проникновения мобильного и интернет-банкинга выработали у клиентов привычку платить безналично. В 2017 году впервые доля снятия наличных с карт упала ниже 50% и продолжает снижаться. Наличные перестали доминировать в рознице.

Что дальше?

Наши клиенты пересматривают дизайн программ лояльности: они уходят от исключительно поощрения клиентов за безналичные транзакции (reward program) и планируют внедрение системы построения отношений с клиентами (loyalty program), элементами которой должны стать:

- поощрения правильного поведения клиентов. Бонусное вознаграждение за своевременную оплату кредитов, тестирование новых возможностей мобильного банка, переход в более дешевый для банка канал обслуживания, рекомендации банка друзьям и т.д.;

- компенсации за ошибки банка. Начисление баллов за критичные сбои системы, за ошибки сотрудников и т.д.;

- эмоциональная связь банка с клиентом. Это очень емкий блок, в который входят глобальный брендинг, имиджевые акции, индивидуализация продуктового предложения — все, что формирует у клиента образ банка, с которым хочется быть.

Какие трудности?

Программе лояльности предстоит стать ядром розничного бизнеса, концепцией, которая положит конец «феодальной раздробленности» внутри розничного бизнеса.

Сегодня подразделения внутри розницы конкурируют между собой за ресурсы и за внимание клиента: карточный бизнес — с кредитами наличными, перекрестные продажи — с классической сетью и т.д. В результате этой борьбы страдают клиенты и как следствие бизнес. Клиенты получают не то, что им действительно нужно, а то, что «продавил» на комитете самый успешный менеджер.

Чтобы предложить лучший на рынке сервис, нужна не конкуренция внутри банка, а кооперация. Глобальная программа лояльности несет идею такой кооперации и может повлиять на принцип принятия решений, на систему ключевых показателей эффективности (KPI) и систему мотивации сотрудников.

- Источник:

- "Банковское обозрение"

обсуждение