При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

В моменте и на длинном горизонте.

С пятницы произошло много экстремальных событий: новые минимумы на рынке акций на высоких оборотах, максимальный спред курсов валют на Мосбирже и межбанке (9% по кросс-курсу юаня), падал и рынок ОФЗ (средняя доходность 16,4% близка к максимумам), и корпоративные облигации (средняя доходность 18,9% на максимуме), новые санкции от США и возможность навеса от расконвертации депозитарных расписок, арест Павла Дурова…

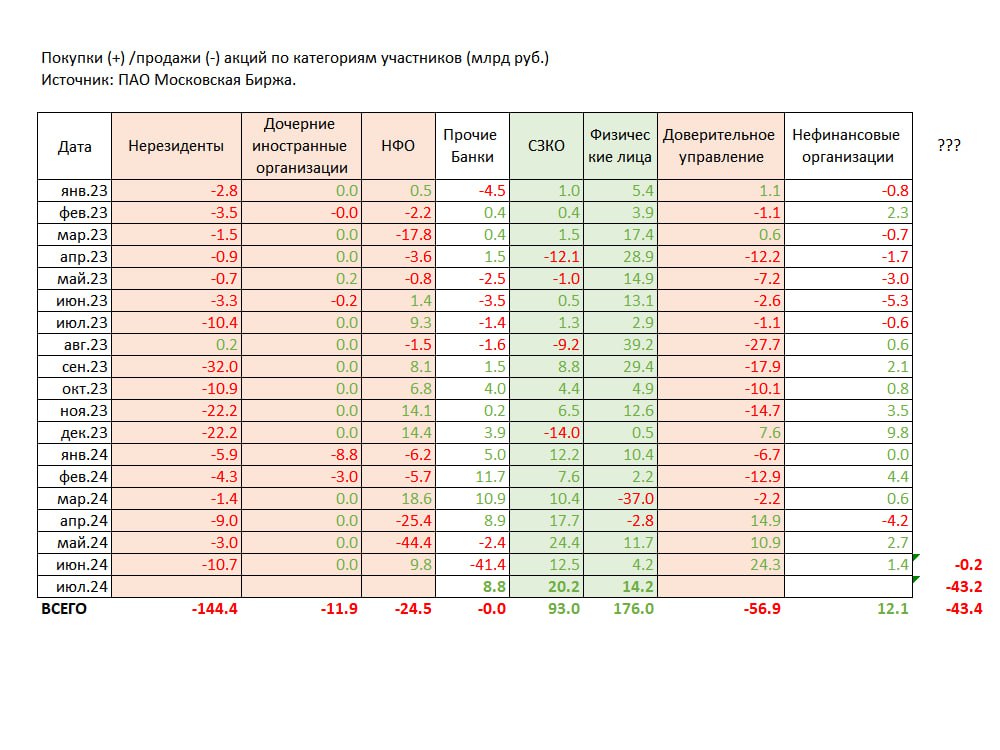

Но самое важное для рынка акций случилось в выходные - ЦБ признал проблему навеса акций от нерезидентов и выпустил специальное предписание депозитариям, чтобы закрыть лазейку по ДУ.

О проблеме намекало закрытие информации в "Обзоре рисков финансовых рынков" о продавцах акций в июле. ЦБ сообщил только о том, что основными покупателями выступили СЗКО (20,2 млрд руб.), физлица (14,2 млрд) и прочие банки (8,8 млрд). Но не сказал, кто продал акций в сумме на 43 млрд.

Нерезиденты до этого напрямую продавали стабильно и понемногу (144 млрд за 1,5 года или по ~9 млрд руб. в месяц). Но были две категории участников, где за покупками одних могли скрываться большие продажи тех, кто покупал у нерезидентов, – брокеры-НФО и доверительное управление.

В общем, если в этом была основная причина обвала на рынке акций, то теперь появилась возможность для разворота.

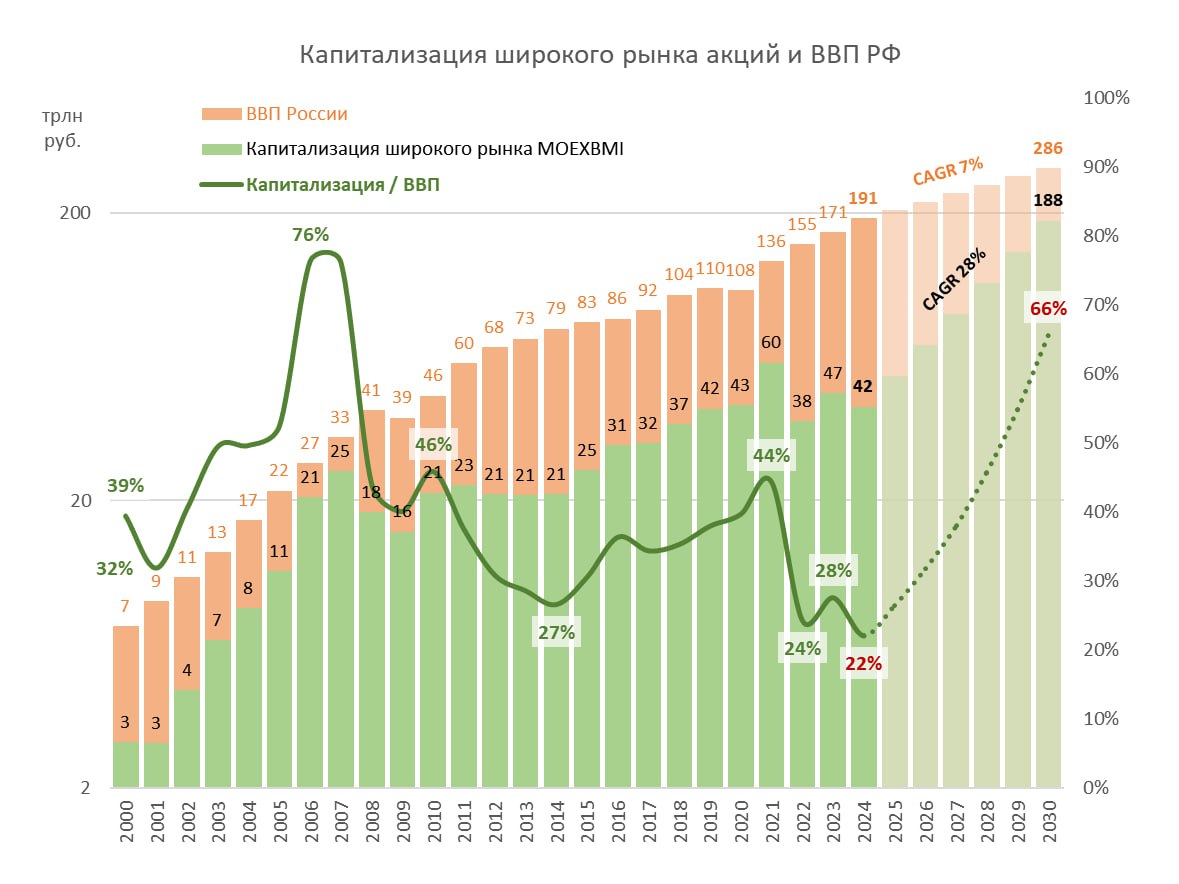

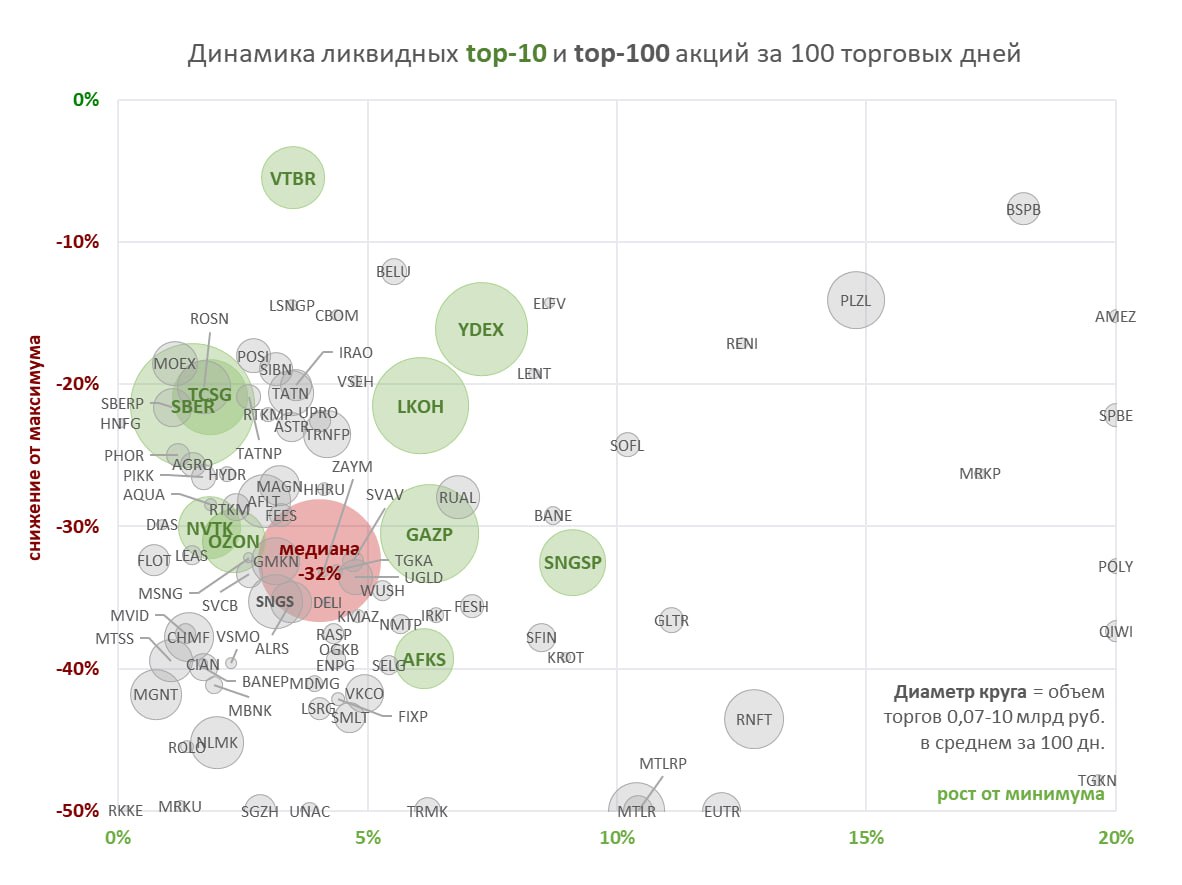

С максимумов в апреле рынок акций упал на 24% по индексу Мосбиржи 3500->2660. Капитализация широкого рынка MOEXBMI никогда не была так низко относительно ВВП (22%, или 42 от 191 трлн), если сравнивать со среднегодовыми значениями. По 100 ликвидным акциям снижение ещё больше ~32% по медиане от максимума за 100 дней.

Впрочем, на длинном горизонте потенциал все так же велик, если принять на веру достижение цели по капитализации в 2/3 ВВП к 2030. Среднегодовой рост CAGR в апреле оценивался в ~22%, а сейчас ~28%. Длинные ОФЗ тогда были 13%, а сейчас 16%. Если не до 2030, то на горизонте 1-2 лет при снижении ставок и ОФЗ, и акции покажут рост ещё больше.

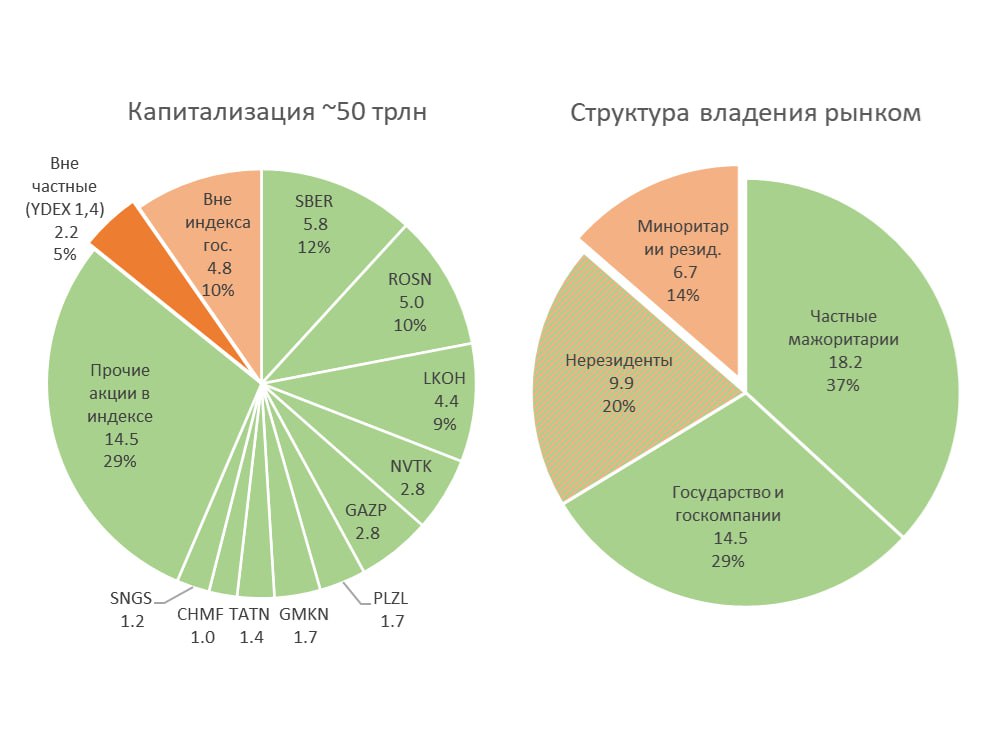

Но долгосрочно нужно решать проблему владения нерезидентами до 20% всех российских акций - по текущей цене до 10 трлн руб. Это оценка по верхнему уровню. В реальности должно быть меньше и в доле, и тем более по возможной цене выкупа.

Общий Free Float рынка по индексу MOEXBMI ~33%, из них до 20% недоступно для торговли на Мосбирже и принадлежит нерезидентам (или частично резидентам во внешнем контуре). Более 14% капитализации на ~7 трлн свободно обращается на Мосбирже и принадлежит миноритарным акционерам-резидентам.

Free Float (FF) по отдельным акциям Мосбиржа оценивает ежеквартально при пересмотре структуры индексов. Доля доступных акций (w_factor) изменяется редко. В Газпроме 0,4, Сбере 0,3, Роснефти 0,2 и многих других не было изменений больше года (добавил крупным по +0,1 в расчётах). В Т-банке в июне пересмотрели с 0,1 до 0,6, в Новатеке в марте с 0,2 до 0,3. Следующий пересмотр будет в сентябре.

Ниже список акций, где возможен ЛИБО наибольший навес, ЛИБО дополнительный потенциал роста, если общество сможет выкупить акции с дисконтом у нерезидентов на свой баланс и погасить. В порядке убывания отношения доли нерезидентов к доле резидентов во FF (в скобках % FF):

~4,0 - FIVE (41% FF), Мосбиржа (65%), Фосагро (26%), Headhunter (62%)

~2,3 - Роснефть (11% FF), OZON (33%), Магнит (37%), МТС (41%), Глобалтранс (56%).

~1,5 - Сбер (48% FF), Лукойл (55%), Новатэк (21%), ГМК (32%), Полюс (22%), Северсталь (23%), НЛМК (21%), Алроса (34%), Транснефть (37%)

~1,0 - Газпром (50% FF), Сургут пр. (73%), ВТБ (17%), БСПБ (30%)

Лучшим решением для акций госкомпаний был бы выкуп всех нерезидентов на баланс ЦБ или Правительства. А после – внесение акций в капитал ПАО по цене выкупа для погашения. Государство немного увеличит свою долю, но выгоду от выкупа нерезидентов с дисконтом справедливо получат все акционеры, а не избранные (цена акций вырастет для всех).

Telegram канал автора: https://t.me/s/truevalue

обсуждение