При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Дефицит нефти на рынке продолжится.

Для того, что бы рассуждать о возможном движении нефтяных цен, нужно попытаться проанализировать два простых, но основополагающих понятия – спрос и предложения. Если между спросом и предложением будет ОЖИДАТЬСЯ дефицит – цены на нефть пойдут вверх, если будет ОЖИДАНИЕ избытка, то цены, разумеется, вниз.

Упрощённая ценовая модель рассматривает 4 переменные:

1. Добыча ОПЕК

2. Добыча американского сланца

3. Добыча нефти в других странах

4. Ожидания глобального спроса на нефть

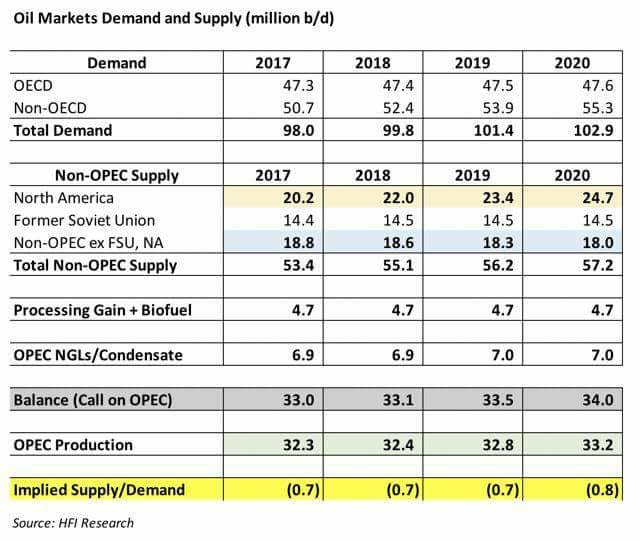

Для того, чтобы не «заморачиваться» и не писать длинных постов, прилагаю таблицу анализа спроса и предложения, которую я стащил с одного из экономических сайтов специализирующихся на эту тему.

Из этой таблицы видно, что даже если ОПЕК и американский сланец увеличат добычу в 2019 – 2020 годах, до тех пор пока глобальная экономика не начнёт своё торможение, то есть не снизиться спрос - дефицит будет иметь место.

Вся шумиха прошлой недели о том, что ОПЕК и Россия увеличат добычу на миллион баррелей в день (информация, которая послала энергетический сектор в резкую коррекцию). Эта шумиха ни о чём. Я её называю шумихой газетных заголовков.

Заголовок кричит: «Россия и ОПЕК договорились об увеличения производства на миллион баррелей в сутки». Но если внимательно вникнуть, то будет понятно, что идёт речь не о дополнительном производстве, а о возмещении возможных потерь производства в таких странах, как Иран (результат санкций), Венесуэла (кризис и развал энергетической отрасли страны), не запланированные снижения в Анголе и Алжире. То есть ОПЕК и Россия стремятся не увеличить производство в рамках соглашения ОПЕК, а не допустить его снижения. А это уже многое меняет.

Помимо всего прочего, как я уже писал раньше, трём основным игрокам на нефтяном рынке: США, России и ОПЕК, не выгодно, что бы цены спустились к 60 долларам. Для США низкие цены тормозят развитие сланцевой отрасли, Саудовская Аравия готовится к IPO, для России высокие цены на нефть – это выход из кризиса, в котором та пребывает последние несколько лет.

Кроме того, геополитический фактор ни кто не убирал, помимо американских санкций на Иран, есть эскалация напряжённости в Ираке, Ливии, Сирии, Йемене, Израиле - ощущение, что Ближний Восток начинает закипать.

В дополнение ко всему с 1 января 2020 года Международная Морская Организация будет применять новые нормы выбросов, предназначенные для значительного сокращения загрязнения, производимого мировыми судами. Эти нормы резко поднимут цены морских перевозок, что неминуемо отразиться на нефтяных ценах.

Если подводить итоги всему сказанному, то вероятность, того, что к 2020 году цены на нефть вырастут в район 90 долларов за баррель, гораздо выше, чем то, что они снизятся до 60 долларов ( если, конечно, не будет какого - нибудь чёрного лебедя ввиде глобального кризиса).

Как вывод. Та волатильность, а может и продолжение снижения энергетического сектора, которое мы будем наблюдать в течение двух – трёх ближайших недель, это возможность приобрести акции хороших энергетических компаний по низкой цене.

обсуждение