При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Перспективы бизнеса по управлению активами в мире на следующие 10 лет.

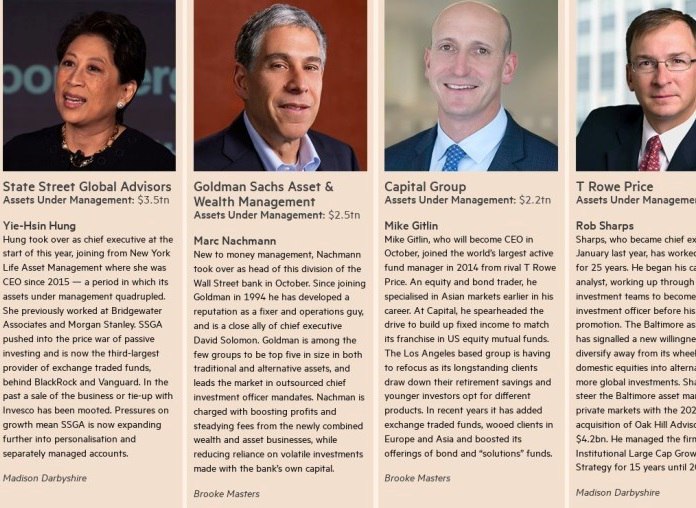

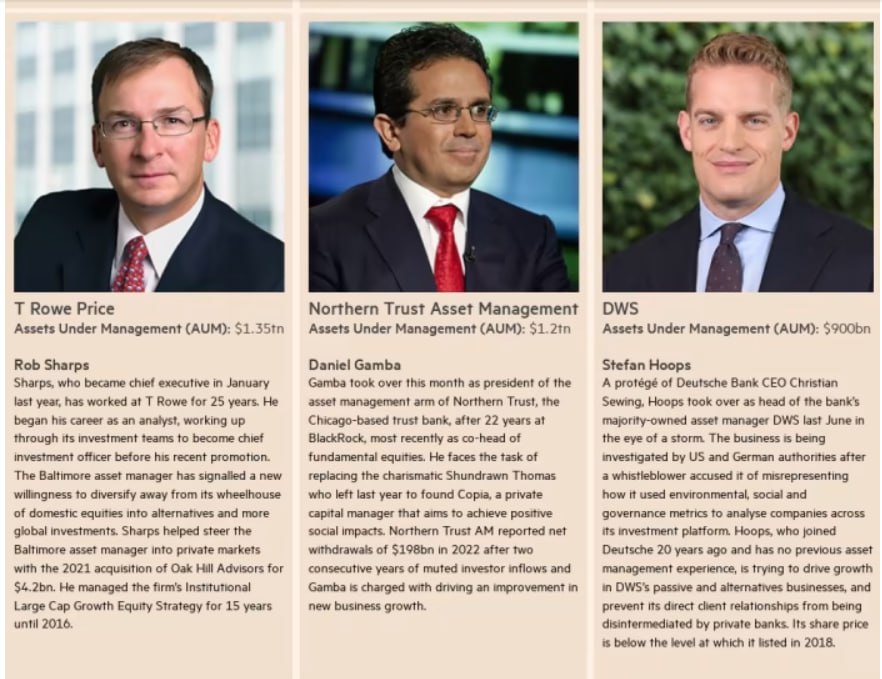

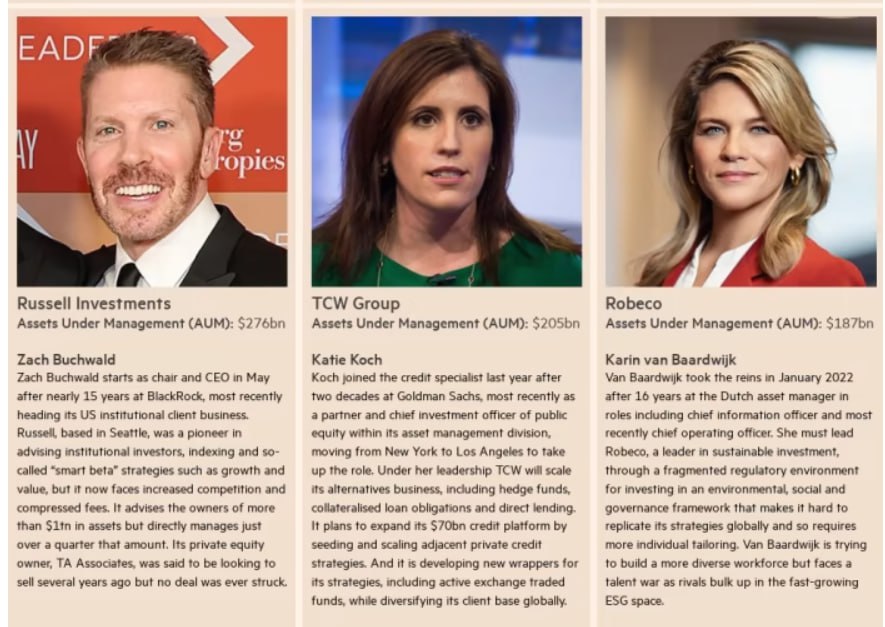

Издание Financial Times опросило мнение 18 топ новых руководителей управляющих компаний в мире, которые с начала 2022 г. взяли на себя бразды правления бизнесом. Системным обзором это не назовешь, но интересные мысли звучали.

По данным Morningstar, в прошлом году инвесторы по всему миру вывели 530 млрд долл. из инвестиционных фондов (исключая краткосрочные фонды денежного рынка), что является худшим показателем для нового бизнеса в отрасли с 2008 года. Доходы управляющих компаний поддерживаются комиссионными, которые они взимают с активов под управлением, а падающие активы оказывают давление на соотношение затрат к доходам – ключевой показатель прибыльности инвестиционных менеджеров – особенно для менее эффективных игроков.

«Золотое десятилетие для управления активами закончилось», – сказал Стефан Хупс, исполнительный директор DWS, добавив, что инвесторы теперь столкнулись с рыночной средой, где «не все идет вверх, и вверх, и вверх», а «расходы растут». Управляющие активами реагируют на снижение рентабельности бизнеса, пытаясь его диверсифицировать, добавляя продукты с более высокой маржой, такие как частные активы, или ориентируясь на новые типы клиентов и географические регионы. В результате их бизнес-модели становятся все более сложными в управлении.

«Проблемы сложности важнее, чем проблемы масштабов», – сказал Роб Шарпс, CEO T Rowe Price. Теперь клиенты приходят в T Rowe по нескольким каналам, включая прямой доступ к брокерским платформам, через консультантов или путем приобретения конкретных продуктов, таких как альтернативы. «Мы делаем это по всему миру». Он добавил: «Это становится сложным бизнесом, особенно с распространением регулирования и различными предпочтениями клиентов в отношении коммуникаций, стратегий или структур на конечных рынках».

Еще одной проблемой, вызывающей озабоченность, является все более фрагментарное и сложное регулирование, особенно в отношении быстрорастущего сектора инвестирования ESG. Управляющие активами борются с отступлением от глобализации и со все более политизированным характером ESG в США. В США управляющие активами, включая BlackRock и Vanguard, оказываются громоотводом для обеих сторон политического спектра. Республиканские политики нападают на них за использование показателей ESG, утверждая, что они враждебно относятся к инвестициям в ископаемое топливо, в то время как демократы критикуют их за неспособность сделать больше для борьбы с изменением климата.

Между тем, управляющие активами ведут войну за таланты, особенно в таких областях, как частные активы, технологии и устойчивое инвестирование, и пытаются продолжать инвестировать в свой бизнес, чтобы оставаться впереди конкурентов.

От себя лишь добавлю. Мне кажется, FT попыталась немного отвлечь читателей от проблемы серьезного кризиса, который не прекращается внутри банковской системы в мире. Минувшие после GFC 2008 г. годы показали значительные преимущества бизнеса по управлению активами над иными формами финансового посредничества. Думаю, что даже в условиях текущей волатильности эти преимущества сохраняются из-за многих факторов. Осталось только и нам, в России понять, что в регулировании пора переключать приоритеты от банков в сторону управления активами и не держаться всеми силами за монополизм нескольких государственных структур.

Telegram канал автора: https://t.me/s/AbramovAle

обсуждение