При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Итоги недели на американском рынке акций.

Рынки акций на прошедшей неделе продолжили движение вниз, а в фокусе внимания инвесторов опять эпидемия, только на этот раз не в США, а в Европе. В Испании число ежедневных случаев достигло прежнего максимума, а во Франции ушло заметно выше. В Германии, Италии и Великобритании также виден постепенный рост. В США картина стабильная уже 5 недель: число случаев заражения держится в диапазоне 33 тысячи (по воскресеньям) до 51 тысячи (по пятницам). Интересно отметить, что в США и странах Латинской Америки (Бразилия, Чили, Перу) развитие эпидемии вышло на плато после достижения отметки в 2% переболевших. Если в Европе будет аналогичная тенденция, то вторая волна должна быть не менее сильной, чем первая. Однако это вряд ли приведет к такому же масштабному локдауну, как весной. Да и нельзя сказать, что инвесторы сильно переживают по этому поводу. В последнее время акции циклических компаний, которые особенно страдают из-за карантина, чувствуют себя даже лучше технологических, которые выигрывают из-за локдауна: индекс S&P 500 Pure Value находится «в нуле» с начала месяца, а Nasdaq Composite потерял уже 8%.

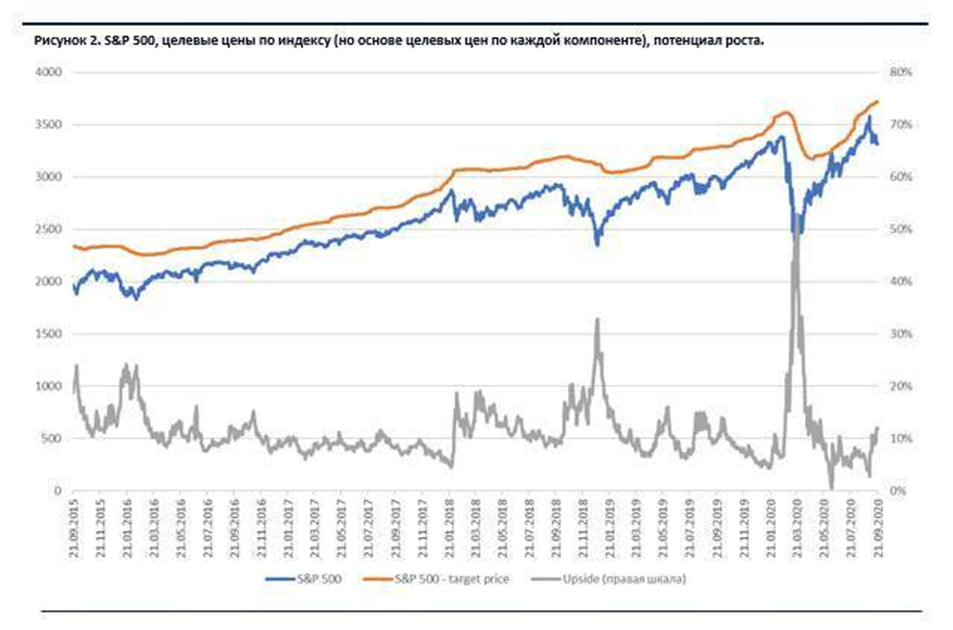

Учитывая текущие риски, мы вряд ли увидим ралли до уровня 3600 по S&P 500 до конца года. С другой стороны, падение рынка акций сильно ниже отметки в 3200 пунктов тоже не выглядит реальным, учитывая спрос на рискованные активы и хорошую диверсификацию американского рынка. Кроме этого, мы не видим существенных рисков для понижения целевых цен по акциям и понижения прогнозов. В текущих ценах не заложено быстрое восстановление экономики, так что отчетности по итогам III квартала и прогноз на будущий квартал или год не должны разочаровать инвесторов (правда поводов для оптимизма тоже много не будет). Коррекция на рынках уже привела к тому, что средний потенциал роста по акциям из индекса S&P 500 вырос до 12% при среднем значении за последние 5 лет в 11%. Однако такое движение – нормальное в предвыборный период. Начиная с 2004 года «апсайд» по рынку достигал 15% - 25% перед выборами или сразу после них. При этом в 2004, 2012 и 2016 годах (т.е. во всех случаях, кроме кризисного 2008 года) коррекция из-за предвыборной неопределенности создавала минимум по S&P 500 на годы вперед.

обсуждение