При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Экономические данные, которые публикуются сегодня, пока ещё не учитывают потенциальное влияние тарифов – оно проявится позже. Именно поэтому рынок сегодня – это место, где нужно «подождать и посмотреть», советуют в J.P.Morgan.

«Экономика, по-прежнему уверенно растёт»

Как отметил Алан Уинн, специалист по глобальной инвестиционной стратегии J.P.Morgan, в специальной аналитической записке, несмотря на то, что экономическая неопределённость снизилась по сравнению с недавними пиковыми значениями, она всё ещё остаётся высокой. При этом, большая часть последствий неопределённости ещё не отразилась на реальных экономических данных. Например, на ВВП, на уровне занятости и так далее.

Реальный ВВП США в 1-м квартале 2025 годам снизился на 0,3%. Важным уточнением к основному показателю стало искажение базовых данных из-за того, что чистый экспорт отнял 4,8 процентных пунктов от основного показателя, что является самым большим снижением за всю историю. В JPM настаивают, что лучшим показателем роста экономики является внутренний спрос и благодаря ему ВВП прибавил 2,5 процентных пункта, что соответствует динамике ВВП в 4-м квартале 2024 года.

– Мы ожидаем, что этот рост замедлится по мере того, как тарифы начнут влиять на разные отрасли экономики. В результате мы увидим последствия сокращения спроса, что приведёт к замедлению экономического роста из-за тарифов в данных за 2-й квартал 2025 года до конца года, – оценил Алан Уинн.

«Мягкие» данные пока не стали «жёсткими»

Джером Пауэлл, глава Федеральной резервной системы, в последнем своём выступлении отметил, что риски для экономического роста и инфляции возросли из-за неопределённости в отношении тарифов и ухудшения «мягких» данных (субъективных показателей, например, опросов, настроений). Однако председатель добавил, что это ухудшение пока не отразилось на «жёстких» данных. Экономика по-прежнему уверенно растёт, на рынке труда пока нет признаков проблем, а инфляция лишь незначительно превышает целевой показатель ФРС. Пауэлл и Федеральный комитет по открытым рынкам (FOMC) считают, что лучшее решение – оставить политику на прежнем уровне и, по необходимости, внести изменения, когда появится новая статистика.

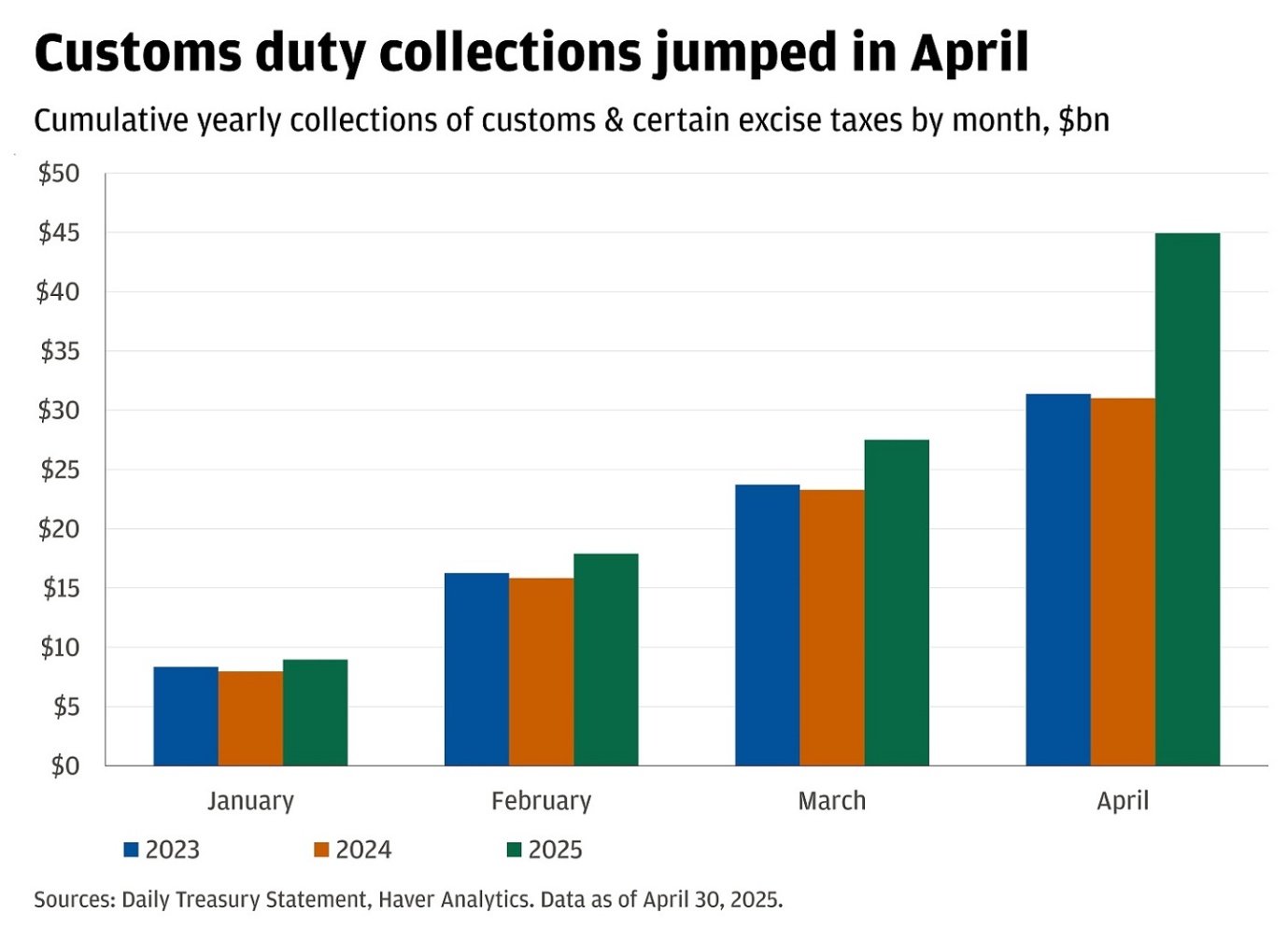

Предполагаемый эффективный уровень тарифов в США вырос до самого высокого уровня за 100 лет. Это привело к тому, что бизнес принял упреждающие меры, увеличив импорт сырья в 1-м квартале этого года, чтобы успеть до вступления в силу новых тарифов. В 1-м квартале 2025 года импорт в США вырос, и в результате поступления в бюджет от таможенных и некоторых акцизных сборов в апреле увеличились более чем на 60% по сравнению с мартом этого года.

На графике представлены ежемесячные сборы таможенных и некоторых акцизных налогов в миллиардах долларов за 2023, 2024 и 2025 годы.

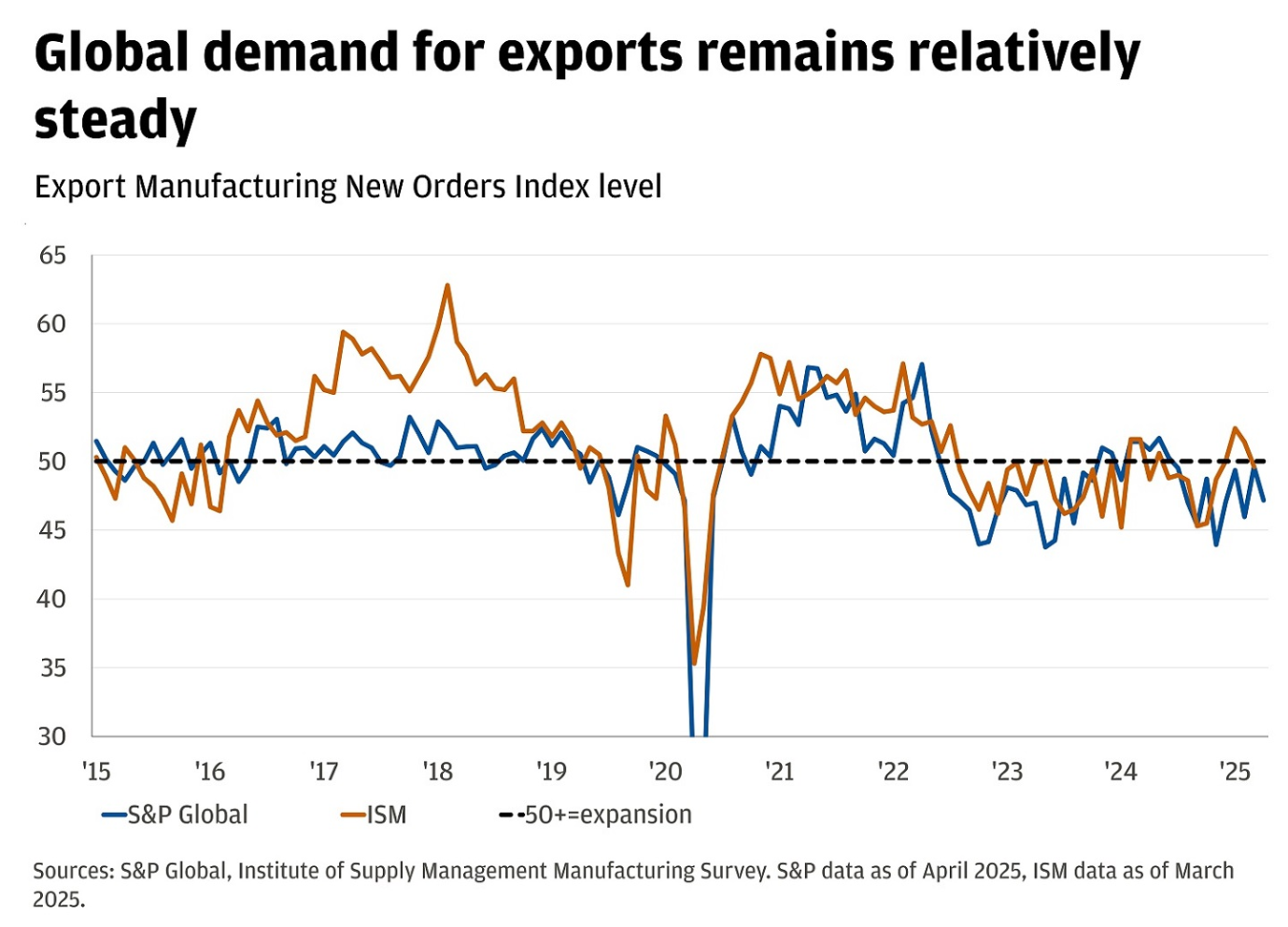

Сейчас рынки опасаются, что мировая торговля и спрос на товары упадут из-за повышения тарифов.

– Но пока мы не видим этого по реальным данным. Мировые экспортные заказы по-прежнему остаются на уровне среднего показателя за 10 лет, но ожидается их снижение, если тарифы останутся высокими, – предупредили в банке.

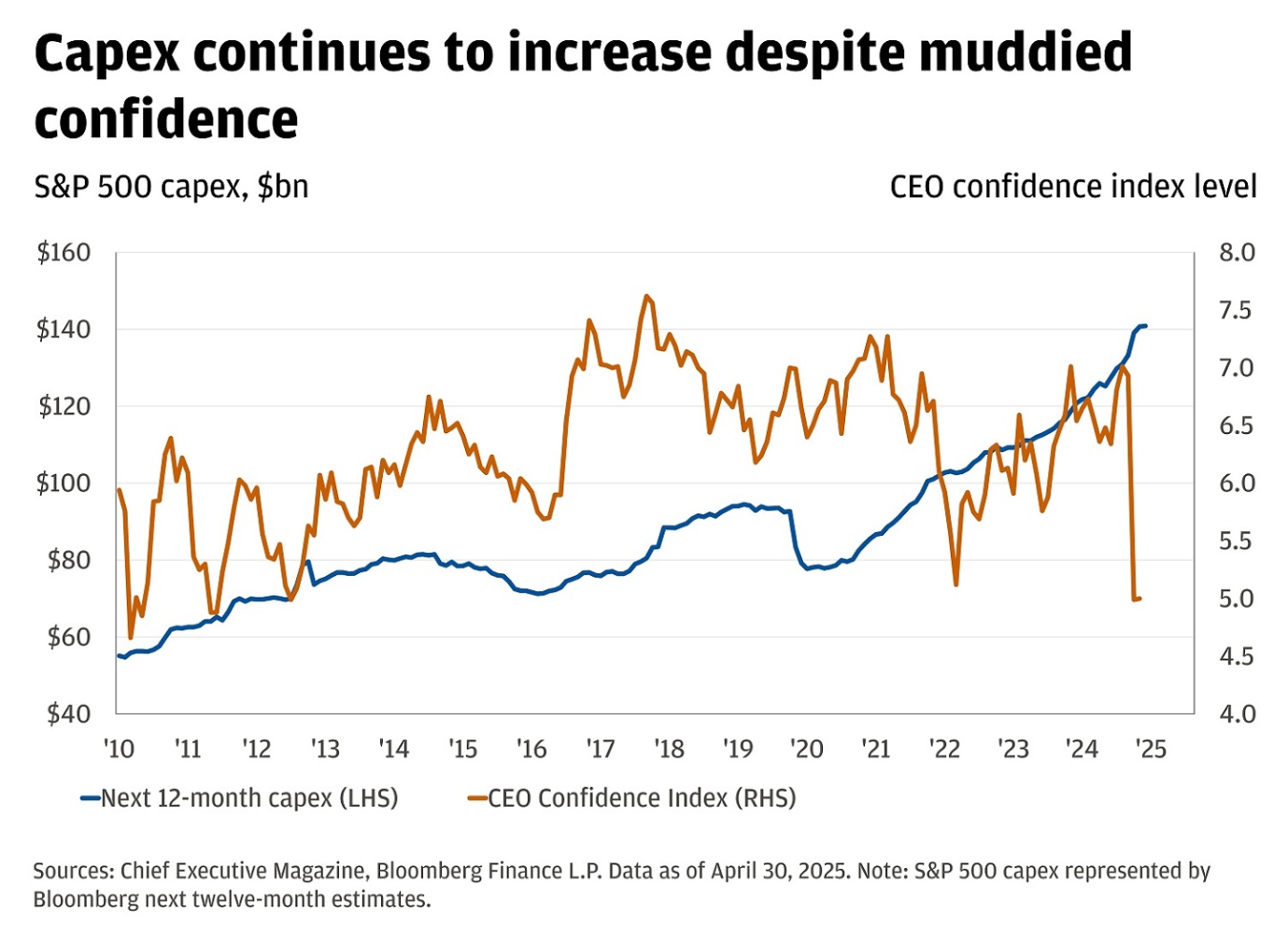

Настроения подавлены не только на Уолл-стрит, но и среди руководителей корпораций. Опрос, который измеряет ожидания руководителей корпораций в отношении общих условий ведения бизнеса через год, показал самый низкий уровень с 2011 года. Можно было бы ожидать, что падение доверия руководителей корпораций повлияет на планы корпоративных расходов (на найм сотрудников, инвестиции или расширение производства).

– Однако это не то, что мы видим пока в реальных данных. Вместо этого ожидания в отношении капитальных расходов для компаний, входящих в индекс S&P500, растут каждый месяц с сентября, – отметил Алан Уинн.

Международные акции: треть портфеля

Аналитик также отметил, что в некоторых областях экономики до сих пор нет подтверждения того, что слабые «мягкие» данные приведут к снижению «жёстких» данных. При этом, инвестиционным портфелям не обязательно находиться в подвешенном состоянии. Алан Уинн советует инвесторам подготовиться к изменениям в «жёстких» данных, а именно скорректировать позиции в соответствии со стратегическим распределением активов.

С 2010 года акции американских компаний превзошли акции компаний из других стран по доходности на порядок, и портфели инвесторов стали в значительной степени состоять из активов США. Независимо от того, было ли это связано с отсутствием ребалансировки или с намерением получить выгоду от роста американских технологических корпораций, это было правильное решение.

Аналитики JPM советуют инвесторам добавить «международную диверсификацию в те портфели, которые были недостаточно диверсифицированы». В этом году экономика США показала худшие результаты по сравнению с остальным развитым миром, что служит напоминанием о необходимости диверсифицировать риски.

Кроме того, в банке настаивают, что доллар США структурно переоценён из-за значительного притока иностранных инвестиций в прошлом и снижения доверия инвесторов на фоне уменьшения экономических преимуществ США и увеличения политических рисков. В этой связи в банке посоветовали диверсифицировать портфель на рынках, которые не номинированы в долларах США. В таких как Европа и Япония.

– Диверсификация по определению означает, что в конкретный год вы не получите самую высокую прибыль, но это обеспечит более плавный рост для инвестиционных портфелей. Используя MSCI World в качестве ориентира, мы считаем, что около 30% ваших инвестиций в акции должны быть вложены в акции компаний, не относящихся к США, при этом две трети из них должны быть вложены в акции европейских компаний. Это может помочь снизить валютные риски и дополнительно диверсифицировать источники дохода в вашем портфеле, – заключил Алан Уинн.

обсуждение