При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

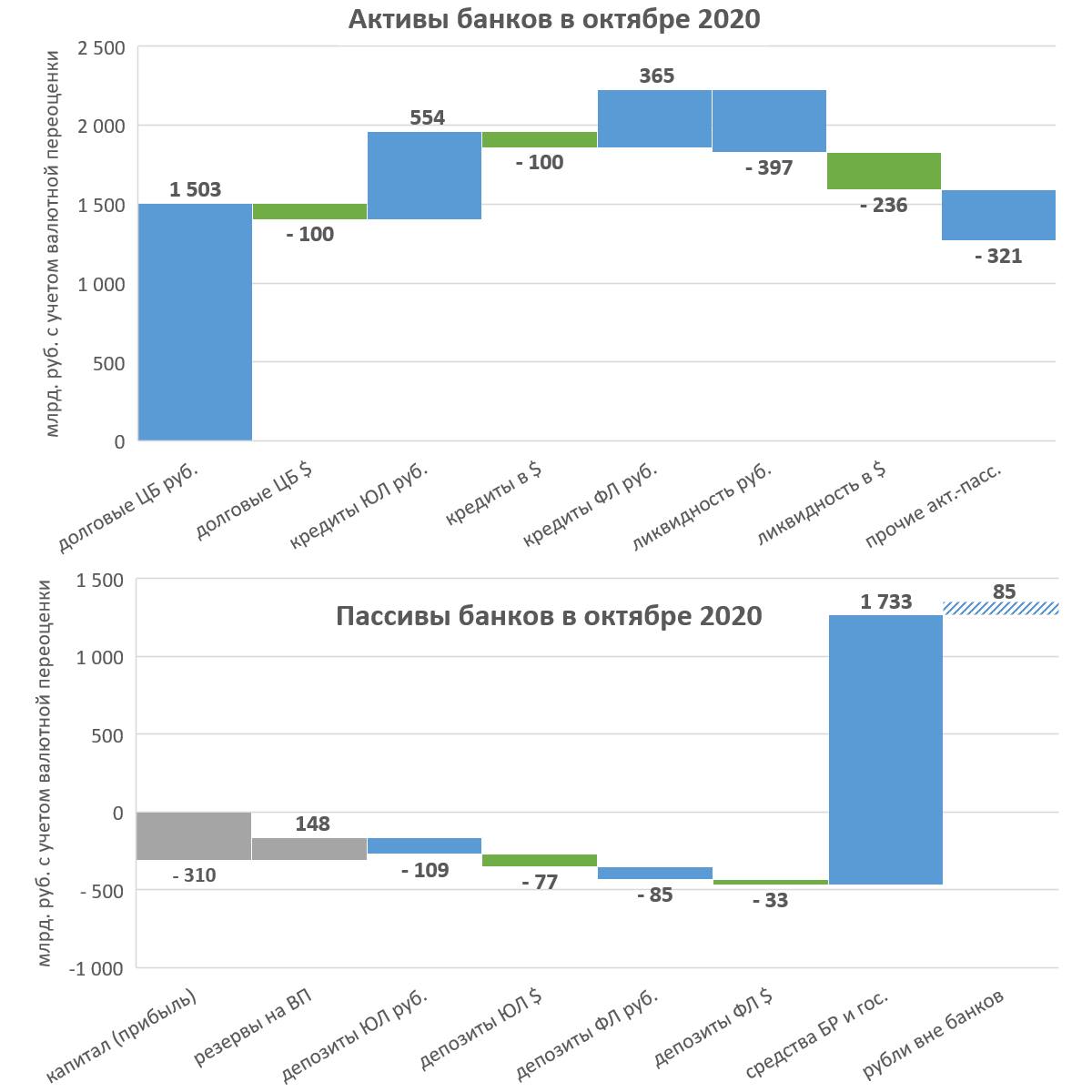

Динамика активов и пассивов банков в октябре 2020.

В октябре произошло два события, которые предопредели динамику банковских балансов:

1) Выплата дивидендов на акции Сбербанка 422 млрд. половина ушла в бюджет, а другая – преимущественно нерезидентам.

2) Минфин разместил рекордную сумму ОФЗ на 1502 млрд. по номиналу, выручив 1438 млрд.

☛ Портфель долговых ценных бумаг в рублях (кроме ОБР) вырос на +1503, из них ~1300 размещено в ОФЗ. Покупки финансировались притоком средств из бюджета и Банка России всего +1733 (1100 депозиты Казначейства и 632 кредиты БР), сокращением рублевой ликвидности -397 млрд.

☛ Капитал банков сократился -310 млрд., но с учетом выплаты дивидендов Сбера банки продолжают показывать высокую рентабельность (+170 млрд. прибыли или 20% ROE).

☛ Все валютные активы сокращались: ценные бумаги -100, кредиты -100, ликвидные активы -236 (в млрд. руб. с учетом переоценки). Из России ушли не только 110 млрд. из валютных депозитов ЮЛ и ФЛ, но и все притоки, которые могли быть в октябре: 176 млрд. продаж валюты Банком России, ~200 млрд. дивидендов Сбера в пользу частных акционеров, преимущественно иностранных, и несколько млрд. USD разницы между экспортом и импортом.

☛ Продолжается активный рост рублевого кредита – физлица в чистом виде увеличили кредит +365 млрд., юрлица +554 млрд. Банк России отмечает, что кредиты брали крупные компании, включая одну крупную сделку по покупке пакета акций. Физлица наращивают исключительно ипотечный кредит +292 из 365 млрд., в том числе 156 поступило на эскроу-счета.

☛ Депозиты в рублях сокращались и у юрлиц -109, и у физлиц -85 (с учетом прироста средств на счетах эскроу +156 млрд. физлица вывели с депозитов -241)

☑ Как мы знаем из MMT, кредиты одновременно создают соответствующие депозиты, но где потерялись 910 млрд. новых денег из рублевого кредита? В теории эти средства могут уйти только в наличную форму или бюджет. (Грубо за последние 12 месяцев 6,3 трлн. создано кредита в рублях, 6 трлн. появилось на счетах частных денег. Но ещё 2,8 трлн. появилось на руках в виде наличных и примерно столько же составил дефицит бюджета). Попытаемся понять куда исчезли новые кредитные рубли в октябре:

- 85 млрд. ушло в наличную форму,

- дефицит бюджета был около 0, но Банк России продал на 176 млрд. иностранной валюты, изъяв тем самым рубли,

- размещение ОФЗ при отсутствии дефицита могло изъять дополнительно ~200 млрд.

- банки снизили прочие активы-пассивы на 321 млрд., в том числе снизили на 220 средства в расчетах и выпустили собственные облигации на 111 млрд. Скорее всего, всё это связано с активным вовлечением сбережений в операции на финансовом рынке. Покупка облигаций банков или перевод денег на брокерские счета с покупкой других ценных бумаг у банков также снижает объем депозитов.

О ТОМ, КАК В МИНФИНЕ ПЛОХО ПОНИМАЮТ МАКРОЭКОНОМИКУ – статья

«Фонд про запас», почему Минфин занимает, а не тратит резервы:

– Сравнение с «личными финансами» выглядит и смешно («если жена планирует уйти в декрет, а у вас есть риск остаться на какое-то время без заказов… лучше сохранить кубышку на черный день и взять чуть больше в долг»), и ошибочно на макроуровне. Бюджету не нужно сбережений в принципе – он тратит в рублях, а сберегать бюджет может только за счёт каждого из нас – мы будем или беднее, или в долгах.

– Ещё одна ошибка из микро-оснований на макроуровне, что банки выбирают между кредитованием и размещением денег в госдолг («предприятиям страшно брать кредиты, а банкам страшно их давать. Зато банки с удовольствием дадут в долг государству»), и что для кредитования экономики требуется ликвидность («По мере нормализации ситуации банки легко смогут получить дополнительную ликвидность под залог государственного долга и направить эти средства на кредитование экономики»).

☑ Выбор между (а) использовать «кубышку» в инвалюте или (б) «печатать» госдолг в рублях нужно делать из эффектов на курс рубля и инфляцию, а не выдуманных ограничений. В российских условиях госдолг – это обычная монетизация через банки, как бы Банк России сам напрямую финансировал бюджет. В этом нет проблемы, но Банк России этого жутко боится. В октябре записывал как нужно использовать ФНБ и финансировать расходы бюджета (ссылки в комментарии).

Профиль автора в соцсети: https://www.facebook.com/truevaluator

обсуждение