При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Но Банк России находит повод беспокоиться о росте корпоративного кредита и М2.

Любой показатель хорошо бы оценивать всесторонне, а не руководствоваться принятыми на бытовом уровне и, как правило, неверными допущениями. Например: «дефицит бюджета/рост денежной массы/корпоративного кредита приводят к инфляции». В таком ключе говорят Эльвира Набиуллина и Кирилл Тремасов (16:22)

Что имеем за октябрь 2025 по деньгам:

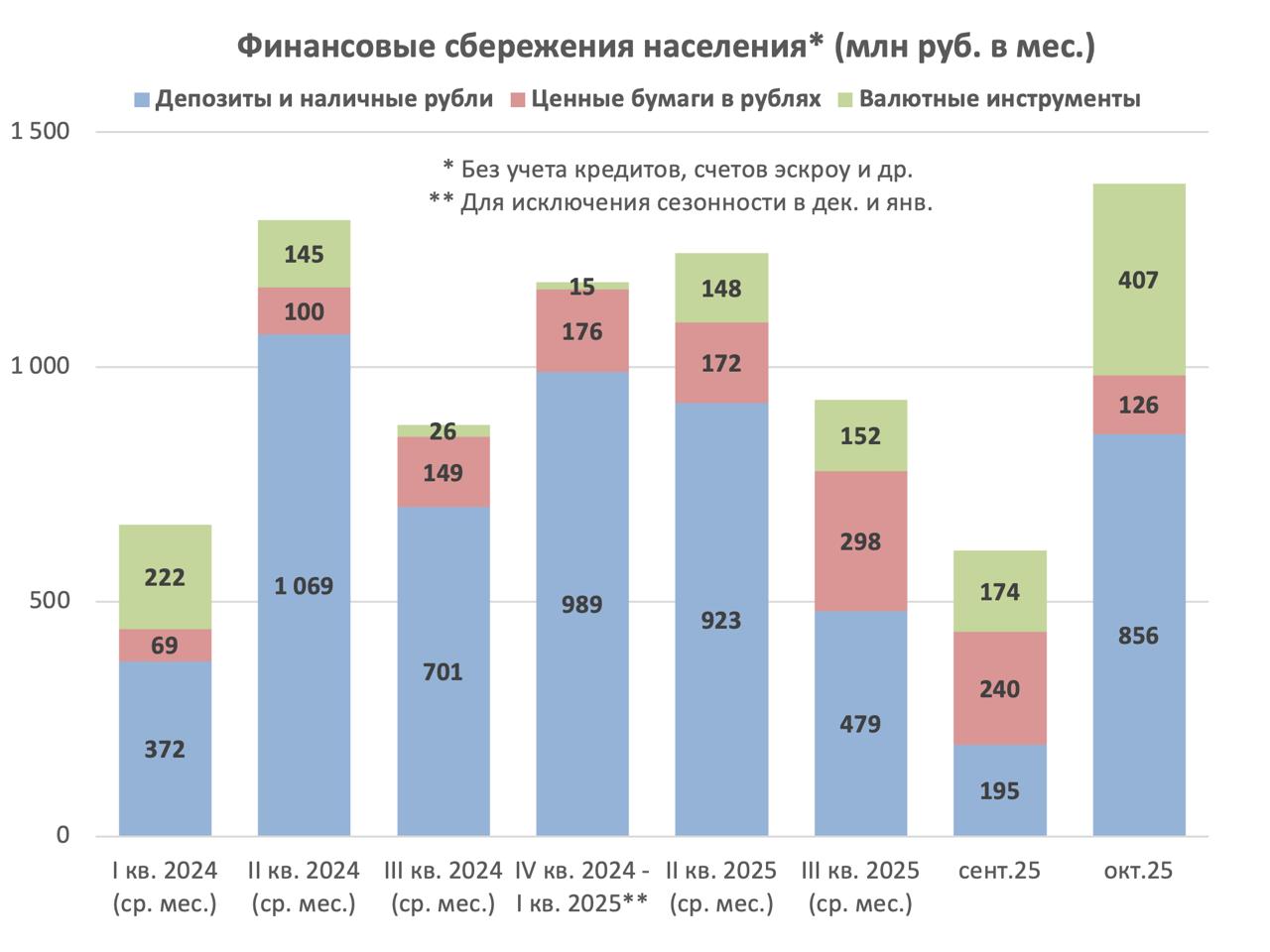

▪️Рост корпоративного кредита (с облигациями) ускорился до 2,2 трлн (+2,3% м/м). Если исключить провал в сентябре на притоке валюты и погашении части рублевых кредитов, тренд идет с июля. С другой стороны заметно увеличение сбережений населения – снова >1 трлн в деньгах после провала в 3 кв. 2025 г.

▪️Рост M2X ускорился до +2,1 трлн м/м как за счет кредита, дефицита бюджета и нового притока валюты - $7 млрд пришло на счета компаний (5) и физлиц (2). Это также дезинфляционный фактор, который способствует стабильному и относительно крепкому курсу рубля, вопреки всем прогнозам. Похоже никто кроме меня не ожидает стабильный курс ~80 руб. и в 2026 г.

▪️Дефицит бюджета 0,4 трлн руб. в октябре явно дезинфляционный – расходы впервые сократились -12% г/г, но доходы упали ещё больше. Расходы также должны снижаться, чтобы не превысить 43 трлн бюджетной росписи на 2025 г.

▪️Доходы бюджета идут явно ниже плана на 2025 г. При этом нефтегазовые доходы, несмотря на крепкий рубль и низкую цену нефти, превысят план 8,3 трлн. Ненефтегазовые доходы отстанут от плана 30,2 трлн на 1-2 трлн. Так, НДС на ввозимые товары собран за 10 мес. на 3 из 4,6 трлн плана на 2025 по дальнему импорту, 0,5 из 1 трлн по импорту из ближнего зарубежья. Утильсбор - лишь 0,4 из 2 трлн плана на весь 2025 г.

Когда бюджет сокращает расходы, он недополучит и доходы, если частный сектор не компенсирует выпадающие доходы увеличением кредита. Сейчас тот случай, когда и дефицит, и рост кредита требуется, чтобы те, кто сберегают на депозитах, накапливали хотя бы проценты, а не тратили почти все, как в августе-сентябре 2025 г.

Что с инфляцией - она на цели:

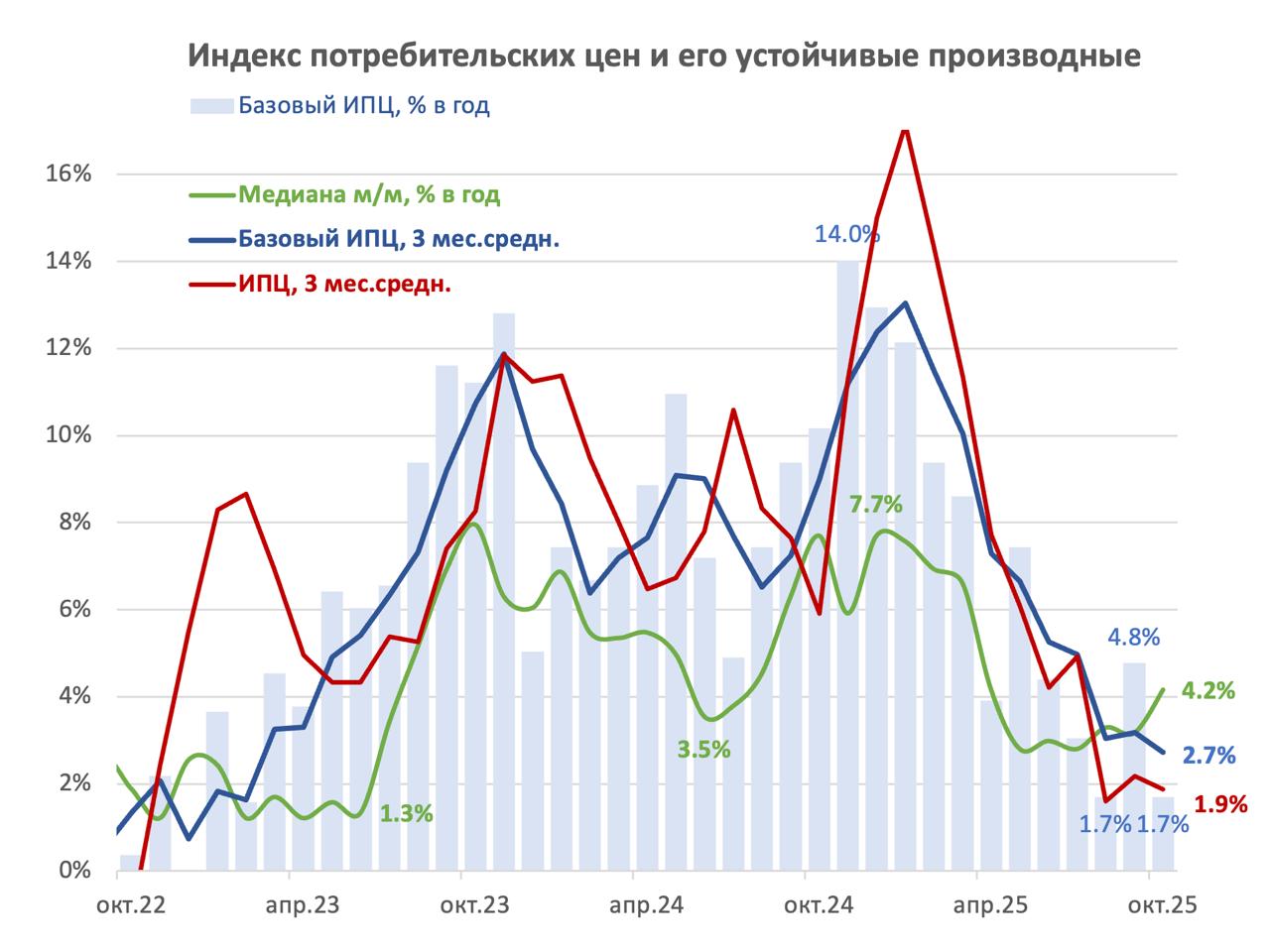

▪️Несмотря на ускорение недельной инфляции, данные за октябрь вышли значительно ниже – 0,5% вместо 0,9-1%. Основной вклад внесли две группы с весом по 5% в ИПЦ – овощи и фрукты 0,28% и топливо 0,12%. Недельные данные также показывали, что кроме сезонных продов и бензина остальные товары и услуги вносят околонулевой вклад в инфляцию.

▪️Снижение цен в услугах обязано зарубежному туризму. Здесь снова изменившаяся сезонность, которая портит все показатели с.к. у аналитиков и ЦБ. В сентябре - сильно вверх, в октябре - вниз при весе 1%. Коллеги, пора перестать считать сезонность по старым лекалам. Есть более точные показатели.

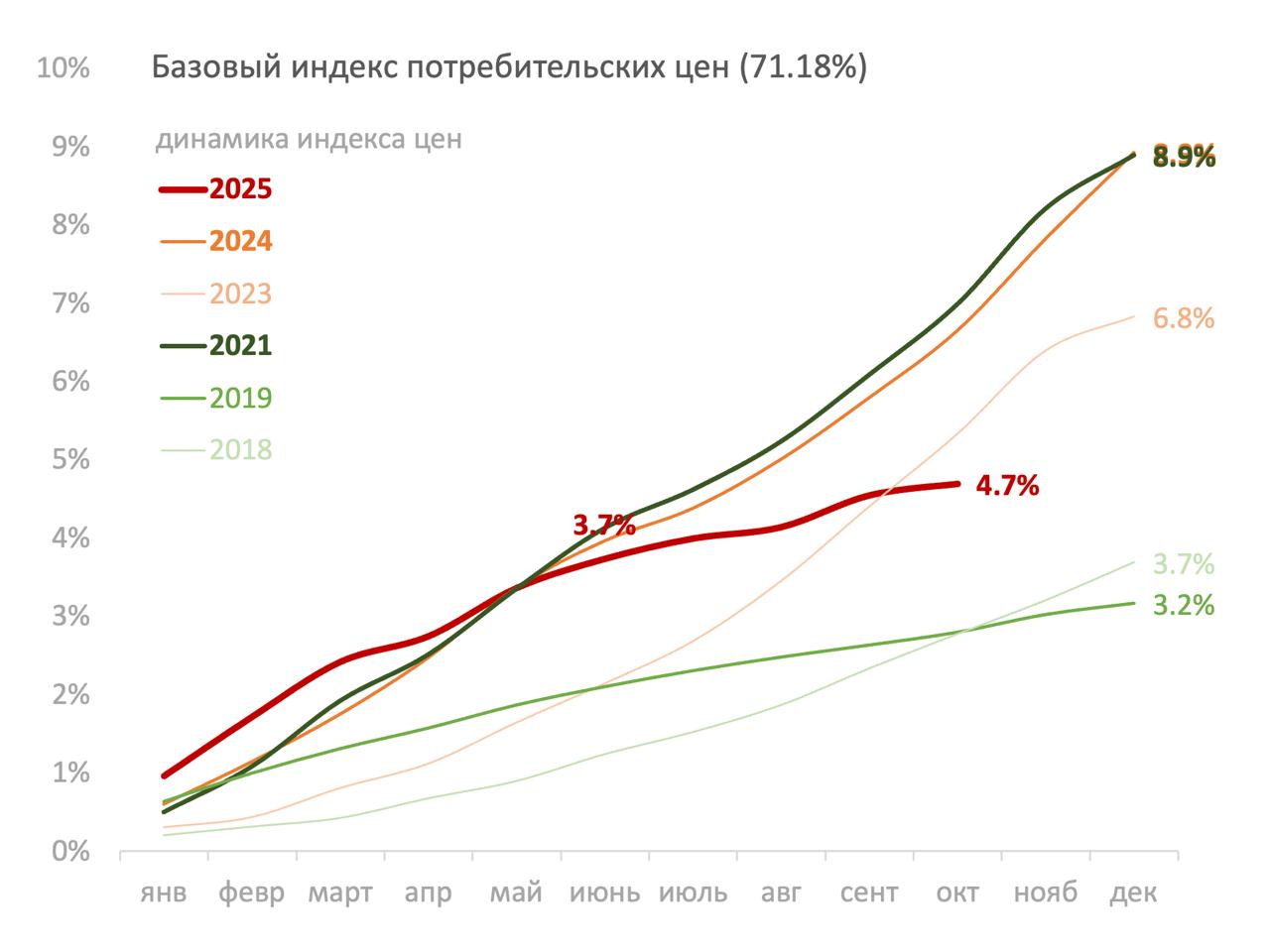

▪️Базовая инфляция (71% в корзине ИПЦ) и другие метрики устойчивой инфляции остаются ниже цели 4% в год. Базовый ИПЦ идет по траектории 2019 г. уже полгода. В нем нет бензина, овощей, авиа и жд перевозок, других сезонных товаров и услуг (но есть зарубежный туризм с новой сезонностью).

▪️Медиана индексов цен по широкой корзине выросла в октябре с ~3 до 4,2%. Причина во многих продах, где есть сезонность.

Сейчас ставка 17-20% для бизнеса и 15-17% для бюджета определяет весь прирост кредита и дефицит бюджета. При инфляции до 4% такая ставка проинфляционна за счет переноса издержек и налогов в цены.

Рост спроса на валютные инструменты у населения (+0,4 трлн в октябре, 3х к прошлому) – тоже следствие сверхвысоких ставок. Избыточные процентные доходы начинают перекладывать в другие валюты. Благо пока помогает приток валюты от экспорта (в сентябре неожиданно $38 млрд +6 м/м) и предложение квази-валютных бондов.

Сверхвысокая ключевая ставка не влияет на инфляцию, когда темп роста совокупного кредита ниже ставки. Но точно создает дополнительную неэффективность в экономике. Процентные доходы одних могут пойти в спрос, а процентные расходы других не позволят нарастить предложение - финансовые возможности бизнеса все меньше и меньше.

При такой инфляции ставку надо снижать по 1-2% в декабре и дальше.

Telegram канал автора: https://t.me/s/truevalue

обсуждение