При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Впечатляющие результаты.

Очень сильный отчет Amazon, обусловленный агрессивный экспансией AWS. Amazon все крепче и масштабнее интегрируется в цифрую среду, предоставляя передовые решения и продукты в сегменте облачных технологий и ИИ.

Подробнее о том, как устроена бизнес-империя Amazon описано здесь и здесь.

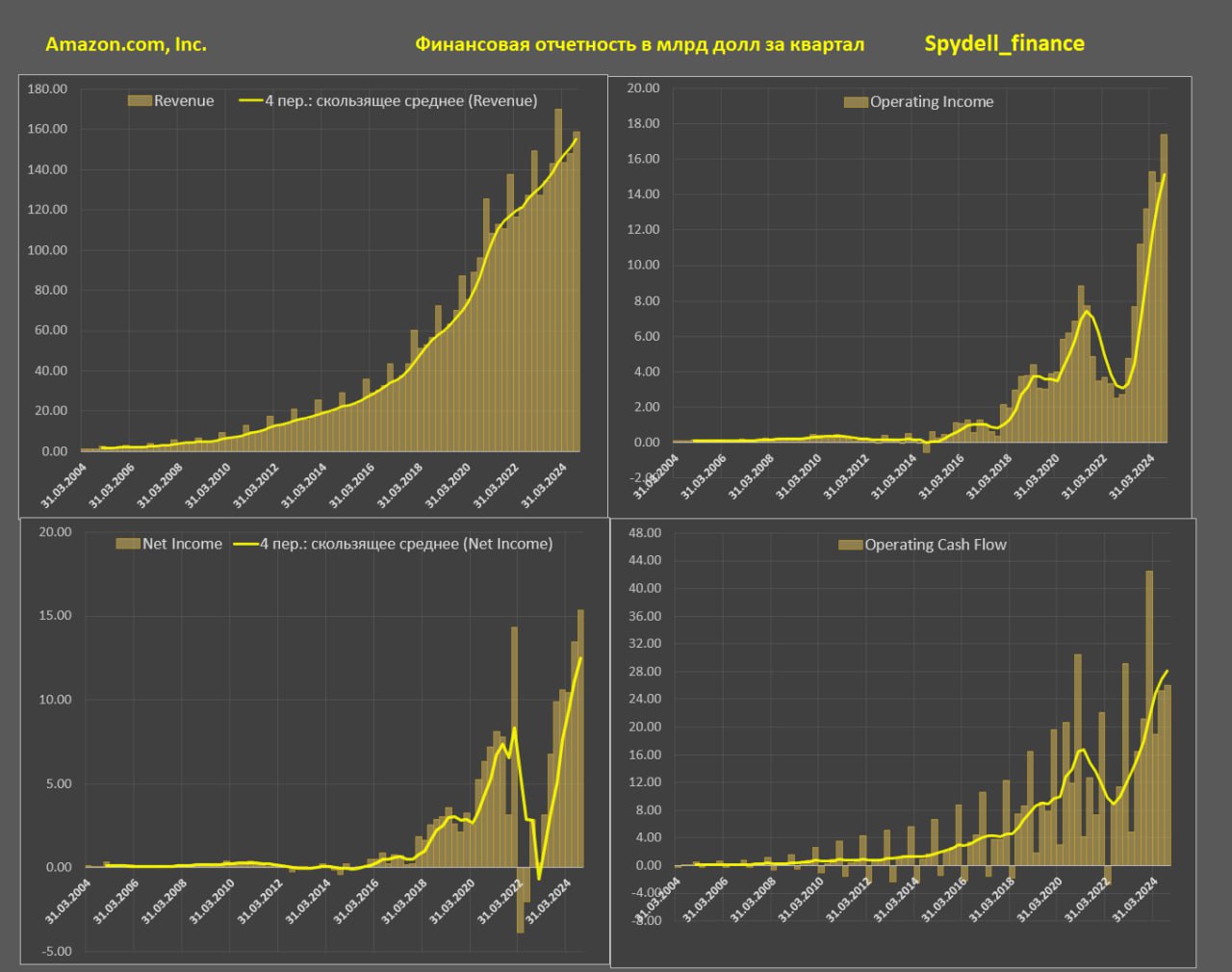

Годовая выручка достигла невероятных 620 млрд с ростом на 12% г/г или 66 млрд, где 15.1 млрд вклада в годовой прирост обеспечил AWS. Кажется немного? Имеет значение темп роста и маржинальность.

AWS подразделение нарастило выручку в 3.2 раза за 5 лет по сравнению с ростом выручки на 78% от онлайн торговли в рамках Amazon (ранее основной сегмент бизнеса), ростом выручки в 3 раза от услуг для сторонних продавцов и удвоения выручки от цифровых подписок.

Однако, сейчас прибыль генерирует в основном AWS, формируя около 2/3 в годовой операционной прибыли всей структуры Amazon.

Вообще, по историческим меркам прирост выручки скромный, т.к. по скользящему сравнению выручки за 12м в период с 2015 по 2021 темп роста составлял 20-40%, а текущие 10-12% в области исторического минимума, но замедление связано с эффектом базы, т.к Amazon на пути, чтобы стать самой доходной компанией в мире, обогнав Walmart с выручкой 665 млрд.

Walmart – в чистом виде ритейлер, тогда как Amazon высоко диверсифицированная структура.

Сейчас есть три быстрорастущих сегмента бизнеса: рекламные доходы с ростом в 1.5 раза за два года (общая выручка 53.6 млрд за 12м), AWS растет на 35% за два года (103 млрд) и подписки с ростом на 27% за два года (43.3 млрд).

Торговое подразделение с учетом партнеров имеет выручку 415 млрд за год (2/3 от общей выручки) и растет на 18% за счет партнеров (Third Party Seller Services, которые выдали рост на 36.3%, тогда как основной торговый бизнес вырос лишь на 9% за два года).

Торговля приносит лишь 10-15% от совокупной операционной прибыли, а основной вклад обеспечивает AWS и реклама.

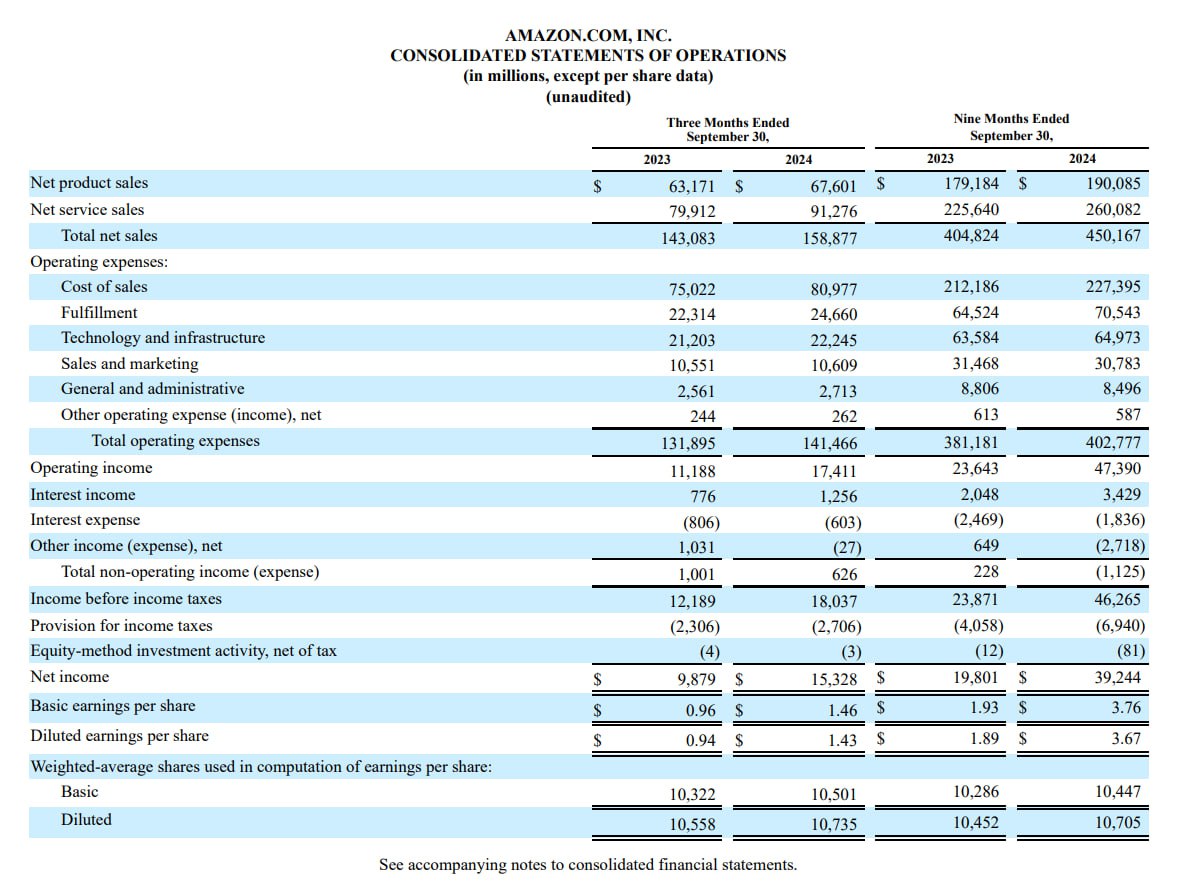

Подробно по финансовым результатам:

- Выручка Amazon в 3кв24 составила 158.9 млрд, что на 11% выше по сравнению с 3кв23, +25.0% к 3кв22 и +127.0% к 3кв19.

За 9 месяцев 2024 года выручка достигла 450.2 млрд, что на 11.2% выше уровня 9м23, +23.4% к 9м22 и +133.1% к 9м19.

- Чистая прибыль в 3кв24 составила 15.33 млрд, что на 55.2% выше уровня 3кв23, +433.7% к 3кв22 и +618.3% к 3кв19.

За 9м24 чистая прибыль составила 39.24 млрд, что на 98.2% больше уровня 9м23, по сравнению с убытком в 3 млрд за 9м22 и +371.7% к 9м19.

- Операционный денежный поток Amazon в 3кв24 составил 26 млрд, что на 22.4% выше показателя 3кв23, +127.7% к 3кв22 и +229.1% к 3кв19.

За 9м24 операционный денежный поток составил 70.2 млрд, что на 65.3% больше, чем в 9м23, +299.6% к 9м22 и +272.5% к 9м19.

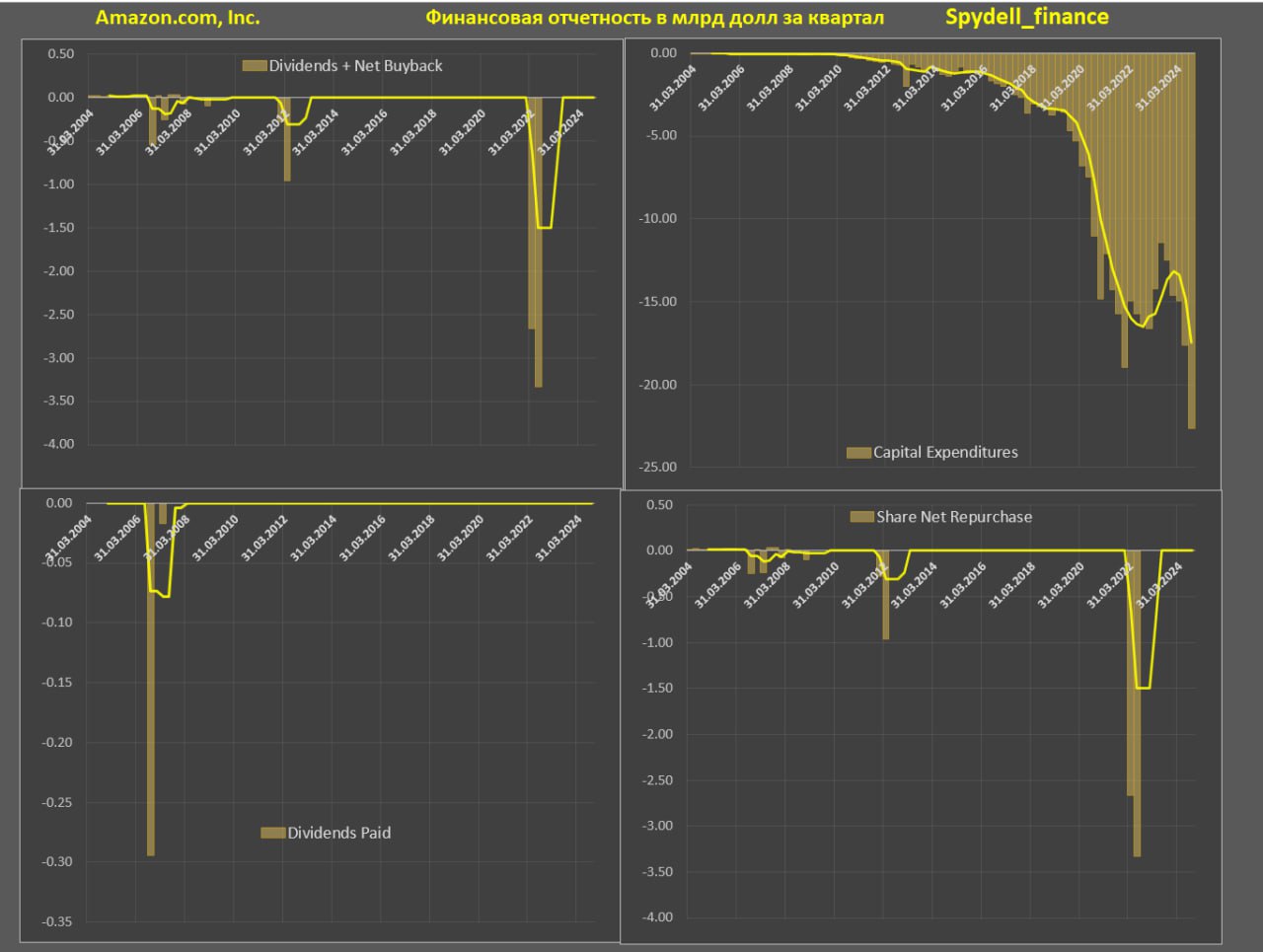

- Компания Amazon не выплачивала дивиденды и не осуществляла выкуп акций, фокусируясь на реинвестициях и дальнейшем росте.

- Капитальные затраты в 3кв24 составили 22.62 млрд, достигнув абсолютного рекорда за всю историю человечества в рамках одного квартала!

За 9м24 капексы составили 55.2 млрд, что на 44.6% больше, чем в 9м23, +17.7% по сравнению с 9м22 и +377.7% к 9м19.

Около 85% капексов уходит в AWS подразделение и расширение цифровой среды.

Amazon показывает тот пример, когда можно не утилизировать кэш в рынок, а эффективно реинвестировать, показывая высокие темпы роста и накопление маржинальности в перспективных направлениях.

Amazon все, что зарабатывает вкладывает в развитие, полностью исключив акционерную политику, минимизируя операции влияния и поглощения, концентрируясь на развитии собственной цифровой эко системы.

Amazon единственная компания среди бигтехов, кто имеет относительно адекватные мультипликаторы.

Telegram канал автора: https://t.me/s/spydell_finance/

обсуждение