При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Никто!

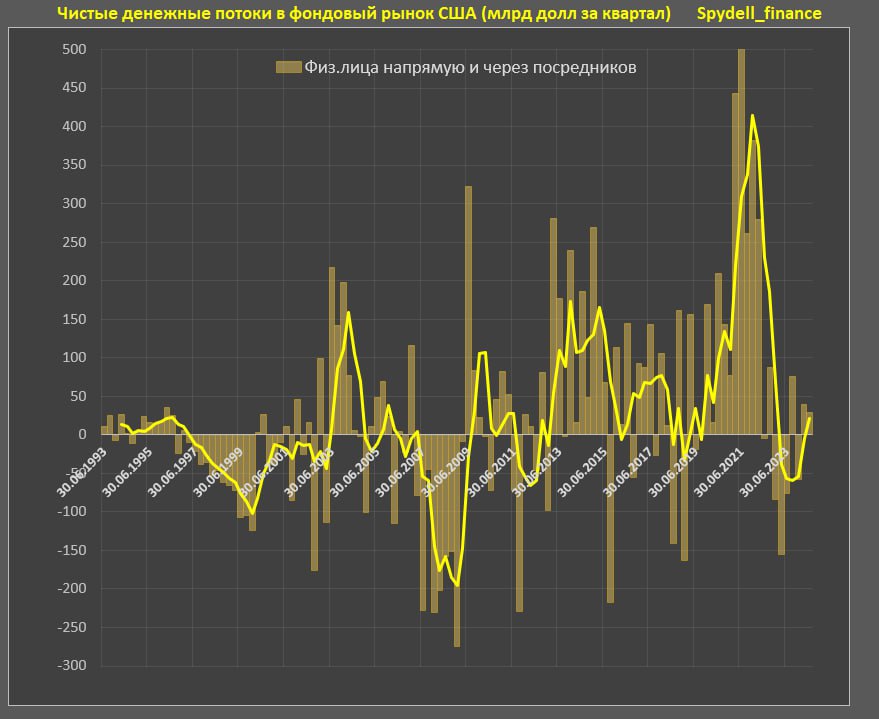

С момента начала рекордного за всю историю пампа на рынке акций США (с ноя.23) чистый денежный поток от домохозяйств составил всего … 10 млрд долл! Сюда включены чистые покупки со счетов физлиц США напрямую + взаимные фонды + ETF + закрытые хэдж фонды, обслуживающие частных клиентов по собственным расчетам на основе данных ФРС в отчете Z1.

Когда были покупки? В момент постковидного V-образного восстановления рынка с апр.20 по мар.22, когда чистые покупки составили 2.4 трлн долларов – это согласуется с данными американских брокеров, фиксирующих рекордную активность клиентов в тот период и с объемами торгов от физлиц.

С апр.22 по июн.24 чистый денежный поток от домохозяйств с учетом инвестфондов стал отрицательным на 146 млрд – все деньги ушли в фонды денежного рынка, в облигации и на депозиты.

С ноя.23, когда рынок переписал все возможные рекорды, чистый денежный поток был около нуля – не было продаж, но и не было покупок, а если точнее – деньги от тупых клиентов (мелкие и средние счета) сальдировались продажами умных клиентов (крупные счета), тогда как в 2020-2021 покупали почти все.

За последние 9 месяцев активизировались чистые продажи от страховых и пенсионных фондов в среднем по 56 млрд за квартал (в сумме 167 млрд). С 2019 по 2023 чистые продажи были в среднем по 38 млрд за квартал, т.е. в 1.5 раза интенсивнее сливают и это основной долгосрочный продавец акций.

Выросли чистые покупки от нерезидентов до 180 млрд за 9 месяцев (по 60 млрд за квартал), что в 4 раза интенсивнее, чем в 2019-2023, но в 2.5 раза менее интенсивно, чем с янв.20 по мар.21 (выше долгосрочного тренда, но далеко от пиковых темпов).

Банки и дилеры купили на 38 млрд акций американских компаний за 9 месяцев по сравнению с нулевым потоком в 2019-2023.

По всем остальным институциональным группам денежный поток в пределах погрешности.

Что имеем? Возросшие продажи от страховых и пенсионных фондов, которые перекрываются покупками от нерезидентов, банков и дилеров, а от домохозяйств с учетом инвестфондов потоки нулевые vs триллионов в 2020-2021. В итоге баланс плюс минус около нуля.

Есть еще корпоративные байбеки, денежный поток по которым является рекордным (байбек минус размещения акций), но сопоставимо с 2018-2019, когда рынок был вдвое ниже.

Корпорации являются основным чистым покупателем акций американских компаний в абсолютном выражении на 590 млрд за 9 месяцев, но вдвое ниже, чем в 2018-2019 в относительном сравнении к капитализации рынка.

Учитывая нулевые потоки от населения и скромные по историческим меркам покупки от корпораций (учитывая раздутую капитализацию рынка), очевидно, все это не может служить обоснованием рекордного пампа за всю историю торгов.

О механике рынка в других материалах, но важно отметить – денежных потоков в рынок нет.

Telegram канал автора: https://t.me/s/spydell_finance/

обсуждение