При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

В новой реальности «банкопада» данные по инфляции уже не имеют того «шарма» с точки зрения воздействия на рыночную волатильности и направление движения.

Весь последний год движения рынка формировались на траектории ожиданий по треку денежно-кредитной политики, соответствующим образом выстраивалась интерпретация макрокосмических, финансовых данных, заявлений политиков и регуляторов.

Абсурд, но чем хуже макроданные – тем лучше рынкам, т.к. предполагается, что это может замедлить инфляцию.

Главенствующей темой в иерархии приоритета была проблема инфляции, ниже по уровню значимости спускались связанные и зависимые от инфляции факторы и компоненты. Фактически, инфляция определяла монетарную и рыночную повестку.

В контексте инфляции формировалась денежно-кредитная политика, т.к. инфляция в конечном итоге оказывает влияние на долговой рынок, уровень процентных ставок и доверие к ФРС / доллару.

Чем выше инфляционное давление, тем более свирепым должен быть Пауэлл, изображая клоунаду по «выстреливанию» нарочито жестких формулировок, что по замыслу, неизбежно должно было напугать рынок и снизить инфляционные ожидания.

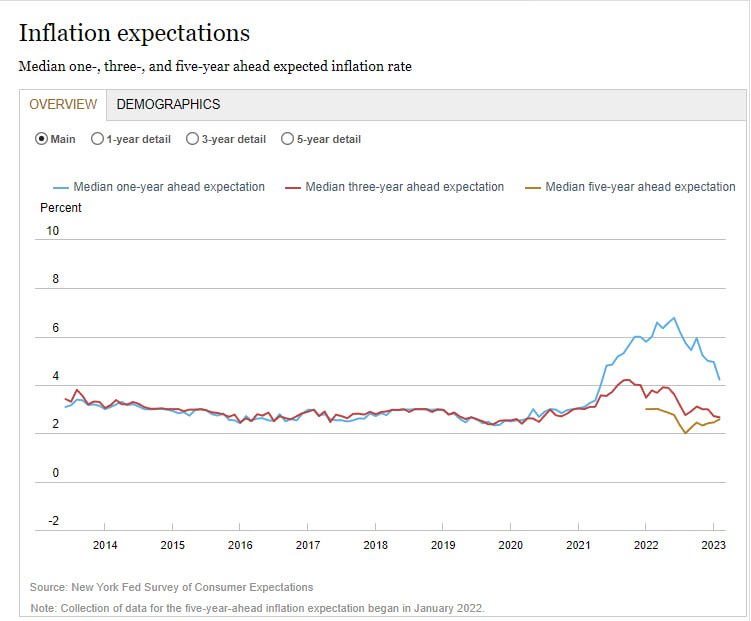

По существу, ФРС беспокоит даже не текущая инфляция, а инфляционные ожидания, т.к именно последние влияют на реальные ставки на долговом рынке и способствуют формированию спроса на облигации, удерживая механизм рефинансирования долгов и всю конструкцию финансовой системы.

Однолетние инфляционные ожидания по опросам ФРБ Нью Йорка рухнули до 4.2% против 6.8% на пике в июне 2022 (это выше типичных 2.3-2.5%) и до 2.7% по трехлетнему прогнозу, что соответствует норме.

Банкопад и инфляционные ожидания должны развязать ФРС руки в вопросе изящного выхода из неловкого положения нахождения в капкане собственной жесткости по ДКП, т.е. способствовать отказу от ужесточения.

Что касается текущей инфляции – рост на 0.4% м/м (6% г/г), где продукты питания выросли на 0.4% м/м (9.5% г/г), энергия падает на 0.6% (рост 5.2% г/г), товары без учета энергии +0.5 м/м (5.5% г/г), а услуги 0.6% м/м (7.3% г/г).

Telegram канал автора: https://t.me/s/spydell_finance

обсуждение