При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

За чем следить в первую очередь?

Меня часто спрашивают: какие индикаторы наиболее важны для определения момента, когда может начаться «жесткая раздача» на рынках?

За чем следить в первую очередь?

Индикаторов очень много, и из области макро, и из области микро (к примеру, отчеты компаний). Но сегодня, как мне видится, титул наиболее важного индикатора может и должен быть отдан индексу DXY.

Почему?

Что делает современный инвестор, который желает избежать рисков? Уходит в доллар, покупает UST, как самый надежный инструмент этого мира.

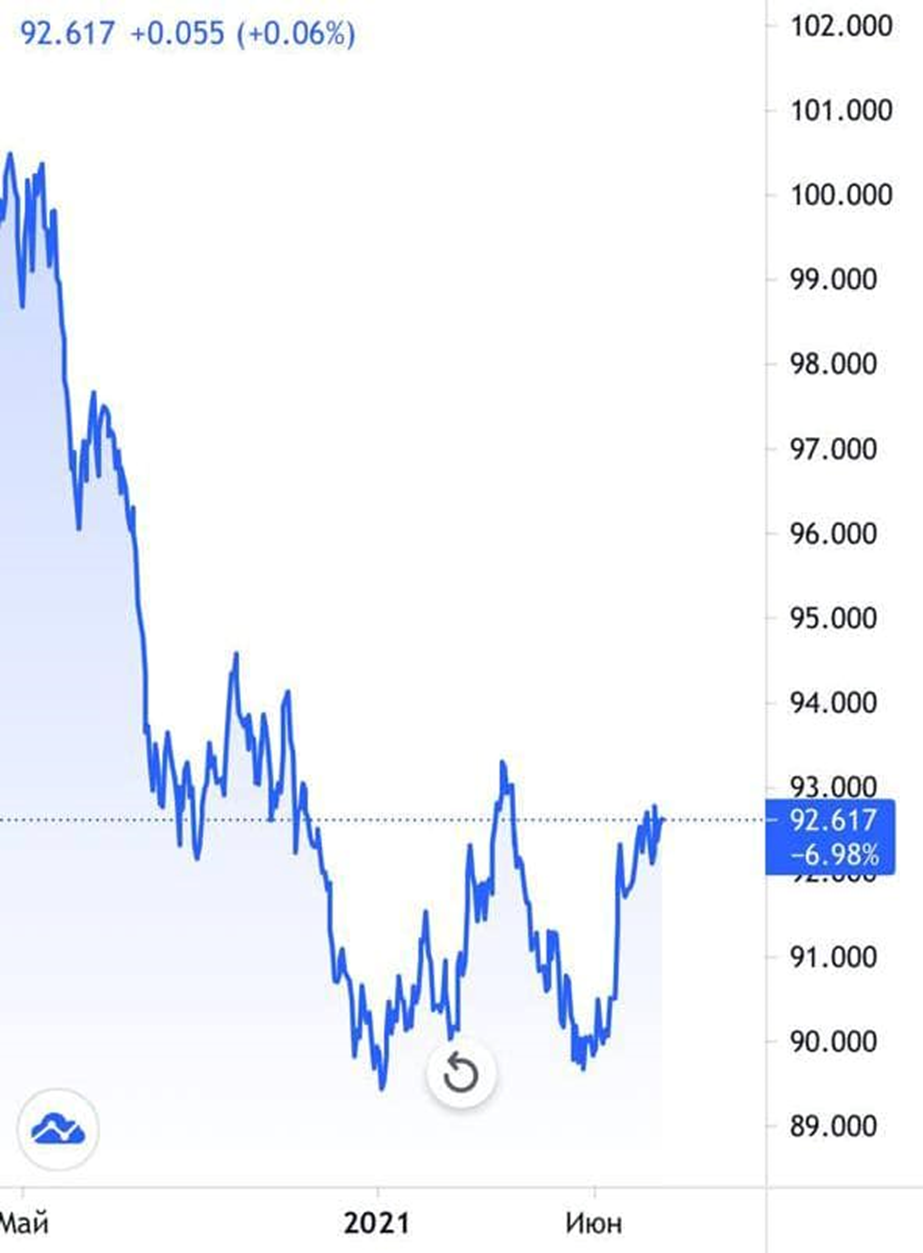

Что мы с вами видим за последнее время? Индекс DXY укрепился с 89 до 92 фигуры. Кстати, график нарисовал эдакое двойное дно.

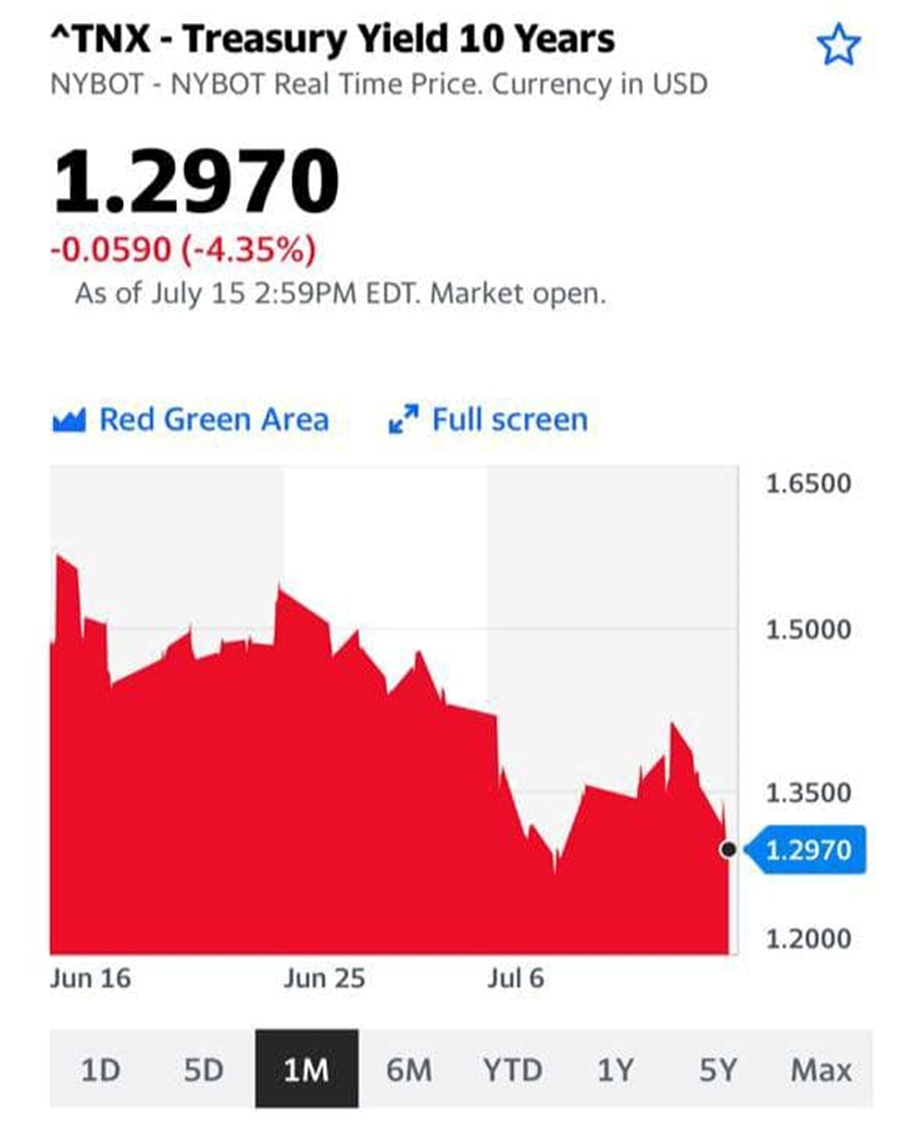

Одновременно мы видим, что за последнее время достаточно сильно выросли цены на UST. Большие деньги идут в спасительные гавани. Посудите сами: цены на десятилетки подросли за последнее время примерно на 4- 4,5%, доходности упали с 1,7 до 1,3.

В то время как мы с вами боимся инфляции, Америка печатает все новые доллары и увеличивает свой долг, а большие деньги с энтузиазмом этот долг покупают.

Немного конкретики. Я полагаю, что в случае, если DXY начнет подходить к уровню 93,5-94, рынки очень сильно занервничают. Пробитие 95 уровня, как мне видится, может привести к серьезному SELL OFF на рынке.

Что делаем?

Учитывая, что впереди явно маячат меры по сворачиванию аукциона безумной щедрости от ФРС, учитывая нарастание новой (и очень страшной) волны Дельта, учитывая возможное усиление геополитической напряжённости, думаю, разумный инвестор должен еще раз оценить риски своего портфеля и неуклонно увеличивать долю наличных и консервативных инструментов.

Возможно, вновь имеет смысл внимательно присмотреться к реверсным ETF.

Если большие деньги уходят от риска, очевидно, они понимают что делают.

Может, и нам пора задуматься о том же? Самым внимательным образом следим за DXY.

P.S. Надеюсь, всем понятна связь между ростом DXY и ослаблением курса рубля?

Профиль автора в соцсети: https://www.facebook.com/evgene.kogan

обсуждение