При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Bank of America: ралли S&P 500 иссякнет в 2026 году

Bank of America Corp. прогнозирует, что американский фондовый рынок в 2026 году утратит импульс после трёх лет двузначного роста, приведшего к завышенным оценкам. По прогнозу банка, индекс S&P 500 к декабрю следующего года составит около 7 100 пунктов, что лишь на 4% выше уровня закрытия во вторник.

В 2025 году индекс вырос примерно на 16% после роста минимум на 23% в предыдущие два года.

По словам главы отдела стратегии по акциям США и количественного анализа Савиты Субраманиан, корпоративная Америка покажет двузначный рост прибыли, но динамика цен акций будет «вялой». Она отметила, что узкая структура рынка и завышенные мультипликаторы напоминают пузырь доткомов 2000 года, однако нынешняя ситуация не приведёт к аналогичному краху. Вместе с тем существует риск «воздушной ямы» в сфере искусственного интеллекта, поскольку крупнейшие компании ещё не монетизировали масштабные инвестиции в технологию.

Сдержанный прогноз появился на фоне волатильности S&P 500: инвесторы нервничают из‑за неопределённости вокруг темы ИИ и масштабов снижения ставок Федеральной резервной системы (ФРС). Индекс, упавший на 5% от октябрьского рекорда, восстановился в конце ноября и сейчас торгуется на уровне 22 прогнозных прибылей за 12 месяцев — на 19% выше долгосрочного среднего значения.

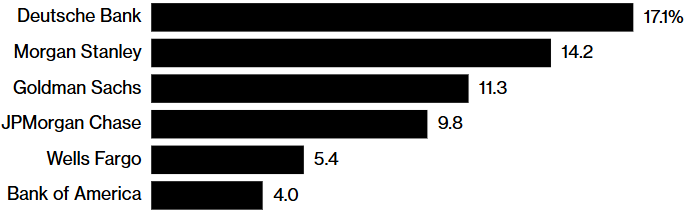

Другие банки дают более оптимистичные оценки: Deutsche Bank ожидает роста индекса до 8 000 пунктов, Morgan Stanley — до 7 800, JPMorgan Chase и Goldman Sachs прогнозируют 7 500 и 7 600 соответственно. Все прогнозы подразумевают рост на 10% и более четвёртый год подряд.

«Сегодня ликвидность на максимуме, но направление движения скорее вниз, чем вверх», — написала Субраманиан. По её словам, рынок ждёт меньше обратных выкупов акций компаниями, больше капитальных вложений, меньше снижения ставок и смягчения политики ФРС только при слабом росте.

Стратег также обозначила альтернативные сценарии: в бычьем случае индекс может достичь 8 500 пунктов (рост на ≈24%), если компании значительно превзойдут ожидания по прибыли. В медвежьем варианте S&P 500 может упасть до 5 500 пунктов, если факторы поддержки со стороны ИИ и макроэкономики не реализуются.

Отвечая на вопрос о возможном пузыре, Субраманиан признала наличие рисков, но отметила, что краха не ожидает. По её словам, в отличие от 2000 года, доля акций в портфелях инвесторов ниже, рост прибыли поддерживает котировки, а интерес к спекулятивным и убыточным компаниям менее выражен.

«Мы видим больше различий, чем сходств между сегодняшним рынком и 2000 годом», — заключила Субраманиан.

При подготовке сообщения использовались материалы Bloomberg

Рубль и новый год: не упал

Осень закончилась и можно подводить ее главный «валютный» итог: все прогнозы о неизбежной девальвации рубля этой осенью разбиты вдребезги.

Рубль и новый год: не упал

Осень закончилась и можно подводить ее главный «валютный» итог: все прогнозы о неизбежной девальвации рубля этой осенью разбиты вдребезги.

Европейские рынки закрылись разнонаправленно на фоне комментариев ЕЦБ и корпоративных новостей

Фондовые площадки Европы завершили торги в среду преимущественно в узком диапазоне, инвесторы оценивали заявления президента Европейского центрального банка Кристин Лагард, окончательные данные по индексу деловой активности в сфере услуг за ноябрь и корпоративные отчёты.

Европейские рынки закрылись разнонаправленно на фоне комментариев ЕЦБ и корпоративных новостей

Фондовые площадки Европы завершили торги в среду преимущественно в узком диапазоне, инвесторы оценивали заявления президента Европейского центрального банка Кристин Лагард, окончательные данные по индексу деловой активности в сфере услуг за ноябрь и корпоративные отчёты.

Кирилл Дианов: «Финансовый сектор стал драйвером импортозамещения»

Российский финансовый сектор находится на этапе масштабной технологической перестройки ввиду регуляторных требований и ограничений на использование зарубежного программного обеспечения. Ужесточение стандартов ЦБ, в том числе приказ № 683-П, ставит перед банками и страховыми компаниями задачу не только обеспечить высокий уровень информационной безопасности, но и выстроить устойчивую ИТ-инфраструктуру на базе отечественных решений. Вместе с Кириллом Диановым, руководителем направления облачной интеграции «Онланты», обсудили тренд на импортозамещение в финсекторе и проанализировали ряд используемых решений.

Кирилл Дианов: «Финансовый сектор стал драйвером импортозамещения»

Российский финансовый сектор находится на этапе масштабной технологической перестройки ввиду регуляторных требований и ограничений на использование зарубежного программного обеспечения. Ужесточение стандартов ЦБ, в том числе приказ № 683-П, ставит перед банками и страховыми компаниями задачу не только обеспечить высокий уровень информационной безопасности, но и выстроить устойчивую ИТ-инфраструктуру на базе отечественных решений. Вместе с Кириллом Диановым, руководителем направления облачной интеграции «Онланты», обсудили тренд на импортозамещение в финсекторе и проанализировали ряд используемых решений.

обсуждение