При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Очередной цикл укрепления доллара подходит к концу. На какие валюты стоит сделать ставку инвестору, если отойти от уже привычной бивалютной корзины?

Последние два года были периодом сильного укрепления доллара США. Завершение программы QE3 (программа количественного смягчения, quantitative easing), подъем ключевой ставки, смягчение монетарных политик в прочих развитых экономиках позволило индексу доллара DXY вырасти с 80 до 100 пунктов. Сейчас ситуация на валютном рынке может измениться.

Вот, новый разворот

В среду 17 марта Федеральная резервная система США (ФРС) оставила без изменения текущий уровень базовой ставки (0,25-0,50%). Несмотря на то, что данное решение было вполне ожидаемым, валютный рынок отреагировал на него заметным снижением курса доллара. Так, на торгах на Московской бирже рубль доллар ослабел к российской валюте сразу на 0,65 рубля (до 68,47 рублей), обновив годовой минимум.

Аналитики рынка убеждены, что мы становимся свидетелями нового долгосрочного тренда: ослабления американской валюты. «На 2016 год стоит рассматривать идею ослабления доллара США относительно корзины валют, другими словами, мы ожидаем снижение индекса DXY, и для этого существует несколько предпосылок. Во-первых, экономика США находится близко к пику делового цикла, что может привести к росту безработицы и замедлению инфляции. Во-вторых, ФРС США стала обращать больше внимания на глобальную экономику при формировании монетарной политики, то есть учитывать текущие риски экономики Китая и рост беспокойства о стабильности банковской системы Европы. Следовательно, с высокой вероятностью ФРС США не будет повышать ставки в этом году, а сценарий снижения ставок и нового QE не стоит сбрасывать со счетов, что и будет существенным драйвером ослабления доллара», - говорит Денис Асаинов, аналитик управляющей компании «Альфа-Капитал».

Отметим, что согласно прогнозу ФРС, базовая ставка в 2016 году может вырасти на 50 базовых пунктов; в 2017 – на 100 б.п. При этом вместо четырех повышений ставки в 2016 году, ожидавшихся в декабре 2015 года, американский регулятор предполагает лишь два.

Игра в короткую

Возникает соблазн заработать на этом развороте тренда. Каким образом? Если говорить о частных инвесторах, то, к сожалению, не существует валютной пары, которую можно было бы порекомендовать для вложений в качестве долгосрочной инвестиции. Во-первых, потому что колебания цены в течение одного месяца могут быть сопоставимы с движениями в течение всего года, то есть инвестирование лишается смысла и становится слишком рискованным. Во-вторых, изменения на валютном рынке случаются слишком часто и частному инвестору крайне сложно понять, начало ли это нового тренда или просто небольшой откат. Процесс прогнозирования в таком случае больше напоминает угадывание, достоверность прогноза очень низкая, а вероятность его исполнения приближается к 50%. Другими словами, как в казино: угадал/не угадал.

«Но если в казино ты результат узнаешь моментально и можешь попытать счастья еще раз, то на валютном рынке два года слишком много, чтобы инвестировать без ясной перспективы. Вообще, на мой взгляд, длинные горизонты (больше месяца) подходят только для институциональных инвесторов, у которых велики расходы на корректировку их позиций и они просто вынуждены «сидеть» в своих позициях, пока на рынке не произойдет серьезных фундаментальных изменений. У частных инвесторов нет таких больших средств, чтобы обеспечить себе комфортный риск-менеджмент. Но они имеют преимущество в гибкости, поэтому если они готовы рассматривать валютный рынок всерьез, я бы посоветовал более короткие периоды, когда просчитать будущее движение цены можно с большей вероятностью», - рассуждает Егор Двинятин, главный аналитик Kirikov Group.

На что же ориентироваться частному инвестору? Во-первых, на рынке, пусть и не всегда, но довольно часто можно наблюдать тренды, когда цена в течение долгого времени движется преимущественно однонаправленно. Поэтому необходимо долго наблюдать за валютой и учиться распознавать начало таких трендов и следовать им. Начало трендов сопряжено с достижением ценой определенных уровней, за которыми валюта для большинства игроков будет уже слишком дорогой (и тогда цена разворачивается и идет вниз) или дешевой (соответственно, вверх). Лучше всего такие уровни видны на графиках.

Второй ориентир - фундаментальные факторы, такие как процентные ставки, макроэкономические балансы, но их влияние на курс валюты сложно спрогнозировать. С одной стороны, при повышении процентной ставки курс валюты укрепляется, так как доходность всех финансовых инструментов в этой валюте повышается. С другой стороны, в долгосрочной перспективе более высокие ставки приводят к снижению экономической активности и валюта дешевеет. «Если вам кто-то говорит, что такая-то валюта будет дешеветь или дорожать, лучше не верить ему. Только самостоятельно наблюдая за графиком цены, ища уровни разворота и сопоставляя их с фундаментальными факторами, можно получить доходность на валютном рынке», - констатирует Егор Двинятин.

Вера в сырье

Тем не менее, определенные рекомендации частным инвесторам сформулировать можно. «Идею снижения стоимости доллара США лучше всего реализовать через японскую йену и евро, то есть взять за основу идею дивергенции монетарных политик. Японский рынок становится привлекательным для инвесторов, так как Банк Японии проводит ультрамягкую монетарную политику, что будет поддерживать фондовый рынок страны. Экономика Японии находится на стадии роста, то есть еще не достигла пика делового цикла. Следовательно, глобальные инвесторы будут предпочитать японские активы, что будет позитивно сказываться на японской йене», - считает Денис Асаинов.

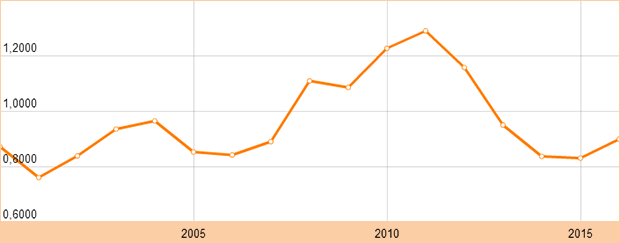

График 1. Динамика курса JPY по отношению к USD

Кроме того, на рынке сырьевых товаров сформировались ожидания, что цены будут низкими длительное время. Реализация такого сценария будет позитивна для счёта текущих операций Японии, что, естественно, будет поддерживать йену. «Очень похоже на то, что японская йена начала новый цикл укрепления по отношению к доллару. Если с 2012 по 2015 годы она подешевела на 60%, то в феврале 2016 года уже укрепилась на 8%», - подтверждает Егор Двинятин.

С европейской валютой ситуация практически аналогичная. Профицит счета текущих операций еврозоны составляет около 3% ВВП. Заметно улучшение экономической ситуации в «рисковых» южных регионах Европы (Испании, Италии), что позитивно сказывается на привлекательности евро. «Что касается текущей паники относительно стабильности европейской банковской системы, то тут стоит рассмотреть банк, который был источником паники - Deutsche Bank, опубликовавший годовой убыток более $7 млрд. Скорее всего, такой финансовый результат это итог наращивания резервов под риски реализации негативного сценария. Даже если негативный сценарий реализуется и у Deutsche Bank будут проблемы, то ЕЦБ точно его спасет, так как пример Lehman Brothers дал явно понять, что спасать проблемный банк дешевле, чем банкротить. В итоге получается, что проблемы в банковском секторе не приведут к проблемам в экономике еврозоны», - отмечает Денис Асаинов.

Вообще, в ближайшие месяцы можно ожидать укрепления всех валют развитых стран по отношению к доллару, что связано с тем, что инвесторы стали меньше надеяться на серьезное повышение ставок ФРС в этом году. Все будет зависеть от макроэкономических показателей в США, прежде всего, от темпов инфляции. Экономика штатов растет неплохими темпами, безработица невысока, но инфляция близка к нулю.

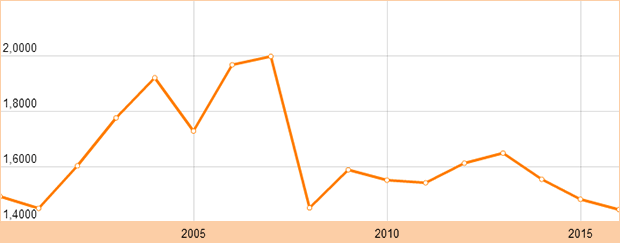

График 2. Динамика курса GBP по отношению к USD

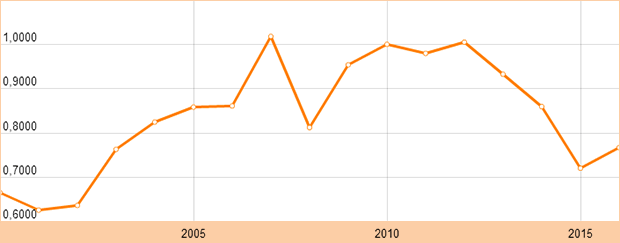

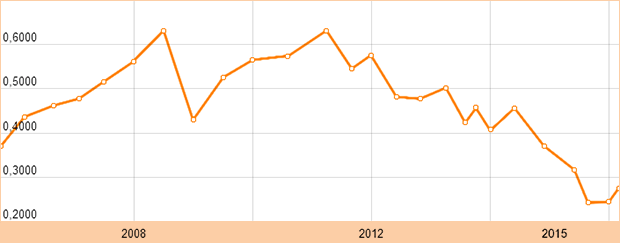

«Для инвесторов, которые верят в быстрое восстановление цен на сырьевые товары, стоит присмотреться к валютам сырьевых стран, к примеру, канадскому доллару, российскому рублю, бразильскому реалу. Но стоит реализовывать эту идею ближе ко второй половине 2016 года, так как во втором полугодии вероятность роста цен на сырье выше из-за сокращения добычи нефти на фоне существенного сокращения капитальных издержек компаний и возможного ухода с рынка некоторых игроков», - предупреждает Денис Асаинов.

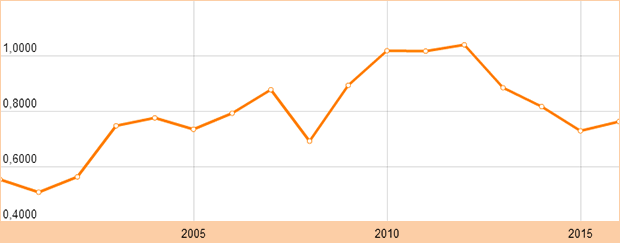

График 3. Динамика курса CAD по отношению к USD

График 4. Динамика курса BRL по отношению к USD

«Фунт, евро, австралийский и новозеладский доллары находятся на минимальных значениях за последние годы, что повышает вероятность их укрепления. Но когда произойдет разворот, сегодня или через пару месяцев, хоть сколько-нибудь достоверно сказать нельзя. Валюты развивающихся стран слишком волатильны и их прогноз не более чем гадание на кофейной гуще», - напоминает Егор Двинятин.

График 5. Динамика курса AUD по отношению к USD

обсуждение