При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Рынки в панике. Инвесторы пытаются зацепиться за более или менее стабильную почву, но на данный момент это представляет собой трудность.

Коронавирус быстро распространяется и его возведение Всемирной организацией здравоохранения эпидемии кв ранг пандемии сильно усугубило ситуацию. Италия перебывает на карантине, с ограничениями по передвижению людей. 11 марта в Италии насчитывалось 10 149 заболевших. В пятницу их число превысило отметку 17 500. Теперь больных слишком много для того, чтобы обеспечить каждому соответствующую заботу. В Ломбардии более 900 людей пребывает в интенсивной терапии, из которых 650 заражены коронавирусом. В Милане ситуация настолько критическая, что самая большая выставочная площадка города предоставляет один из своих павильонов для нужд больницы. Это подразумевает размещение 600 койко-мест для новоиспеченных больных, которые будут нуждаться в интенсивной терапии. Страны по всему миру потихоньку закрывают свои границы для избежания появления новых очагов заражения. Так, президент США Дональд Трамп объявил о прекращении авиасообщения между США и 26-ю странами Европы. Конечно же это все уже сильно ударило по финансовым рынкам.

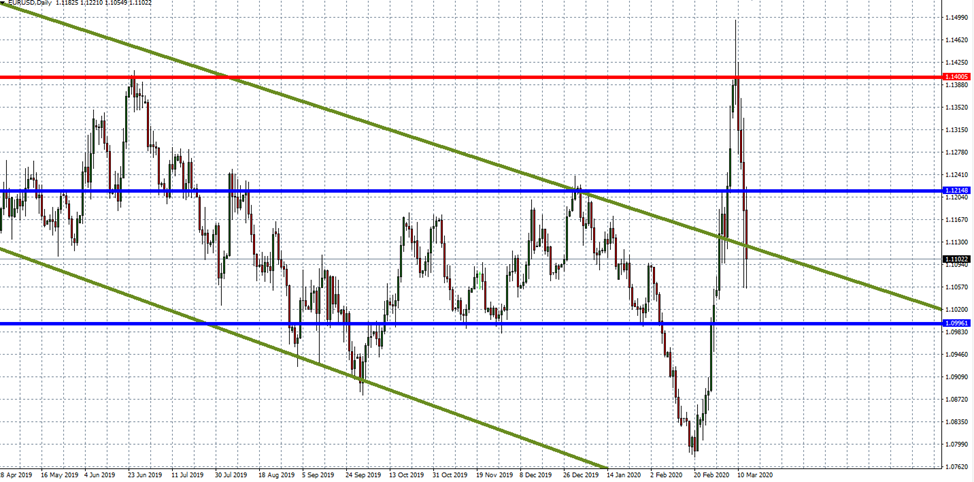

Доллар США и Евро

Рынок США, который рос с марта 2009 года, сменил свой тренд. Так, Dow Jones, упал на 20% от своего предыдущего максимума. Индекс S&P 500 снизился на 19%, по сравнению со своим предыдущим максимальным значением.

Ситуацию хорошо описал ведущий экономист компании Moody's Марк Занди: «Я не вижу, чтобы люди что-то покупали, когда торнадо все еще во дворе», тем самым подчеркнув всю боль текущей ситуации для экономики США в частности и для глобальной ситуации в целом.

Проблемы просто накатываются снежным комом. Рынок США только выдохнул после торговой войны между США и Китаем, еще не успев переварить заявление о будущем двойном снижении ставки ФРС в этом году и возможном кандидате в президенты – Берни Сандерсом, а тут коронавирус как пандемия.

Несмотря на это, нужно найти актив за который «зацепиться», чтобы не утонуть в этом зыбучем песке. Так, доллар набирает свой вес всю текущую неделю, доказывая, что в периоды форс-мажоров американская валюта все-еще остается активом-убежищем для инвесторов. Особенно это ощутимо в паре с евро, которое сильно пострадало после значительного распространения коронавируса на территории ЕС. Даже Кристин Лагард не смогла смягчить удар своими успокаивающими заявлениями на заседании ЕЦБ в четверг.

EUR/USD/Daily

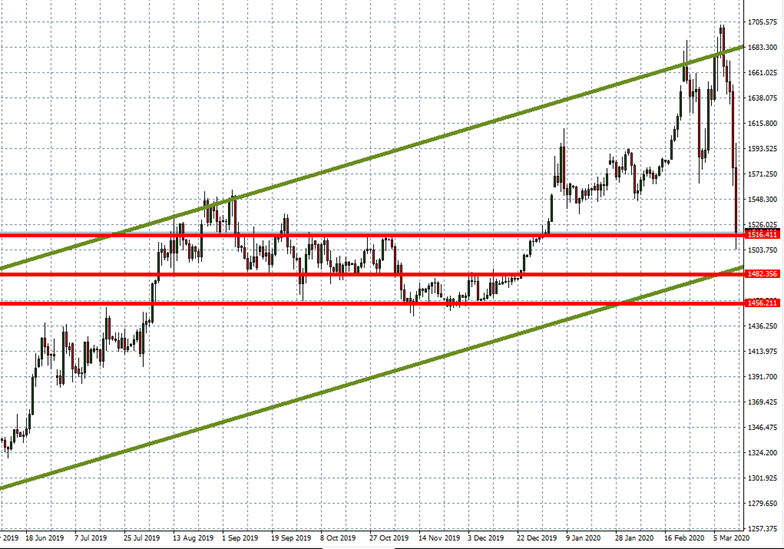

Золото и нефть

Золото считается прежде всего «активом-убежищем», «тихой гаванью» для инвесторов. Так, с сентября 2018 года цены на золото активно росли на фоне торговой войны между США и Китаем, а также разворачивающимся Брекзитом.

В начале 2020 года цены на драгметаллы, подстегиваемые коронавирусом, достигли семилетнего максимума. Еще в конце прошлой недели, 6 марта, стоимость унции золота находилась в районе 1 700 долларов США. Однако цена на драг металл резко стала снижаться после рухнувших надежд рынка нефти, вызванных выходом России и Саудовской Аравии из соглашения ОПЕК+ и развернувшейся ценовой войной. На данный момент цены золота достигли уже 1 500 долларов за унцию. Справедливости ради хочется отметить, что восходящий тренд все еще не сломлен и есть надежды на восстановление цены данного драгметалла.

Нефть начала дешеветь еще с 20 февраля 2020. Однако, особо резкое падение наблюдается за последнюю неделю на фоне распрей между Россией и Саудовской Аравией. Напомним, что в понедельник, 9 марта, сразу после открытия торгов нефтяные котировки обрушились на 30%. Это произошло после отказа России сокращать добычу в рамках ОПЕК+. После чего Саудовская Аравия начала нефтяную войну. Представители Саудовской Аравии готовы демпинговать рынок и грозят значительно нарастить добычу нефти. Члены ОПЕК и нефтедобывающие страны, не входящие в картель, не смогли договориться о регулировании добычи нефти впервые с 2016 года.

В пятницу, 13 марта, нефть марки Brent повысила свою стоимость на 2,26% до $33,97 за баррель после снижения более чем на 7% в четверг. Недельное падение приблизилось к отметке 25%, что является сильнейшим снижением с декабря 2008 года, когда нефть этой марки потеряла в цене почти на 26%. В это же время нефть марки WTI подорожала на 2,35% до $32,24 за баррель. На этой неделе падение индекса WTI составило 22%, что также является наибольшим снижением с момента финансового кризиса.

По стоимости нефти сильно ударило и заявления президента США Дональда Трампа о прекращении авиасообщения между США и 26-ю странами Европы. Однако, падение нефтяных котировок достигло сильного недельного уровня поддержки, что дает надежду на отскок вверх и повышения цены на этот актив. Данный сценарий уже начал вступать в силу.

WTI/weekly

Котировки марок WTI и Brent могут возвратиться к уровню $43 за баррель.

Золото также питает надежду на повышение своей стоимости. Однако, драг металл в отличие от нефти еще не достиг своей критической точки снижения, поэтому еще вероятен сценарий снижения золота до отметки 1460-1480 долларов за унцию. При отсутствии очередных форс-мажоров у золота больше не будет драйверов для дальнейшего падения, оно развернется и начнет двигаться к предыдущим максимумам.

Gold/daily

Итог

Финансовые рынки сейчас находятся в истерическом состоянии. Как реагировать инвестору? Вне зависимости от происходящего есть более сильные активы, которые можно купить и получить свою прибыль. В последнюю неделю были актуальны инвестиции в доллар, особенно относительно европейских валют – евро и фунта стерлинга. Доллар также сильно укрепился по отношению к лидерам прошлой недели: швейцарскому франку и японской йене. Несмотря на всю волатильность рынка, технические уровни все еще держат оборону, хоть и свечи появляются с сильными тенями, «забросами» за эти уровни. Доллар все еще удерживает доминирующую позицию в парах EUR/USD, GBP/USD, USD/JPY, USD/CHF, NZD/USD, в то время как по нефти и USD/CAD уже возможны откаты в обратную сторону (нефть на повышение и USD/CAD вниз).

В такой непростой период нужно быть особенно осторожным, так как рынок сильно шатает, но это совсем не означает, что краткосрочные инвестиции будут неприбыльными, скорее наоборот.

обсуждение