При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Вышла оценка денежной массы в декабре 2023 года.

Количество рублей в экономике приросло, по моим расчетам, на рекордные 5,9 трлн (+6,4% за месяц):

дек.23 дек.22 дек.21 (трлн руб.)

+5,9 +5,5 +3,9 М2, в том числе:

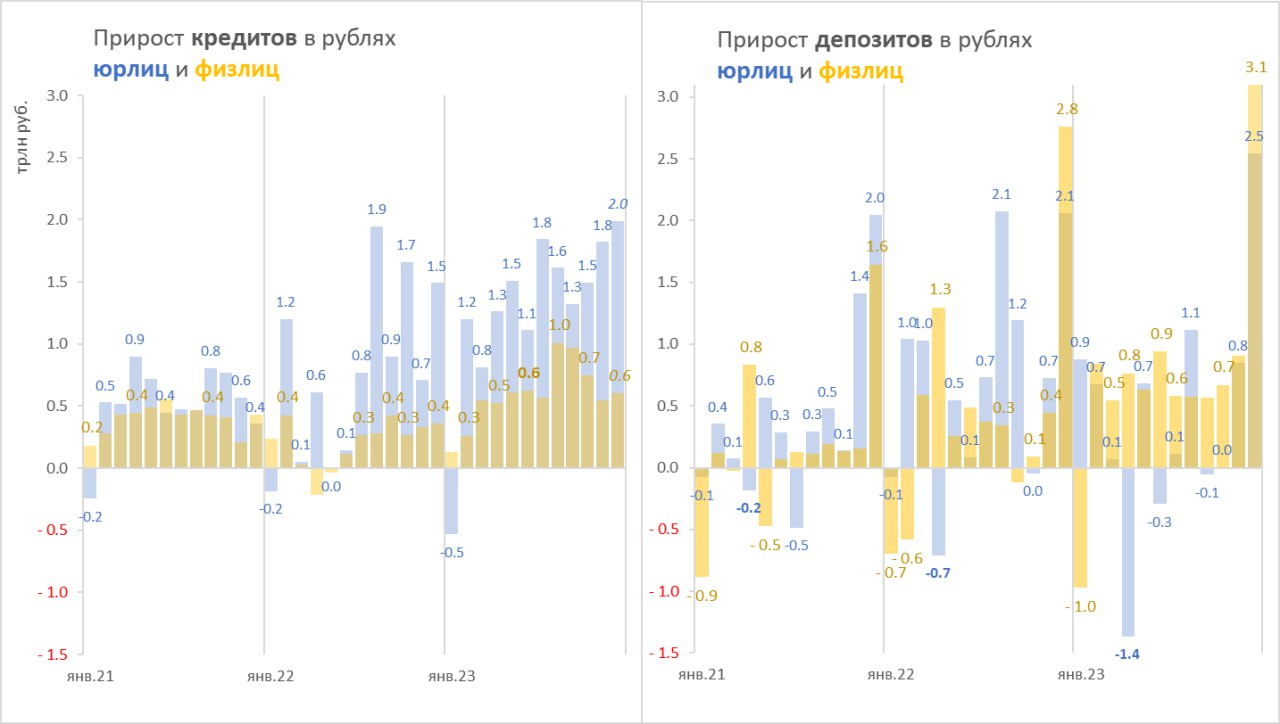

+2,5 +2,1 +2,0 депозиты юрлиц

+3,1 +2,8 +1,6 депозиты физлиц

+0,3 +0,7 +0,2 наличные рубли

Дефицит бюджета мог влить в М2 меньше рублей, чем год назад (с учетом ФНБ и средств ФК). Значит причина рекордов снова не в бюджете, а в корпоративном кредите. Кредит физлицам мог подрасти умеренно до +0,6 трлн, тогда юрлица поставили рекорд с +2 трлн за декабрь.

За 2023 денежная масса М2 приросла на 19,5% до 98 трлн +16 трлн руб. (+5 депозиты юрлиц, +9 депозиты физлиц, +2 наличные)

Оценка М2 и кредита будет уточнена в конце января, но сейчас ясно, что политика управления инфляцией с помощью ставки терпит фиаско. Инфляция сама замедлится, а основной канал трансмиссии ДКП (кредитный) так и не начнет давать результат и в целом останется проинфляционным.

Что делать: правительству и ЦБ лучше координировать свои действия для ограничения динамики кредита, когда инфляция выходит из-под контроля, не надеясь, что «ставка все порешает».

ЦБ необходимо больше полномочий в сфере управления не только ставками, но и кредитом, потоками капитала и рынком ОФЗ.

Например, Минфин собирается в 2024 размещать все также длинные ОФЗ (якобы чтобы не создавать конкуренцию частному долгу). То есть логика противоречит задаче борьбы с инфляцией. Стимулируем рост частного кредита сейчас и увеличиваем будущий дефицит бюджета.

Ведомости задали вопрос об отмене обязательной продажи валютной выручки. Этого делать, конечно, не нужно:

Валютный контроль – это своего рода антимонопольное регулирование. Крупные экспортеры обладают заметной рыночной властью и заинтересованы в более слабом курсе.

Без регулирования потоков капитала вновь созданные рубли создают навес для ослабления курса в будущем. А не только для правильных инвестиций на внутреннем рынке акций и облигаций.

Telegram канал автора: https://t.me/s/truevalue

обсуждение