При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Начало года наводит на размышления в общих чертах...

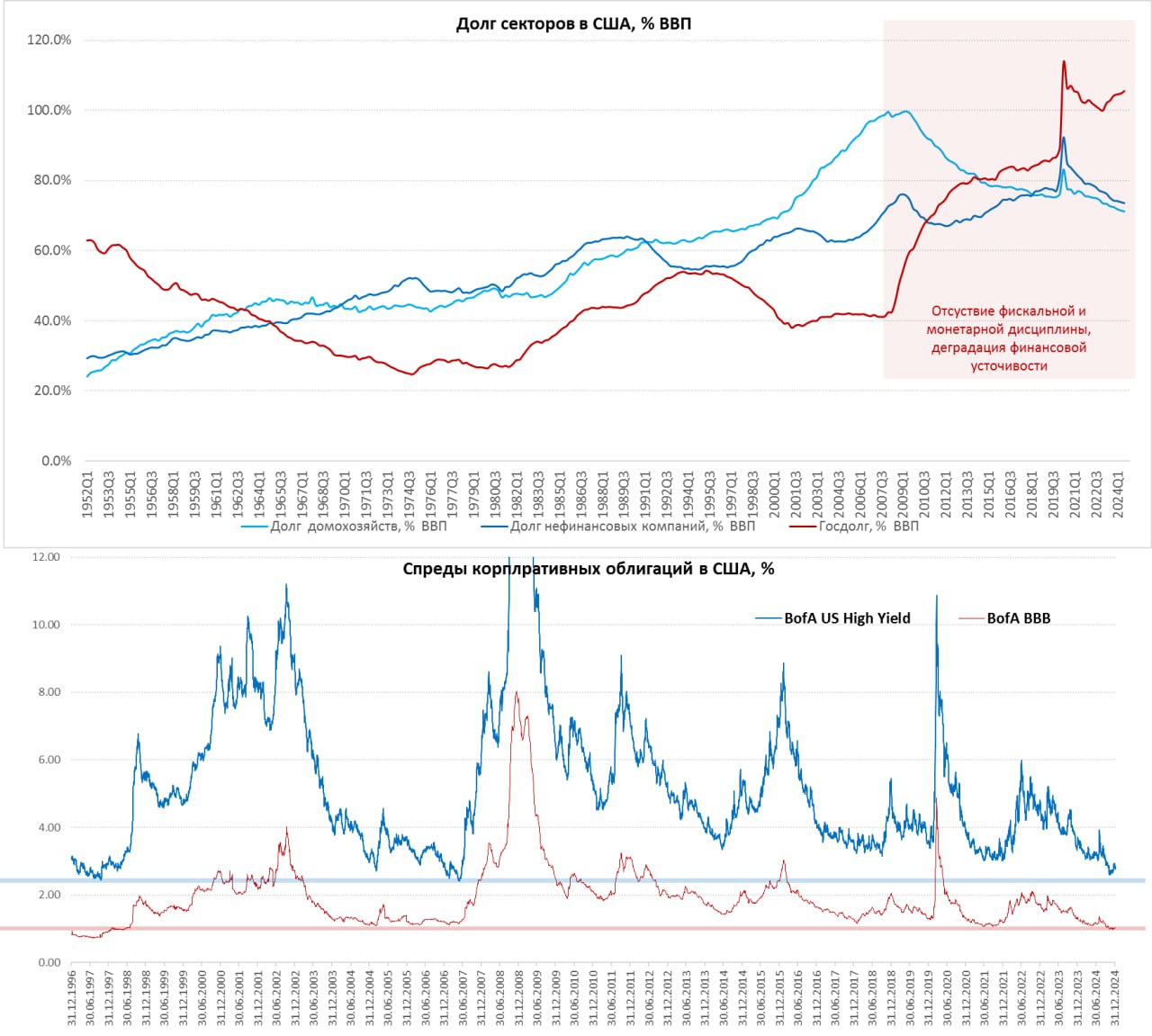

На FT практически одновременно вышло две статьи: про проблемы на рынках госдолга и рекордных заимствованиях компаний в начале года с минимальными спредами.

Во-многом то отражение происходящего в последние годы: политики за счет бюджета спасавшие все, что движется, потерявшие всякую фискальную/монетарную дисциплину и нейтральность... «лишь бы не кризис». Хотя их понять можно н фоне роста дисбалансов по всем направлениям (внешних и внутренних), социального расслоения, нарастания популизма, радикализации левых/правых, сложные решения никто не хочет принимать.

То, что это приводит к еще большим дисбалансам в системе – это потом. Но это все скорее лирика, она не отменяет реальность – деградация госфинансов не бывает бесплатной на долгосрочном горизонте.

Так, или иначе государства будут перекладывать в итоге проблемы на частный сектор, те, кто по сильнее – на «соседей», в разных формах, выравнивая дисбалансы, вынужденно, или осознанно... через инфляцию, или налоги, тарифы, санкции и пр. Популизм, вероятно – это лишь промежуточный этап этого процесса.

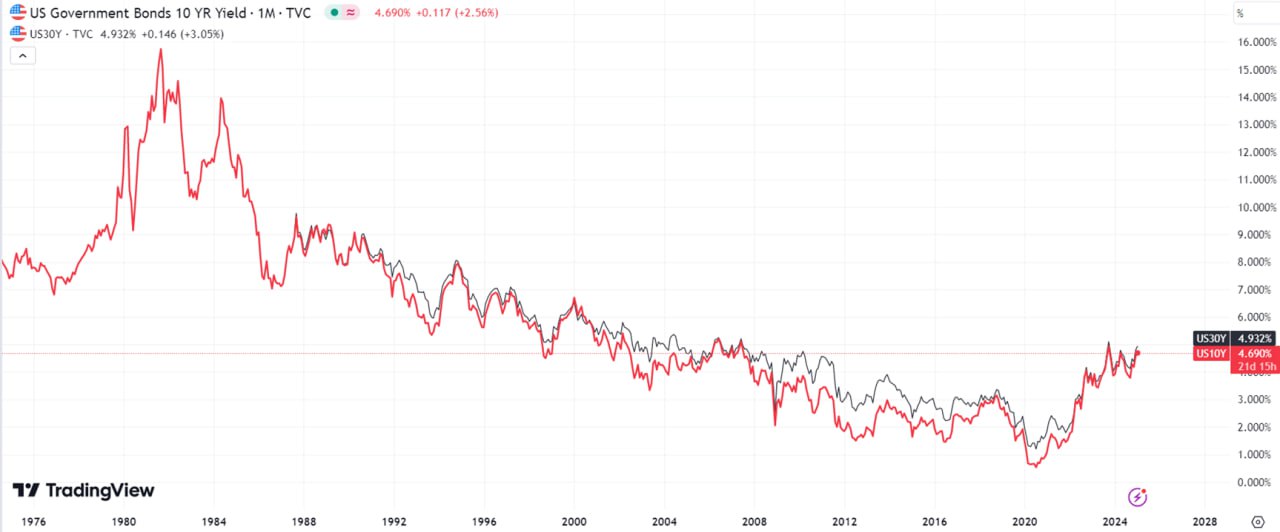

Относительно высокая инфляция и ставки центральных банков, как и высокая волатильность – наши спутники на достаточно длительное время. Это не хорошо и не плохо, просто это нужно учитывать.

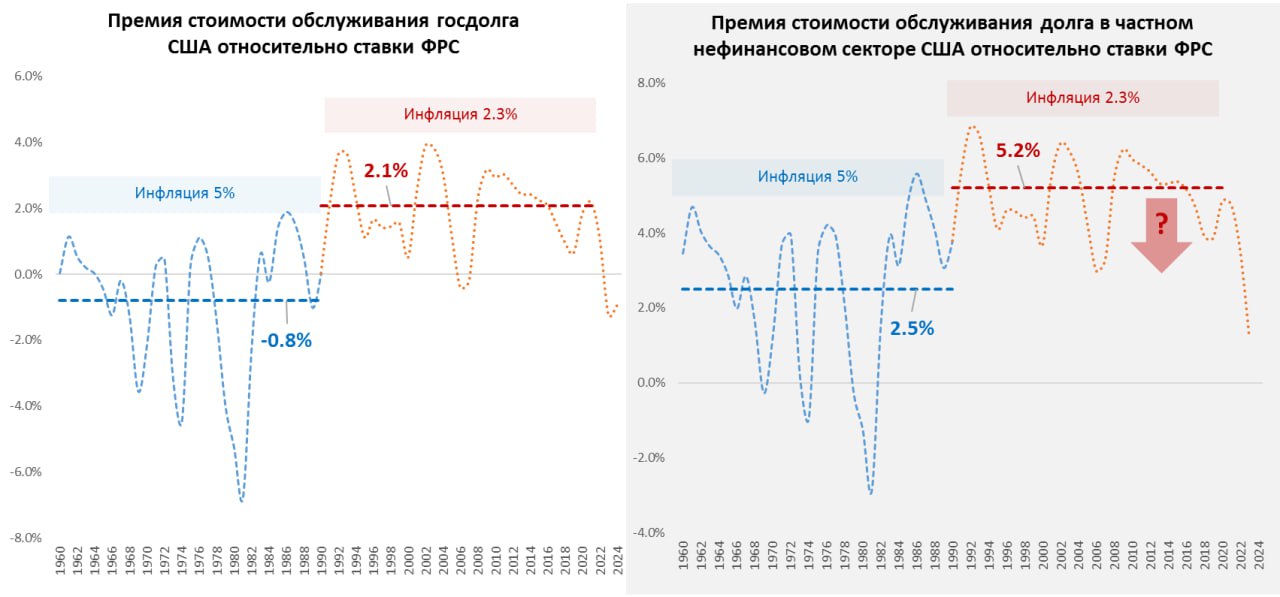

И еще один график, нарисованный давно (до Трампа), но все также актуальный – это спреды/премии фактической стоимости долга относительно ставок центральных банков - цикл высоких премий завершен (стрелки нарисованы еще до первого приход Трампа, но в общем-то тенденции очевидны). Они тоже обещают быть достаточно волатильными, но в среднем вряд ли будут давать достаточную премию за риск и дюрацию, что должно вести к снижению общей средней дюрации обязательств в финсистеме в более долгосрочной перспективе.

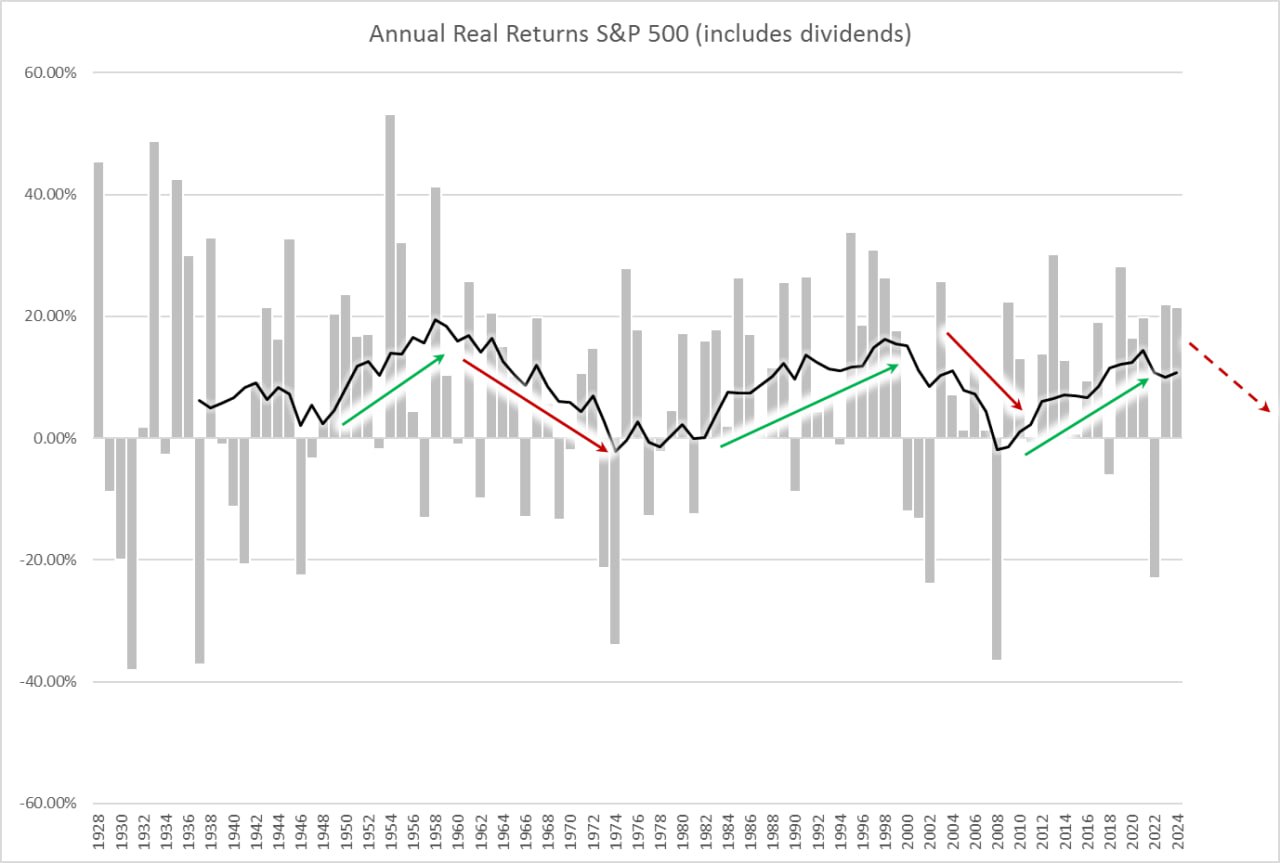

Ну а фондовый рынок, скорее всего, входит в цикл, когда он двинется в сторону обнуления общей реальной доходности (Real Total Return) в среднем горизонте десятилетия, хотя это не исключает больших плюсов и минусов в отдельные годы ... в противофазе этому циклу обычно было золото.

Telegram канал автора: https://t.me/s/truecon

обсуждение