При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

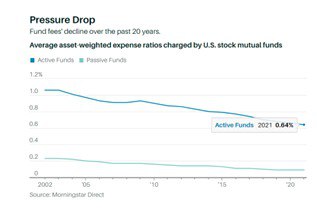

Издержки фондов активного управления существенно снижаются.

Barron’s пишет, что в условиях падения рынка в 2022 г. активные взаимные фонды и ETFs начали заметно превосходить индексные стратегии.

Немногим более половины фондов акций США превзошли средний пассивный портфель за годовой период по состоянию на май 2022 г. по сравнению с 45% в 2021 году. По отдельным категориям фондов результаты оказались еще более впечатляющими. По данным Refinitiv Lipper, 80% активных фондов с высокой капитализацией и 62% активных основных фондов со средней капитализацией превышают среднюю доходность сопоставимых пассивных фондов по итогам на май месяц.

Конечно, это еще не означает радикального разворота в стратегиях инвестирования. Однако важно то, что издержки фондов активного управления существенно снижаются, что постепенно уменьшает главное преимущество индексных фондов. Средневзвешенная по стоимости активов комиссия за управление активными взаимными фондами снизилась с 0,93% в 2009-м до 0,64% в 2021-м, по сравнению с текущим средним показателем 0,09% для индексных взаимных фондов, 0,16% для пассивных ETF и 0,46% для активно управляемых ETF (по данным Morningstar Direct).

Инвесторы все чаще обращаются к активным ETF. Эти фонды составляют около 15% от общего объема рынка ETF в размере 10 триллионов долларов.

По моему мнению, на рынке США в недалеком будущем разница между активными и пассивными фондами станет мало уловимой. Для инвестора важнее будет то, как те или иные стратегии снижают его затраты в целом по обслуживанию индивидуального счета и операциям по нему. И здесь все неоднозначно. Например, приобретение активно-управляемых фондов жизненного цикла на индивидуальный счет инвестора часто оказывается более эффективным, чем составление собственного портфеля из различных пассивных ETFs.

Telegram канал автора: https://t.me/AbramovAle

обсуждение