При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Прошло чуть больше месяца с 19 февраля 2020 года, когда начался обвал на всех финансовых рынках. Эту дату могут занести в учебники истории и экономики как начало одного из самых резких падений рынка акций, совпавшего с идеальным штормом - пандемией коронавируса COVID-19 и нефтяной войной между Саудовской Аравией и Россией.

19-20 марта был самый большой провал с начала кризиса. Всего за один месяц практически все виды активов, торгующихся на мировых финансовых рынках, показали двузначное снижение стоимости. 20-го марта наступил разворот и рынки пошли вверх, но можно ли считать, что самое страшное позади и могут ли еще упасть рынки?

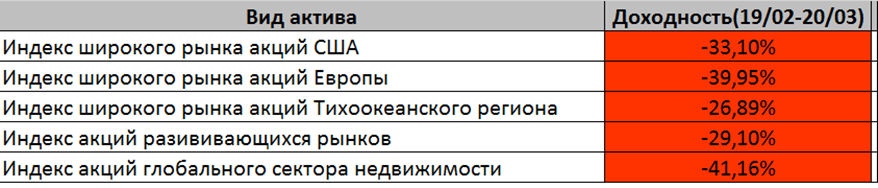

Акции

В лидерах по обесцениванию оказался сектор недвижимости. Индекс Dow Jones Global Select Real Estate Securities Index, представляющий собой публично торгуемые акции глобальных компаний сектора недвижимости, снизился на 41,16%.

Таблица. Доходности индексов акций

Источник: Finance.Yahoo.com https://finance.yahoo.com/

Индекс широкого рынка акций США, включающие акции компаний всех капитализаций от крупных до малых, упал на 33,10%. Аналогичный индекс Европы на 39,95%. Лучше США и Европы выглядит Тихоокеанский регион – его падение составило «всего» 26,89%. Удивительно, но индекс акций развивающихся стран тоже показал результат лучше, чем развитые рынки США и Европы.

Золото, которое должно было бы выступить защитным активом, также снизилось в цене на 7,20%.

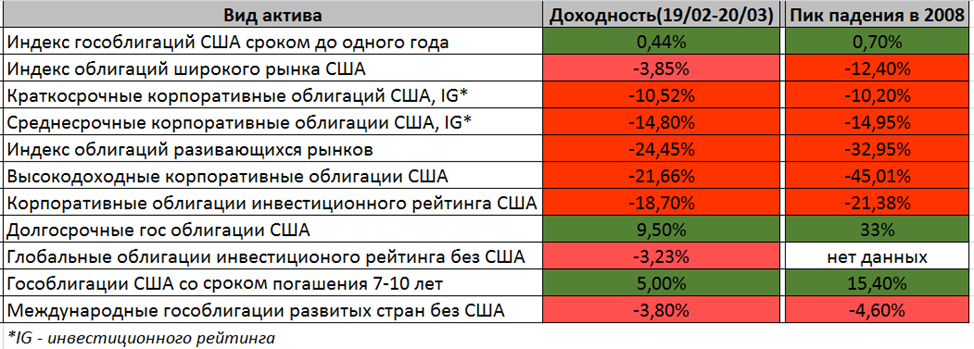

Облигации

Рынок облигаций по-разному отреагировал на всеобщую распродажу и показал, какие облигации могут считаться по-настоящему защитным активом, а какие подвержены всеобщей панике и sell off.

Таблица. Доходности индексов облигаций

Источник: Finance.Yahoo.com https://finance.yahoo.com/

Как видно из таблицы, только государственные облигации США показали положительную доходность и оправдали свою роль Safe Heaven. Остальные бонды посыпались вместе с рынком акций. Конечно, лучше всех чувствовали себя смешанные индексы облигаций широкого рынка, как США, так и развитых стран. Наличие в них государственных бондов позволило таким индексам снизиться всего на 3,23%-3,85%. Долг развивающихся стран, даже при наличии госбумаг, упал в цене на 24,45%.

Сектор корпоративного долга ушел вниз вслед за рынком акций. Самыми стойкими, как и положено, оказались краткосрочные бумаги инвестиционного рейтинга – падение всего 10,52%. Далее последовали среднесрочные бумаги с убытками в 14,80%. А весь индекс широкого рынка корпоративного долга инвестиционного рейтинга, где много долгосрочных бондов упал на 18,70%. Высокодоходные облигации, они же High Yield или Junk Bonds, снизились в цене больше всех. За месяц их цена обвалилась на 24,45%.

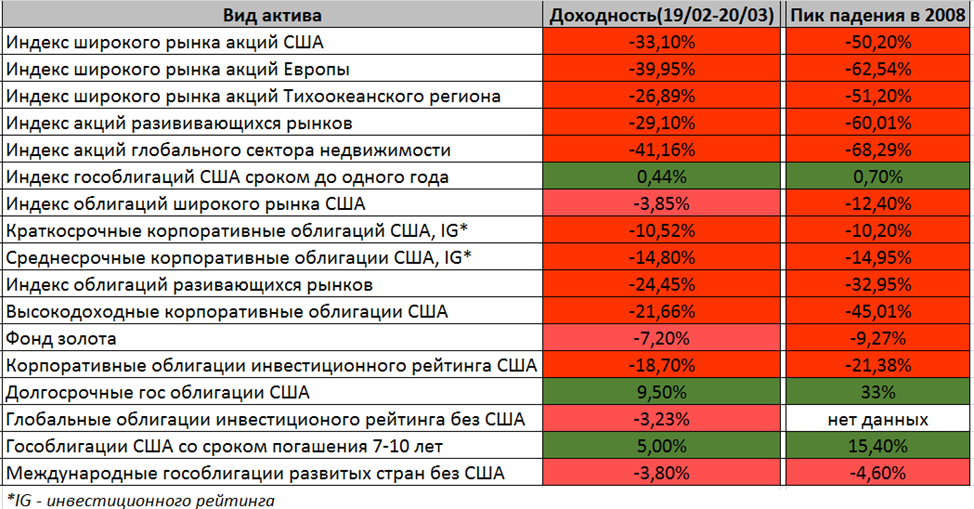

Что было в 2008?

Но можно ли считать такое падение дном, и могут ли еще упасть цены на эти активы? Как показывает последний большой кризис 2008 года – могут. И довольно прилично.

Акции

В 2008-2009 году в пик кризиса индексы акций показывали следующие снижения от докризисных максимумов – смотрите столбец Пик падения в 2008 году.

Акции сектора недвижимости и тогда оказались в аутсайдерах, их снижение составляло 68,29%. А самым крепким оказался рынок США – цены сократились только вполовину. Он же быстрее всех восстановился в последующие годы. Развитая Европа оказалась хуже Азии и развивающихся стран.

Источник: Finance.Yahoo.com https://finance.yahoo.com/

Если сравнить значения текущей просадки с историческими значениями 2008 года, то можно увидеть, что индексам акций еще есть куда падать.

Облигации

На рынке облигаций в 2008 году защитными инструментами выступили те же самые Treasuries, то есть государственные облигации США. Рост цен на длинные, более 20 лет, облигаций достигал в пике 33%. Краткосрочные облигации не поднимались в цене выше 0,70%, но все остальное время были на положительной территории.

Источник: Finance.Yahoo.com https://finance.yahoo.com/

А вот остальные виды облигаций уходили в 2008 году в более существенный минус чем в 2020-м. Сильнее всего падали цены на облигации развивающихся стран и высокодоходные бонды – на 32,95% и на 45,01% соответственно.

Итоги

Сегодняшняя ситуация, впрочем, как и всегда, не дает четкого ответа, что будет с рынками акций дальше. С одной стороны, возможно, фондовый рынок еще не исчерпал своего потенциала падения. С другой стороны, возможно, в этих ценах уже заложено снижение прибылей компаний по итогам первого и второго квартала 2020.

Ведь рынок - это всегда ожидания, и он идет впереди реальной экономики. А ожидания инвесторов не включали в себя, или не до конца оценивали те беспрецедентные меры, которые предпринимают США – программы выкупа активов, отложенные налоги и помощь компаниям. Если к экономическим мерам добавится снижение количества заболевших COVID-19, и пандемия постепенно пойдет на спад, а экономика начнет возвращаться к своей нормальной жизни, то ожидания рынка развернутся в другую сторону. Пусть даже квартальная отчетность будет плохой и покажет падение относительно своих предыдущих значений. Рынок отреагирует быстрее, чем реальная экономика – сентименты возьмут верх и цены на акции начнут расти. Значит инвесторам нужно запастить двумя вещами: свежим кэшем для покупок и готовностью постепенно входить на рынок акций, когда ситуация начнет стабилизироваться.

А вот на рынке облигаций уже появились интересные возможности. Обвал цен сделал фонды облигаций достаточно привлекательными для тех, кто ищет высокий пассивный доход и кого не пугает вероятность дальнейшего снижения. Эмитенты продолжают платить купоны по облигациям, значит фонды продолжат платить дивиденды своим инвесторам. А любое падение цены повышает дивидендную доходность. Значит уже сейчас можно приобретать, но так же, небольшими траншами, подешевевшие инструменты долгового рынка.

Сводная таблица

Источник: Finance.Yahoo.com https://finance.yahoo.com/

обсуждение